硅谷银行日前发布了全球医疗产业投资和退出趋势的报告,本报告分生物制药、设备和诊断工具三块,从投资、退出和地理区域对医疗产业进行了回顾和预测。动脉网节选其中主要内容进行了编译,请见下文。

医疗风险投资和回报飙升

医疗领域的爆发推动2014年的募资、投资和退出达到近几年最高,实际在一年前就超过我们乐观的估计。2014年IPO数量超过2013年一倍多,创下十年新高。强劲的回报率加速着资本的循环;仅仅一年时间投资人的募资额增56%,从这个迹象来看,对医疗创新的信心是十分高的。

虽然我们预测接下来几年强大的募资规模将助推投资循环,但是2015年IPO活动可能会稍微减少。

主要结论和预测

2014年主要结论——

2014年医疗风险募资额相比2013年激增56%,自2008年以来创造历史新高;

医疗风险投资也大幅增长,2014年达到86亿美元,比2013年增加了30%;

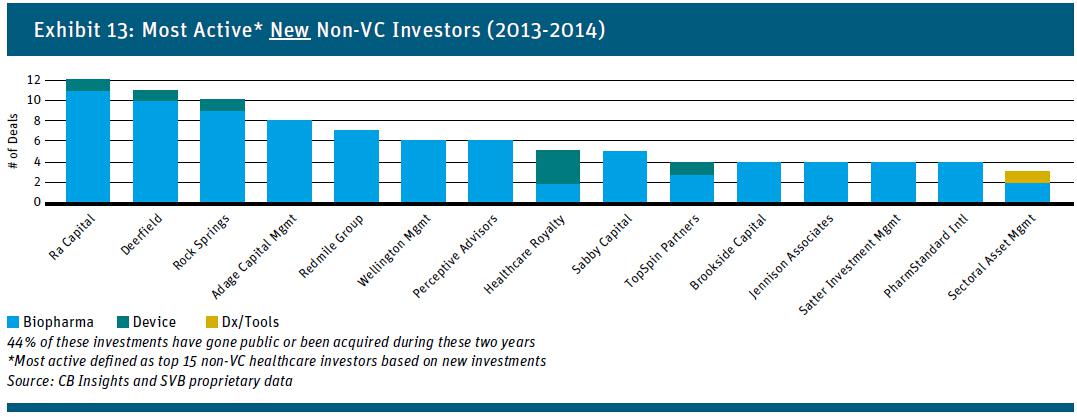

非VC投资者大批涌向准备IPO的公司,提供大额资金,并支持这些公司成功IPO;

VC投资的早期生物制药和potential distributions IPO和并购活动上涨60%,创造200亿美元,达到10年新高;

生物制药领域IPO和并购活动退出速度加快;

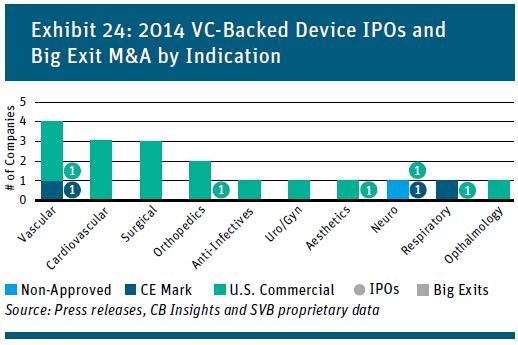

设备领域在两年的沉寂后并购活动增加,IPO也回升;

大型生物制药企业对晚期的诊断工具兴趣十足,投入资金支持更好的药物研发工具和伴随诊断(companion diagnostic,CD);

SVB分析发现良性退出的关键因素是资本效益;

2015年预期——

IPO和并购活动将持续增高,并产生丰厚回报,刺激募资—投资—退出的资本循环;

新资本投入和创新公司将比2014年增多;

2015年快速退出活动将继续,非VC投资者晚期融资的成功策略导致2015年快速退出的继续;

公司上市活动将会下降,特别是生物制药公司,但是并购活动将会提升;

由于大型设备公司折价收购早期设备公司,设备类IPO活动2015年将会提升;

诊断工具公司有望获得高回报,但挑战仍然存在。科技/大数据巨头开始关注诊断工具领域,许多巨头可能会有重大收购战略;

飙升的风险募资和投资推动着医疗创新

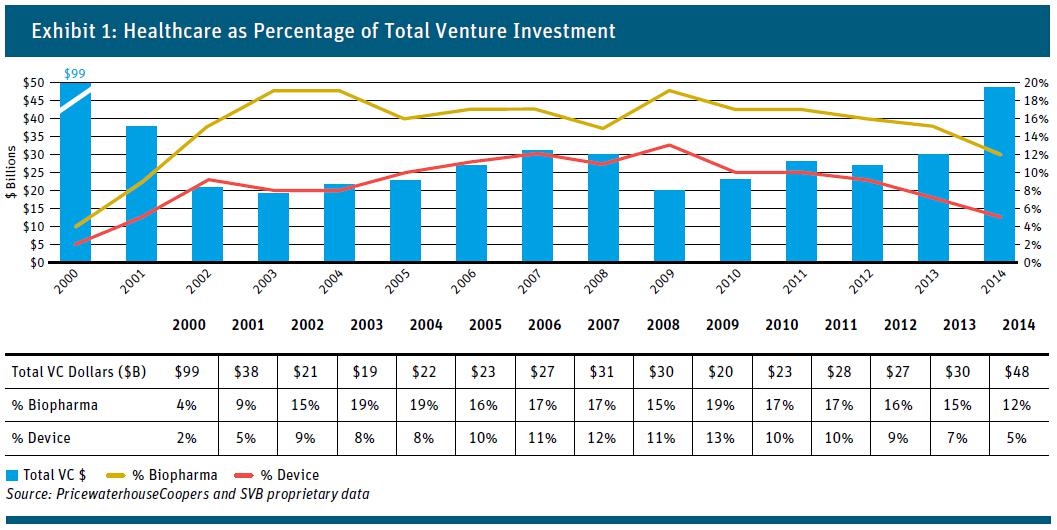

1)医疗风险投资总额比例略有所下降

生物制药、设备和诊断工具领域占到2014年所有风险投资总额的18%,相比去年的22%,比例有所下降。这个下降是由于风险投资呈指数级增长,而不是对这个领域失去了兴趣。实际上,医疗风险投资金额较2013年增长了30%,达到86亿美元,创造七年来的又一新高。

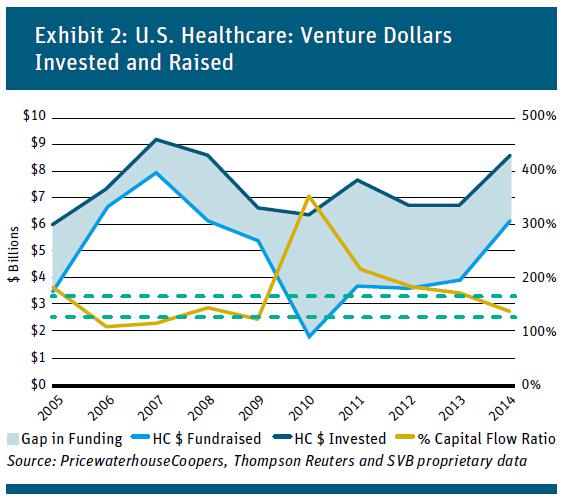

2)医疗风险募资和投资超过预期

医疗风险募资相比2013年激增了56%,这是自2008以来的又一新高。总募资超过了60亿美元,大大高于我们去年报告中预期的数字。

医疗投资也大幅增长,2014年达到86亿美元。其中生物制药公司获得最多投资,达到60亿美元。

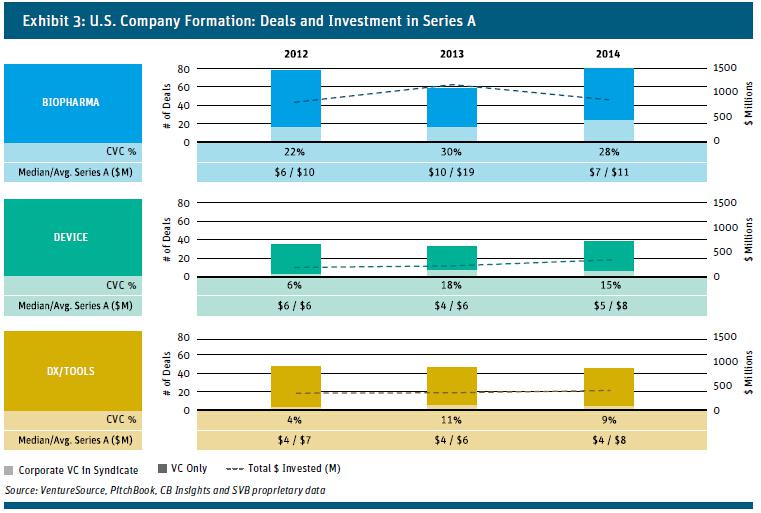

3)A轮融资中,生物制药公司最受企业投资者关注

2014年,企业投资者对生物制药公司的投资集中在A轮阶段,A轮阶段的交易量相比2013年增长了35%,设备和诊断工具类交易变化不大。

分析:是什么促使投资者将资本注入医疗市场

成功的生物制药大型并购和IPO退出活动创造了更好的融资环境,其结果是也加快了募资-投资-退出的资本循环,因此有更多有效资本可再投资。

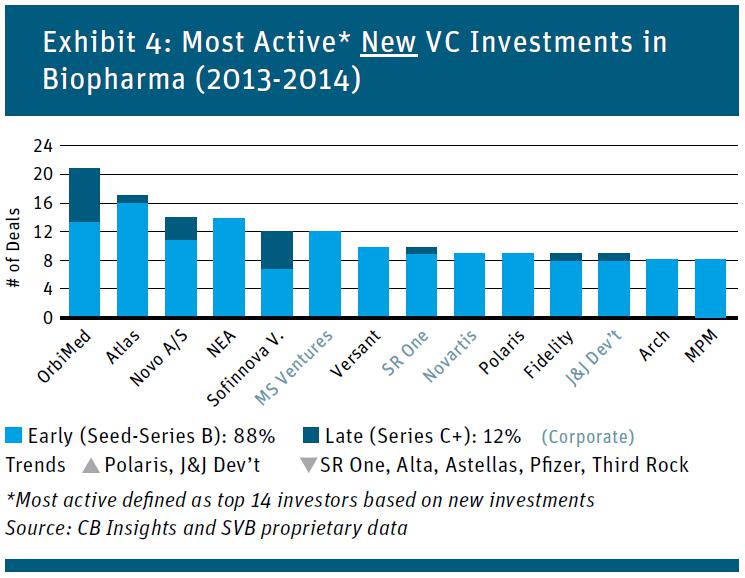

1)活跃的生物制药投资者关注早期阶段和快速退出

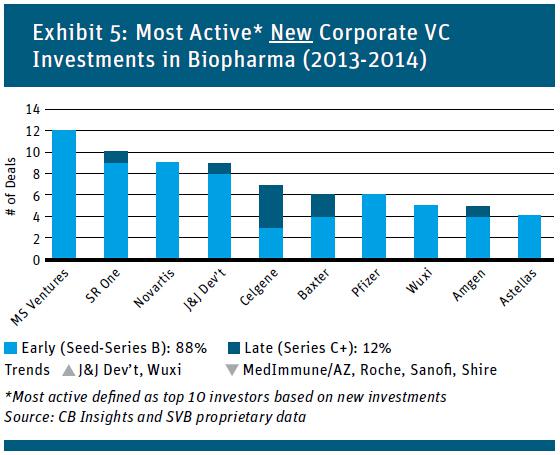

生物制药领域活跃投资者Top5在2013-2014两年间投资的生物制药公司相比他们前两年的投资超过了50%。其中Top5分别有OrbiMed、Atlas、Novo A/S、NEA、Sofinnova V。

在这些活跃的企业投资者中,来自中国的wuxi在2013-2014两年间几乎只关注美国生物制药公司的早期阶段。

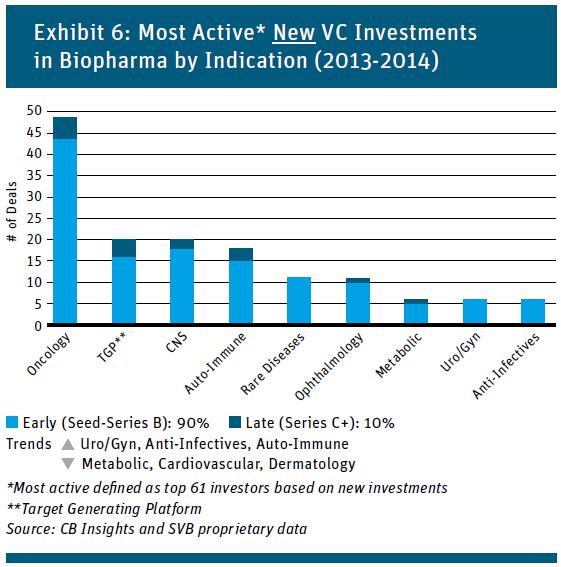

大多数生物制药公司的药物研发项目也在增多;然而肿瘤领域大大超过了其他药物研发领域,并且大部分的肿瘤领域投资交易发生在美国以外的国家,并已获得企业风险资本的支持。

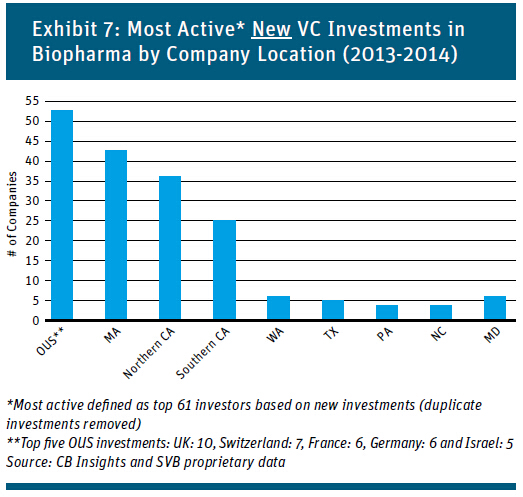

从投资活动的地理位置来看,生物制药领域投资主要发生在波士顿/剑桥地区,加州北部和南部加州,也有大量交易活动发生在美国以外的地区。

2)小型投资者和天使投资者主要关注设备领域

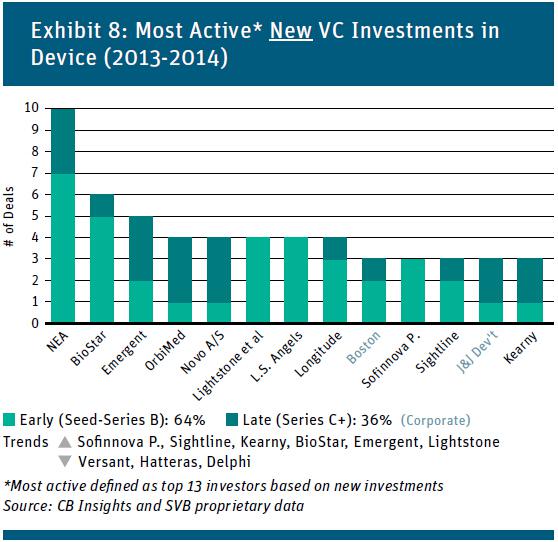

活跃的设备投资者数量在过去五年大幅下降,投资者的类型也在过去两年发生了变化。虽然一些投资者开始了新的投资领域,比如生物制药、互联网医疗等。仍旧有许多投资机构在持续关注,比如恩颐投资(New Enterprise Associates,NEA)继续领衔设备投资,还有一些小型的投资机构,包括BioStar、 Emergent和天使投资机构,例如Life Science Angels也正在提升投资者的兴趣。

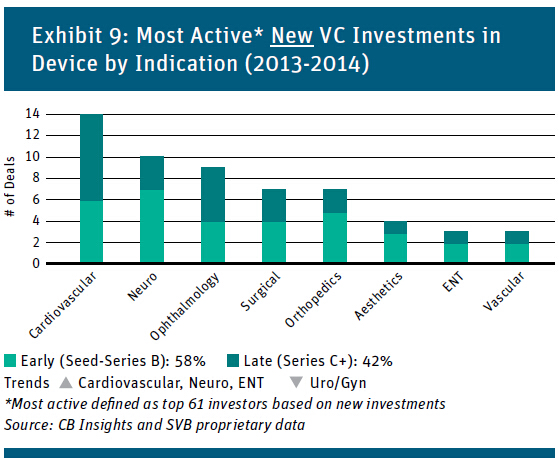

在设备主治项目上,心血管和神经领域的投资增至3倍,耳鼻喉科的投资事件也大大增多。

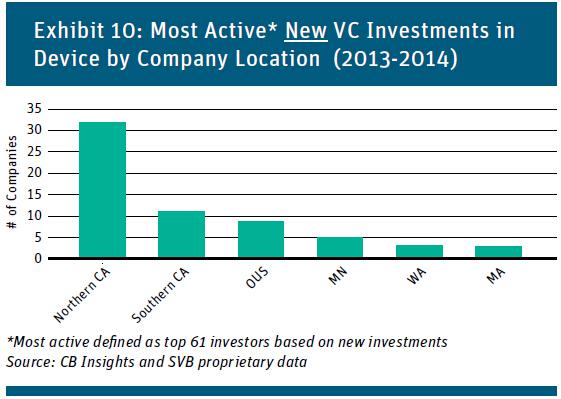

在设备领域投资地理位置分布上,加州项目融资最多,随后是美国外的投资。

3)诊断工具公司发现生物制药公司对药物开发工具的需求很大

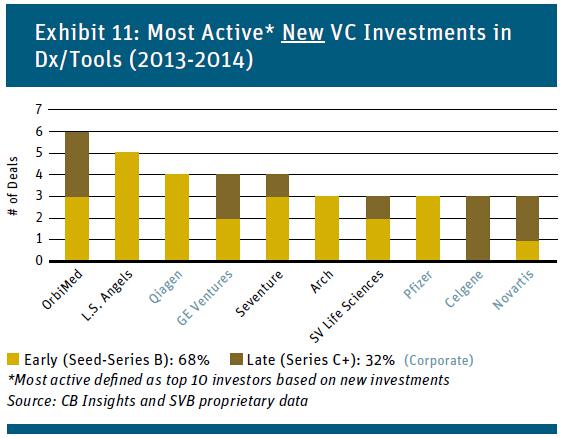

越来越多的企业对诊断工具领域感兴趣,一半的活跃投资者是企业。特别是,大型生物制药公司对开发监测临床试验的伴随诊断和药物研发技术最有兴趣。

不过,这个领域其实早已商业化,在2014年A轮的诊断工具投资交易中超过一半已经盈利。

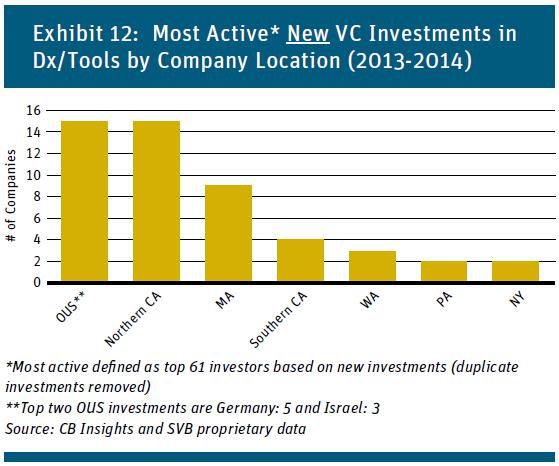

在投资地区分布上,北加州和美国外区域投资交易更多,其中美国外最活跃的国家是德国和以色列,分别有5起、3起。

4)非VC投资者大批涌向准备上市的公司

在过去两年,大批非VC投资者出现在市场上,特别是对冲基金,向准备IPO的公司提供大额融资。

白热化的IPO市场和大型并购带来可观的回报

1)“先行者”获得最大回报

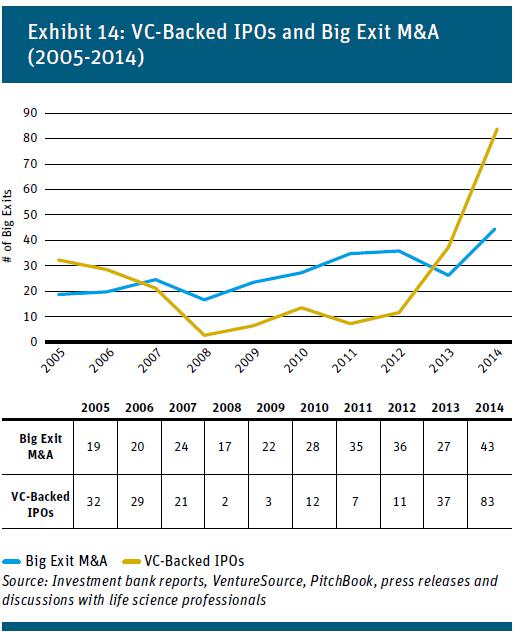

2014年的IPO数量自2005年以来创造新高,交易量至少翻了一番,并购退出活动飙升了59%。其中IPO活动83起,大型并购活动43起。

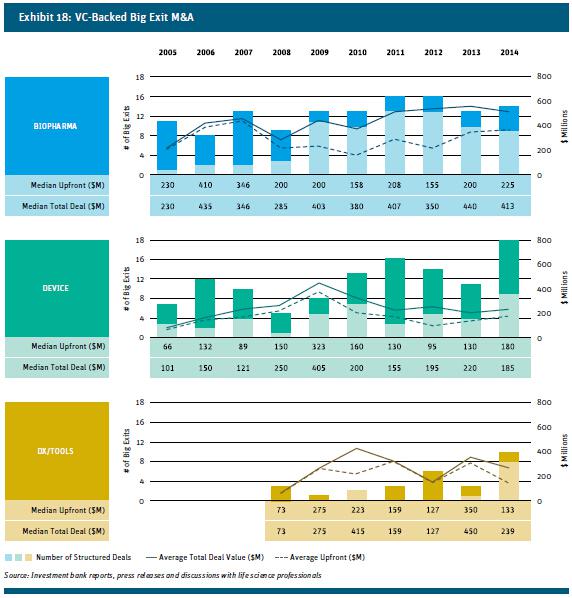

2)大型并购活动覆盖所有领域

2014年IPO数量翻一番,大型的并购活动也很好,交易量增加了59%。并且2014年每个医疗领域有大型并购活动。

分析:是什么推动着IPO和大型并购活动

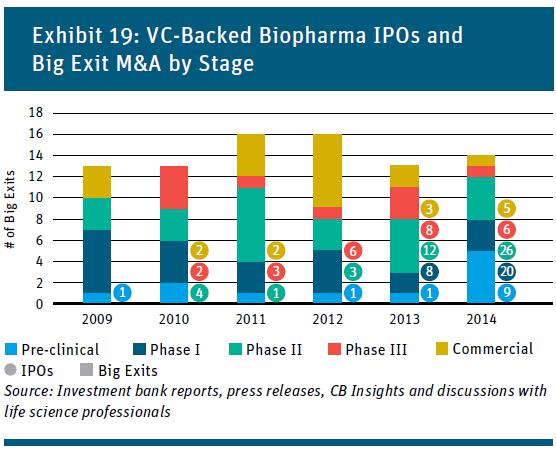

1)生物制药领域已经取得巨大进步

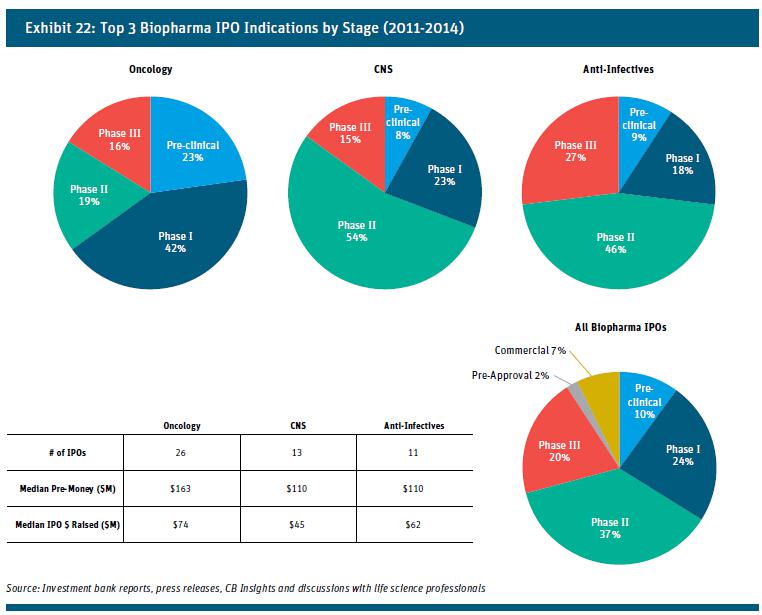

生物制药IPO繁荣有一些有趣的现象。很多人曾猜测,许多公司可能已经“一把年纪”了,还要IPO行吗。实际上从2014年生物制药公司IPO的退出阶段来看,生物制药公司IPO至少需要六年。从图表可看,44%的IPO还在临床前期阶段或者临床一期试验阶段。也可以看出,投资者似乎更乐于承担投资临床前和长时间的商业化所带来的附加风险。

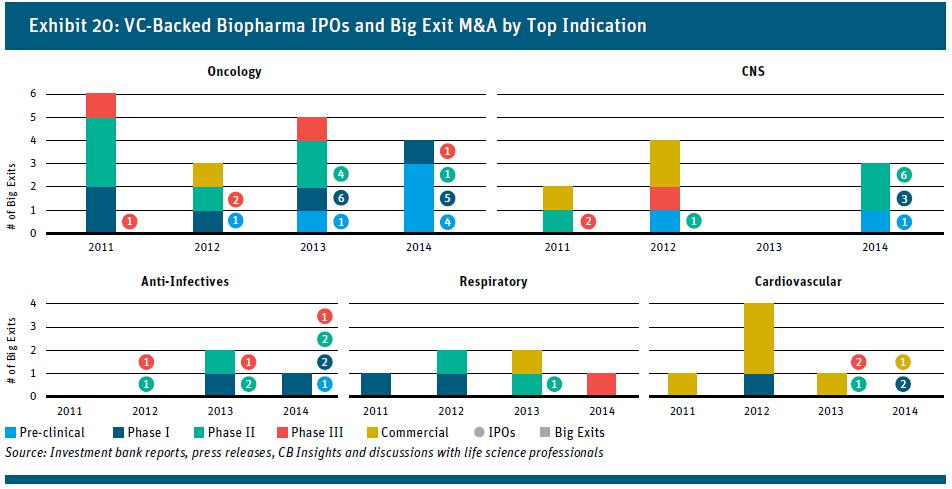

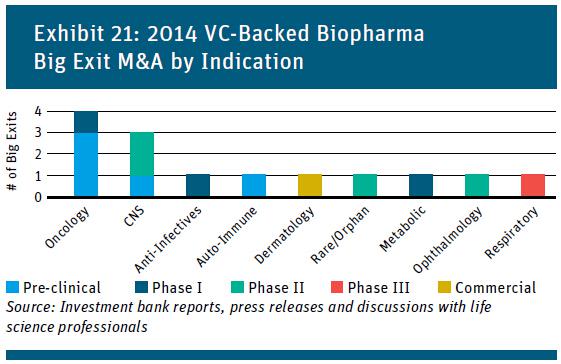

从图表可知,肿瘤领域将持续上涨。中枢神经系统在2013年奇怪的安静后,也将会有大量活动(并购和IPO)。抗感染药的退出活动也可能超过过去几年,特别是在IPO市场。

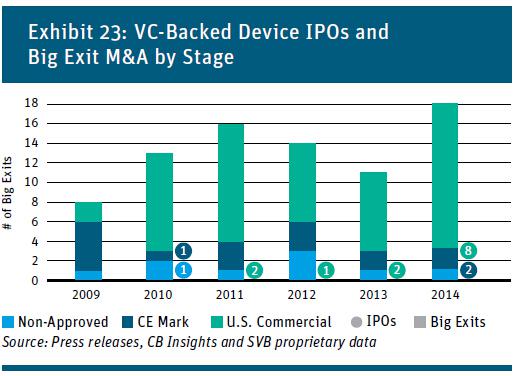

2)设备公司退出回报大

尽管这个领域缺少聚光灯的照射,设备公司也会有一个好的表现,比如退出活动增多、资本注入,以及多重的资本投入。2014年有18个大型收购交易,创造十年来新高。

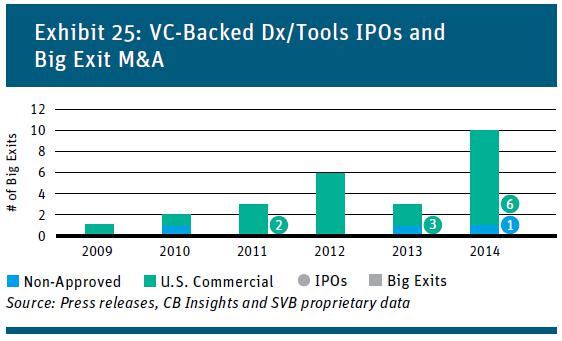

3)后期的诊断工具公司吸引着大量投资者的兴趣

2014年诊断工具大型并购活动和IPO活动大幅增加,有10起并购、7起IPO活动。这些活动创造了十年来的新高点。并主要集中在后期阶段。2014年的收购方式十分多样化,包括大型制药企业、大型设备制造商、工具/测试或者MDX公司。

结论

我们可以看到,在2014年医疗风险投资领域收获了一个我们从没看到过的丰厚汇报。2015年,我们预测一个良性的投资和募资步伐将会继续。大量新资本的注入、初创公司的启动将会等于或超过2014年的整体情况。企业风险活动将会继续支持生物制药和诊断工具领域,但设备领域会稍微落后。虽然大型并购退出活动将会增加,IPO活动可能会略有下降(除了设备外)。受这种环境刺激,非VC投资者会对准备IPO的公司提高关注度。

总体而言,2015年又将是医疗产业另一个不平凡的一年,在未来几年,退出活动将会继续增多。

原作者:Jonathan Norris、Kristina Peralta 编译:莫人英 责编:罗小嗖