7月15日,微创分拆的第四家子公司微创脑科学在港股上市。

此前,微创医疗已成功分拆心脉医疗、心通医疗、微创机器人三家上市公司,还有一家子公司微创电生理在科创板交表。

微创医疗董事长常兆华曾表示:微创是一家有万亿市值基因的公司。

这四家上市公司还只是微创医疗万亿市值规划的冰山一角,微创医疗通过十二大集团储备子公司,版图涉及心血管及结构性心脏病、电生理及心律管理系统、骨骼与软组织修复、大动脉及外周血管疾病、医疗机器人、体外诊断与体内影像、实体肿瘤治疗。

持续的分拆并没有推高微创的市值,微创市值从最高点的千亿到如今只有360多亿。分拆后子公司的市值也在百亿市值左右。

国内另一家医疗器械龙头迈瑞医疗选择不分拆上市,市值接近4000亿元。

虽然分拆带来了更高的管理成本,但也让微创医疗在短时间内完成了对多个潜力市场的覆盖。微创脑科学的上市是否证明了分拆计划的可复制性?为微创医疗分拆计划带来哪些影响?上市的三家企业表现如何?动脉网(微信号:vcbeat)进行了分析和解读。

微创脑科学作为微创医疗第四家公司,开盘价24.7元,首日微跌,总市值为143.33亿。

虽然微创脑科学命名与马斯克都关注的脑科学相关,但是微创脑科学的业务并不涉及脑机接口、芯片等业务,而是主要治疗脑血管的阻塞、破裂,脑卒中、脑出血等病变,来自神经介入赛道。

根据《中国心血管健康与疾病报告2021》,其中脑卒中1300万。由于神经介入治疗在我国发展较晚,产品也主要由进口企业主导,随着国产企业开始出现自主研发,神经介入的国产替代一度成为一级市场风口,聚集了超过20家企业,头部企业也纷纷拿到了大额融资。

2021年11月11日,微创脑科学就完成1.5亿美元融资,上市前估值高达112亿人民币。

神经介入市场参与企业较多,曾有人表示用一句话形容神经介入市场就是:互相都看不惯对方,但是互相又都干不掉对方。这句话其实反映了国内神经介入企业之间无论从产品是还是营收上都拉不开差距。

在差不多的神经介入市场,微创脑科学有何特点?

从收入上看,微创脑科学在神经介入市场实现了盈利,在普遍处于亏损中的国产神经介入企业中靠前。

微创脑科学2019年、2020年、2021年营收分别为1.84亿元、2.22亿元、3.82亿元,2021年微创脑科学营收增长了73.3%。微创脑科学2019年、2020年、2021年经调整利润分别为4698万元、4755万元、9191万元。

虽然微创脑科学在国产企业中表现领先,但与神经介入市场真正的主导者进口企业相比,微创脑科学过去几年的商业化并不亮眼。从产品市场份额来看,微创脑科学产品上市的时间并不短,但是取得的市场份额较低。

微创脑科学先后开发并产业化中国神经介入领域的第一款脑血管支架apollo™颅内动脉支架系统,以及国产首款颅内覆膜支架willis®颅内覆膜支架系统与国内首款血流导向装置tubridge®血管重建装置。

其中颅内支架apollo早在2004年就已经在国内获批,Willis覆膜支架在2013年在国内获批;tubridge密网支架在2018年获批。

早早获批,留给微创脑科学国产替代的时间较多,但几年间微创脑科学抢占到的市场份额并不多。

同神经介入市场的全球参与者相比,微创脑科学仍然还处于弱势,就2020年神经介入医疗器械的销售收入而言,中国神经血管医疗器械市场的前四大参与者美敦力、史赛克、MicroVention、琼森医疗依然掌握了超过85%的市场,微创脑科学在国内整个神经介入市场占有率为4%。

根据灼识咨询的资料,神经介入医疗器械中国的规模预期将由2020年的人民币58亿元扩大至2026年的人民币175亿元,复合年增长率为20.1%。2020年,国内共开展了16万台神经介入手术。

未来预计百亿市场意味着神经介入的市场空间足够大,国产替代的空间也很大。但微创脑科学的发展已经证实国产替代并非一条轻松容易的路,并非想象中产品上市就能实现销量大涨,尤其是在对于产品有着较高的要求的神经介入领域。

微创脑科学想要支撑高估值,在产品线和商业化上还需要强化。

微创脑科学在2022年7月上市;微创机器人在2021年11月上市;心通医疗2021年4月上市;心脉医疗2019年7月上市。

微创医疗保持着平均每一年上市一家公司的节奏。这一分拆微创医疗早在2012年就开始计划。微创医疗分拆的第一家公司是心脉医疗,这家公司成立时间是2012年。

微创医疗董事长常兆华曾表示:“分拆心脉医疗我们很早就在准备,早期一直很困难。科创板来了,心脉医疗的上市进程从3年缩短到3个月。科创板的来临也给了微创医疗分拆计划更多信心,相信分拆的路会越走越宽,只要实行注册制,而且注册制是从科创板到创业板到主板,我觉得这个希望就很大。”

为什么微创医疗很早就在谋划分拆上市?。

一方面,是为了给微创高管更多激励,留住更多人才。

微创介入高值耗材是一个复杂的领域,有多种独立细分产品,各个产品之间区隔较大。产业特点决定了医疗器械领域工程师很容易去创业。有多家医疗器械巨头早期都是工程师独立创业成立。微创医疗内部也走出了许多创业的工程师,后续不乏成为上市公司。这一产业特点导致微创医疗人才池不断被稀释。

常兆华也曾在股东大会表示:没有子公司上市就无法完成对高管的激励,微创的管理人才非常多,VP以上的有70-80个,还有许多研发的人才,大家都希望在微创有连续的职业生涯和实现经济自由,一个小小的池塘容纳不下这么多人才,只有很多个池塘才可以。

微创医疗子公司的分拆上市的确也让部分股东获得了高回报。

以心脉医疗为例,这家公司的初始股东虹皓投资是为了解决彼时心脉资金不足而向微创医疗股东及内部员工融资的投资主体。其股东包括微创医疗的主要股东尽善尽美基金会,间接持股的机构股东,微创系高管及员工董云霄、彭博、徐益民、孙洪斌、CHENGYUN YUE、HONGYAN JIANG、蔡林林等。2021年8月,虹皓投资拟减持心脉医疗77.99万股 套现2.63亿。虽然减持计划终止,但可以看出子公司上市的带来的高回报。

分拆的目的另一方面则是为了筹措更多研发资金。微创医疗不止想做一个冠脉介入领域的企业,而是想成为覆盖多领域的巨头。依靠过去的利润,难以覆盖广泛的研发管线和项目。

过去,微创医疗的主要利润来自于冠脉药物支架收入带来的利润。2019年,微创医疗归母净利润为3.23亿元,2018年为1.64亿。

微创医疗分拆的子公司也受到了投资机构的看好,心脉、心通、微创机器人、微创电生理背后都有多家知名投资机构押注,包括华兴、高瓴、CPE源峰、中金等。

微创机器人上市时,高瓴资本间接持股8.05%,是最大的外部机构持股方;华兴资本是心脉医疗大股东;中金医疗是心通最大的股东。

但分拆子公司外部融资上市的方式也有隐患,微创子公司的一大特点就是几乎都缺乏实控人。

微创电生理在上市之时,股权结构中华兴资本所属的嘉兴华杰和微创投资两大股东表决权比例较高但均未超过50%。没有实控人的问题受到监管关注,在两轮问询中都关注到这一问题。

微创医疗分拆的计划实行几年,从前四家子公司的表现来看,各有差异,心脉医疗、心通医疗、微创机器人、微创脑科学这四家企业发展出了不同的态势。

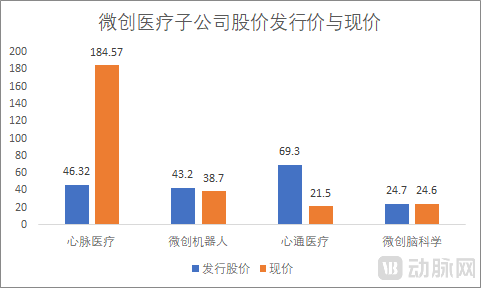

从市值上看,心脉医疗市值132亿元,发行价为46.32元,如今股价为184.57元;微创机器人市值373亿港元,发行价为43.2港元,现价为38.7港元;心通医疗市值69.3亿元,发行价为21.5港元,如今股价为2.8港元。微创脑科学市值143亿元,发行价为24.7港元。

除了心脉医疗,其他三家都已跌破发行价。

在四家子公司中,最会赚钱和股价涨得最好的都是心脉医疗,心脉医疗来自最先拆分的主动脉支架和外周血管业务领域。在主动脉支架领域,主动脉疾病发病凶险,国内主动脉支架手术例虽然没有超过5万台,但主动脉支架单价高,心脉医疗依靠主动脉支架产品Castor年入数亿。心脉医疗2022年Q1 实现营收 2.58 亿元(+30.59%)。

微创机器人是目前市值最高的子公司,在研发投入上最烧钱。微创机器人业务覆盖了腔镜、骨科、泛血管、经自然腔道和经皮穿刺五大赛道。通过研发投入,微创机器人的手术机器人进展飞速。

其中腹腔镜手术机器人图迈机器人对标达芬奇手术机器人,图迈在临床进度上进展较快,2021年5月完成泌尿外科的注册临床试验,2021年10月启动了在普外科、胸科、妇科多学科、多中心的临床试验,2022年就已获得NMPA批准上市。

关节置换手术机器人鸿鹄已经2021年7月完成应用于全膝关节置换术的注册临床试验,并向NMPA递交注册申请。今年7月,微创关节置换手术机器人已经获得FDA认证,成为首个获得FDA认证的中国手术机器人。

微创机器人和法国企业ROBOCATH S.A.S联合引进的R-ONE®血管介入手术机器人于2021年11月完成了NMPA注册临床的首例入组。

微创机器人能够快速推进多条手术机器人管线,离不开上市融资的推动。上市后为微创医疗研发输血带来了大量资金,2021年,微创机器人研发投入高达3.9亿元,相较于2020年的1.3亿元增长了两倍。目前,微创机器人仍然处于亏损中,2021年亏损5.8亿元。

心通医疗则是处于加速商业化阶段。经导管主动脉瓣膜在国内面临着商业化难题。为了加速TAVR产品商业化,心通医疗在同类产品中开始走低价路线,TAVR产品比其他国产产品少5万元左右。心通医疗的年收入由2020年的1.03亿元同比增长93.2%至2021年的2亿元。

虽然子公司分拆表现不一,但是对于母公司来说或许都是好事。高成长性的产品分拆上市能够带来更多驱动力,对于表现不好的业务,独立发展能够更少拖累母公司业务。

反观国内医疗器械另一家龙头,全球化发展的迈瑞走出了不同的路线。

从年报收入来看,企业实现营业收入210.2亿元,较上年同期增长27.00%;利润总额74.3亿元,较上年同期增长38.56%;实现归属于上市公司股东的净利润66.5亿元,较上年同期增长42.24%。迈瑞医疗海外市场占比在2021年下降至39.61%,迈瑞表示迈瑞医疗计划未来将海外业务收入比重提升至70%。

两家公司面对的问题不同,给出的解决方案也不同。迈瑞现阶段着眼于更稳定的全球化发展,应对全球市场环境发展的不确定性。

在全球市场发展出现更多不确定性问题背景下,如何保证供应链的稳定性是一大问题。所以在过去的两年,迈瑞一直在解决上游原材料和零部件的国产替代问题。为了保障迈瑞化学发光业务所需关键原材料的稳定供应、同时提升发光试剂的产品品质,迈瑞还以40亿元完成对海肽生物的收购。

通过迈瑞和微创医疗发展的路径可以看到,没有一个发展模式是可以不断被复制和模仿的,迈瑞和微创主营业务不同,优势不同,发展的路径也有所不同。独木不成林,期待两家公司为国内医疗器械产业带来更多活力。