受2021年下半年开始的“资本寒冬”影响,2022年整个创新药领域表现相较前两年的“热”而显得有点“冷”,但这份冷不等于消极,而是冷静和理性。

对于投资人来说,2022年逐渐摒去了前两年由于受大环境裹挟而生出的内心浮躁,开始冷静分析大环境中的变与不变,理性思考究竟什么样的创新才是适合中国市场的创新以及着眼于全球市场应该如何平衡投资的收益与风险。对于创新药企而言,资本突然下降的热情让他们开始冷静分析当前所处的竞争市场,理性思考自身团队的优势以及应该如何扬长避短以发挥团队最大力量,专注与定力重归内心,对于任何挑战,他们已做好准备。

2022年创新药领域的变化以多种方式呈现:政策发布、投融资事件、企业产品布局策略、技术成果、BD交易……但核心反映的还是创新药企和投资人的内心,他们对于现状的思考从而做出的动作调整、对于未来趋势的洞察和随之而来的行动布局。

动脉网蛋壳研究院复盘分析了2022年创新药领域的重要变化并展望2023值得关注的赛道,撰写了《2022创新药年度白皮书》,希望以下内容能为产业人士在新一年的工作带来更多思考,相信2023的步伐会走得更加稳健踏实,并继续火力全开。

《2022创新药年度白皮书》目录

(获取本报告全文,请扫描二维码添加小助手,添加后请主动询问)

以下为白皮书简要内容。

政策:进一步规范创新药领域发展,引导创新药企进行差异化创新

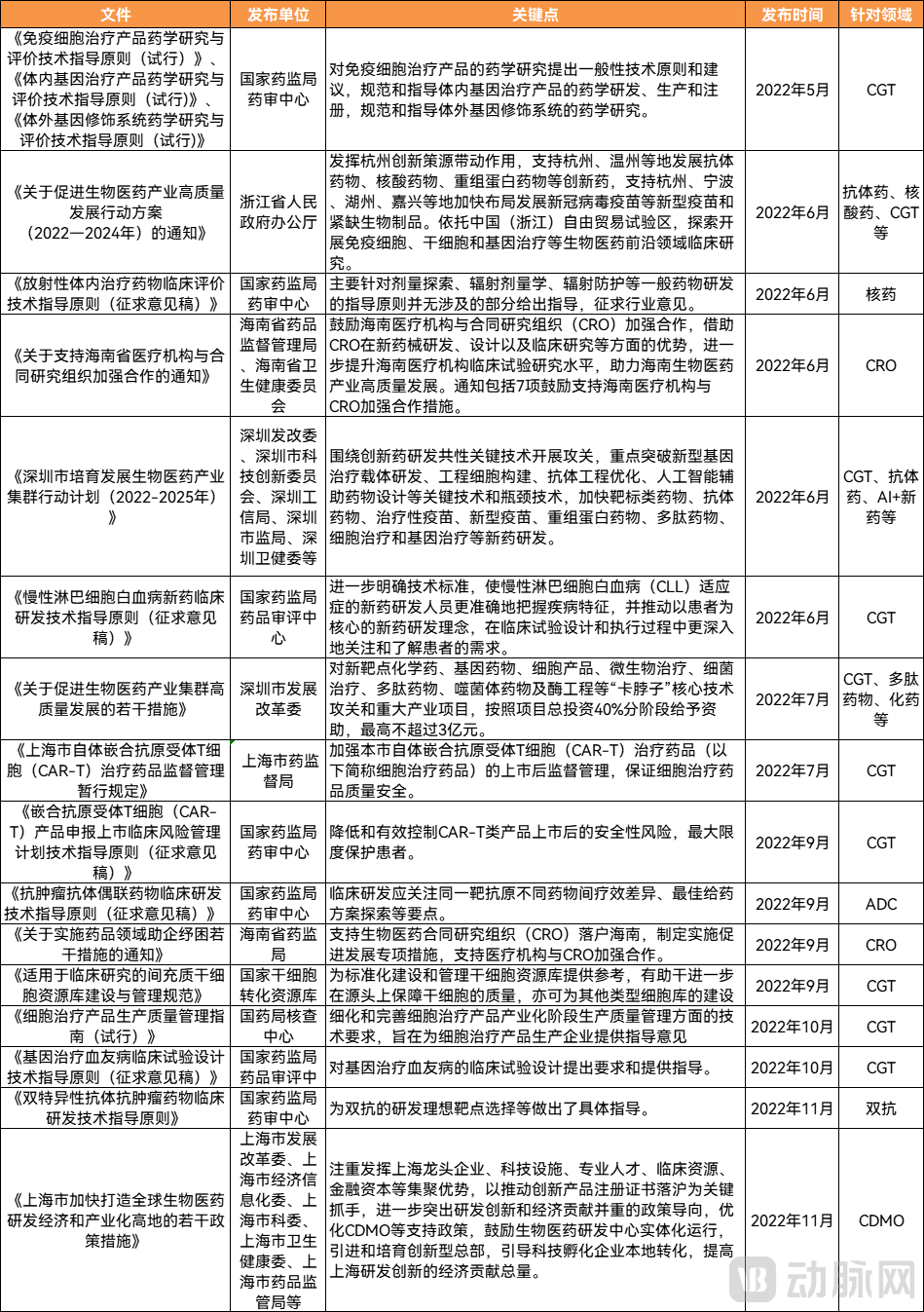

根据动脉橙数据,截至2022年12月20日,共有49条与生物医药相关的政策发布,主要围绕加快生物医药产业的高质量发展、规范生物医药行业发展等方向展开,以及在基因与细胞治疗、抗体药、CXO、核药等领域出台专门政策规范和加快相关领域的发展。

![UUD3U]1}@1WB_NSZG@RX3XT.png](http://cdn.vcbeat.top/upload/image/06/01/15/09/1673762991212234.png/dmw)

图表1 2022年促进生物医药领域加快发展的部分政策

(数据来源:动脉橙数据库)

2022年,为科学规划和系统推进我国生物经济高质量发展,国家发展改革委印发了《“十四五”生物经济发展规划》,这也是我国生物经济领域的首个顶层设计。包括深圳、云南、黑龙江、广州等省市根据自身情况也纷纷发布了十四五相关发展规划,以加快和推动各省份生物经济高质量发展。对如何打造千亿级生物医药产业集群提出了具体目标和规划,并在涉及到地方政策的落实细则时将政策落实到具体的执行部门,明确了任务分工及时间要求。

包括重庆、黑龙江、福建、浙江、深圳等还出台了支持和加快生物医药产业高质量发展的具体政策措施,其中多个省市为了支持创新药物研发及产业化,下了更大的一场“政策红包雨”。如济南市人民政府在《关于加快生物医药与大健康产业高质量发展的若干政策措施》中提到,对新获批上市的1类新药由原有每个品种奖补2000万元提高到3000万元,对处在临床试验研究阶段的1类、2类新药项目,奖补力度也有较大幅度的提升。

在促进生物医药产业发展的政策中,比较重磅的还包括2022年5月,国家药监局综合司发布《中华人民共和国药品管理法实施条例(修订草案征求意见稿)》,对包括罕见病、儿童药在内的领域制定了支持力度较大的鼓励政策。

![UOE%[9PNSA(7$5VB94S]9KJ.png](http://cdn.vcbeat.top/upload/image/06/01/15/11/1673763102304428.png/dmw)

图表2 2022年规范生物医药领域发展的部分政策

(数据来源:动脉橙数据库)

为进一步规范生物医药行业发展,包括国家药监局综合司、国家药监局药品审评中心、国药局核查中心在内的多个部门在2022年发布了多项政策。中共中央办公厅、国务院办公厅在2022年3月印发的《关于加强科技伦理治理的意见》是我国首个国家层面的科技伦理治理指导性文件,也是继国家科技伦理委员会成立之后,我国科技伦理治理的又一标志性事件。

2022年8月,国家药监局药审中心连续发布三份征求意见稿,再次强调应将最佳支持治疗(BSC)纳入临床试验设计,避免次优治疗作为对照。这些征求意见稿一旦转正,意味着新药要上市,必须要前瞻性的预测自身产品上市申报时的标准疗法能否优于标准疗法,如果不能,会不会有被拒风险。

图表3 2022年针对CGT、抗体药、CXO、核药等细分领域出台的专门政策

(数据来源:动脉橙数据库)

2022年,生物医药的细分领域迎来了更针对性的政策,包括CGT、抗体药、CXO、核药等领域,特别是CGT 领域的政策最多,受到高度关注和支持。另外,为避免ADC、双抗研发再现PD-1红海局面,抗体药领域出台多项政策以引导企业合理确定研发立项。包括上海、海南在内的区域重点关注CXO领域发展。“小众”领域核药,临床指导原则先于非临床出台,对产业发展释放积极信号。

投融资:资本投小、投早现象明显,最青睐CGT、CXO

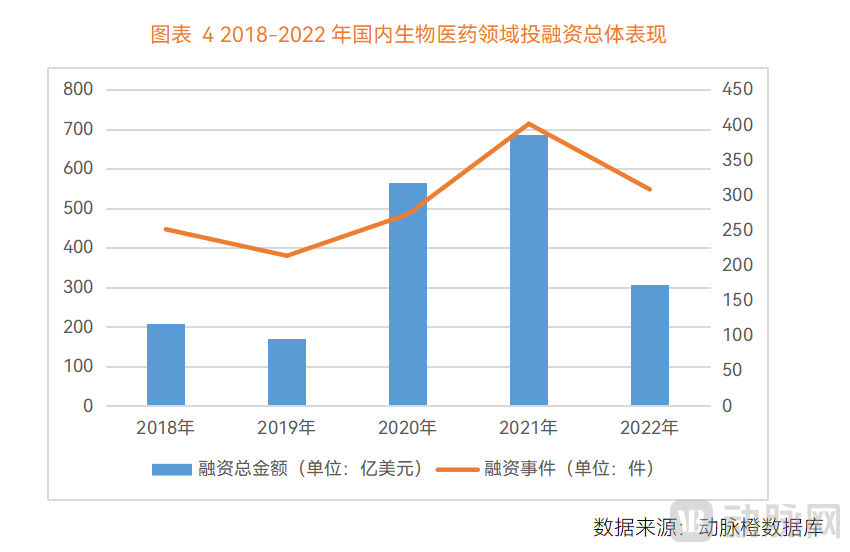

从融资总金额和数量来看,整体融资热度下降。2022年生物医药领域(融资总金额172.14亿美元,融资事件548起)相比2021年(融资总金额386.04亿美元,融资事件714起)有较大下降,且不及2020年(融资总金额318.62亿美元,融资事件485起)。

2020年新冠爆发使医疗保健和生物技术的增长需求的得到热切关注,但进入2022年,曾经火热的资本和赛道,随着创新产品商业化表现乏力、医保政策的“杀价”、创新研发内卷等,资本市场对于创新药的期待值下降。在一级市场,投资人更加谨慎,整体投融资远不及去年。

2022年,资本投早、投小的趋势愈发明显。

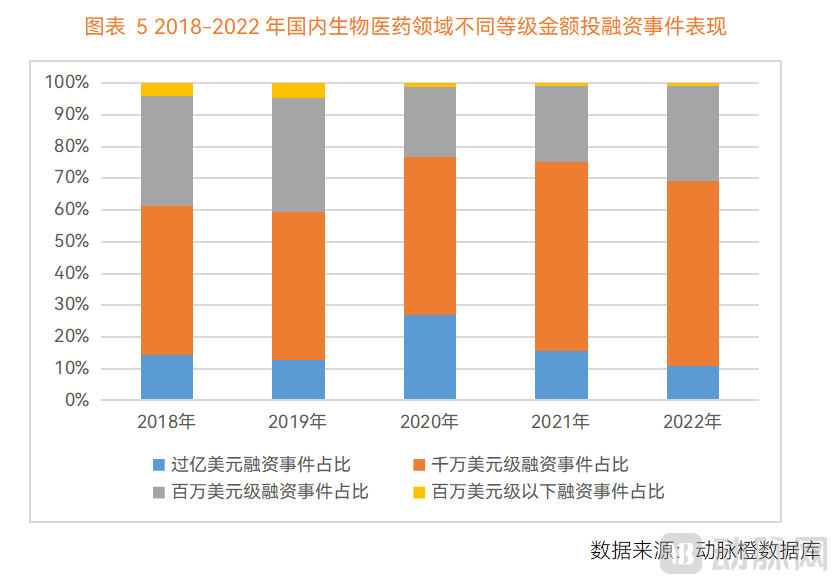

2022年生物医药领域过亿美元级融资事件达到近5年新低(占比当年所有披露金额的融资事件11%,共47起),而百万美元级及以下的融资事件占比创近三年新高(占比当年所有披露金额的融资事件31%,共132起);说明资本在2022年对于大额投资更加谨慎,更加偏爱小额投资。

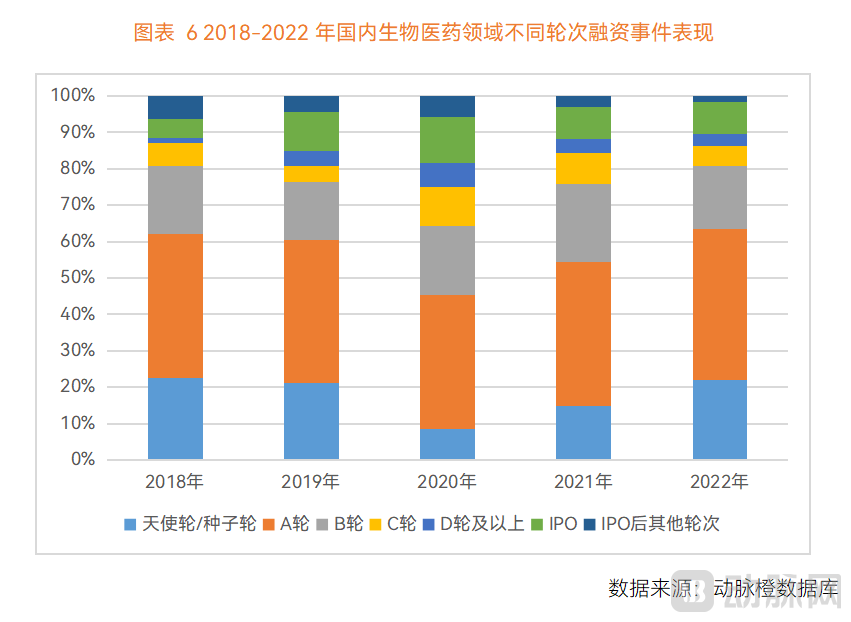

2022年生物医药领域B轮以前融资事件占比明显提高——融资事件占所有披露轮次的融资事件81%,高于2018-2021年的任何一年,产业资本更加偏向早期投资。

细分领域:CGT、CXO最受资本青睐,AI+新药、核酸药物等新兴技术赛道发展潜力大

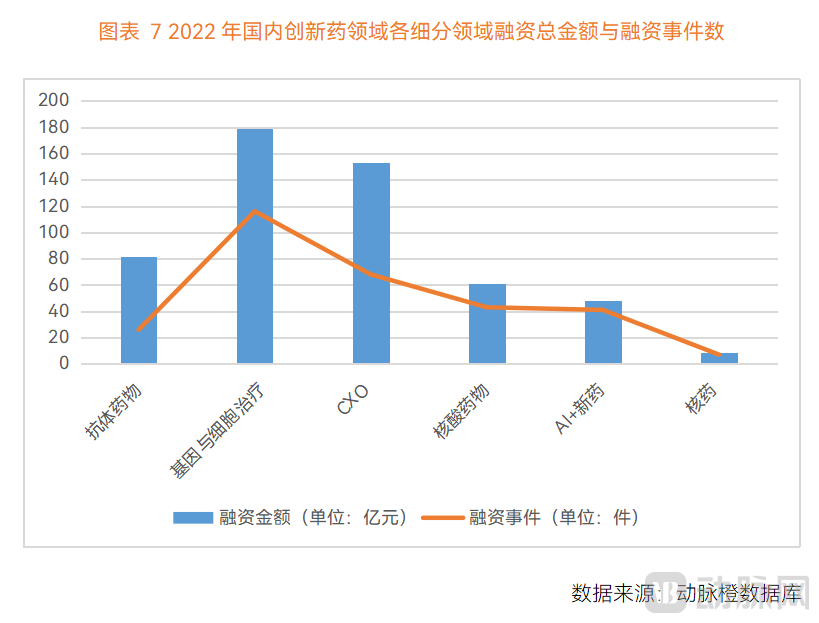

2022年,CGT领域投融资热度最高(融资事件116起,融资总金额179.13亿元)。其次,CXO领域维持往年融资火热态势,融资总金额153.28亿元,融资事件68起。抗体药赛道(单抗、双抗、ADC等)以81.75亿元的融资规模拿下2022年年度生物医药领域融资排名第三。

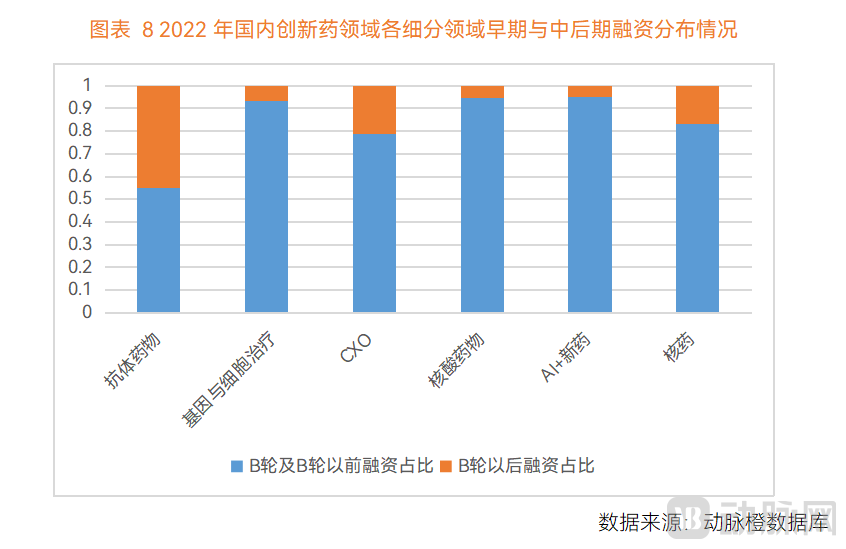

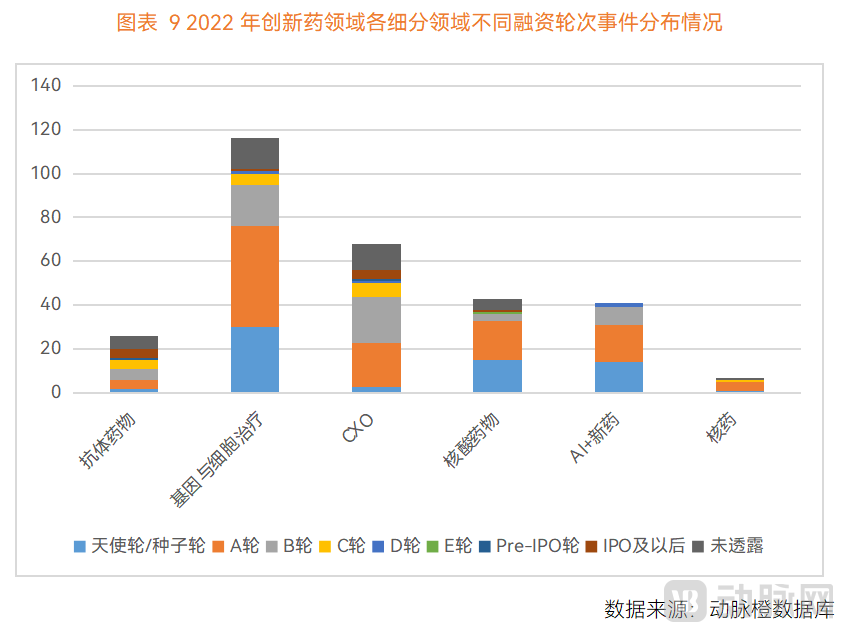

抗体药赛道多家企业IPO,AI+新药、核酸药物、CGT等新兴技术赛道处于融资早期、发展潜力大。融资轮次在一定程度上反映了领域的成熟度:包括荣昌生物、乐普生物、迈威生物等多家企业上市的抗体药赛道明显中后期融资事件(B轮以后融资占比45%)更多,而新兴技术赛道像AI+新药(95%)、核酸药物(95%)、基因与细胞治疗(93%)、核药领域(83%)早期融资事件(B轮及B轮以前融资)数量更多,发展潜力更大。

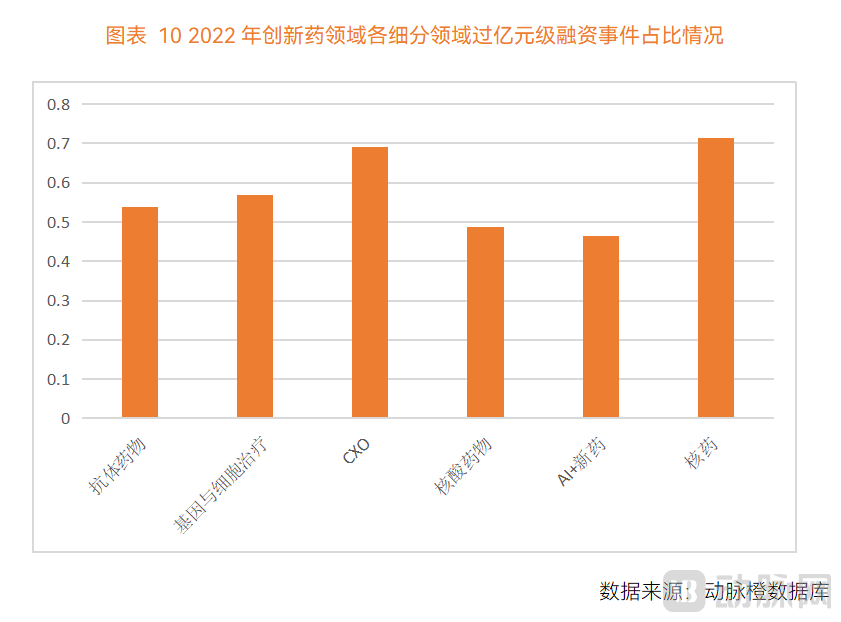

重资产领域,核药、CXO企业“最吸金”。2022年,核药和CXO过亿级融资事件占比最大(分别为71%、69%),核药领域备受追捧,是过亿级融资事件占比最高的细分赛道,单笔融资金额达到1.26亿元,且多为早期融资事件(B轮及B轮以前融资事件占83%)。对于赛道吸金高的背后原因,辐联医药首席财务官吴艺霞女士解释,核药属于交叉领域,行业壁垒高,专业人员稀缺,又是重资产行业,通常需要企业有较为雄厚的资本作为支撑。

重大进展:双抗、CGT全球获批最多的年份,国内AI+新药新增12项临床资产

双抗概念于1960年首次推出,由于技术复杂,涉及基因工程、杂交瘤技术、生物大分子重组等跨学科多技术领域,60多年时间全球仅有四款产品获批(Catumaxomab、Blinatumomab、Emicizumab、Amivantamab),其中Catumaxomab因销售市场表现不佳,于2017年退市。

经历漫长的探索期,2022年是双抗产品上市的爆发期——仅一年上市的双抗产品(5款),已然超过过去几十年获批产品数量的总和。2022年6月,我国首款自研双抗药物(Cadonilimab,中文名:卡度尼利单抗)的上市,正式开启了国内商业化浪潮。

国内有超30家企业涉足双抗研发,共有300余款药物在研,近100款进入IND阶段,康宁杰瑞、百济神州、恒瑞医药、信达生物、贝达药业、泽璟制药等是代表性玩家。

2022年,中国前10大 License-out交易总额高达145亿美金,已高于2021年全部交易总额(30起,133亿美元)。

图表12 2022年中国前10大license-out药物交易

(数据来源:柏思荟)

抗体药(包括单抗、双抗、ADC)无疑是其中的主角,占据7项。其中,科伦博泰与默沙东于2022年12月22日进行的ADC药物license-out交易和康方生物与Summit Therapeutics达成的双抗药物license-out交易,均创下了当时中国新药海外授权的新纪录。

紧接PD-1之后,ADC、双抗正在引领又一波火热的研发风潮,成为新的热门竞争领域。国内中大型企业在这些领域进行重点发力,包揽了大部分临床管线。但也有一小部分企业凭借特色竞争优势,探出一条路来,并获得全球市场认可。如博奥信依托内部专有的H³(高通量,高含量,高效率)抗体发现平台、SynTracer® 高通量抗体内吞筛选平台以及Flexibody™双功能抗体技术平台,开发了超20款差异化药物管线(其中5款已进入临床),与包括Pyxis、Celldex、OBI、ImmunoGen及正大天晴等在内的全球数家优秀药企达成12项全球开发战略合作。

2022年,全球范围内共有8款细胞和基因疗法获批上市,创下历史新高。

![6VO%9L8HW7{LR]L6UOYP@`Q.png](http://cdn.vcbeat.top/upload/image/06/01/15/43/1673765021446384.png/dmw)

图表13 2022年全球获批的CGT疗法

(数据来源:药明康德公众号)

从获批的适应症上看,今年问世的基因疗法以罕见病为主,在某些疾病领域实现零的突破,实现首款基因疗法获批——首款直接注入大脑的基因疗法,以及首款治疗血友病B成人患者的基因疗法等。

细胞疗法方面,传奇生物(NASDAQ: LEGN)自研的细胞治疗产品西达基奥仑赛(英文商品名:CARVYKTI)在美国、欧洲、日本陆续获批上市。12月,全球首款“现货型”同种异体T细胞免疫疗法获批,代表了细胞疗法领域的新突破。

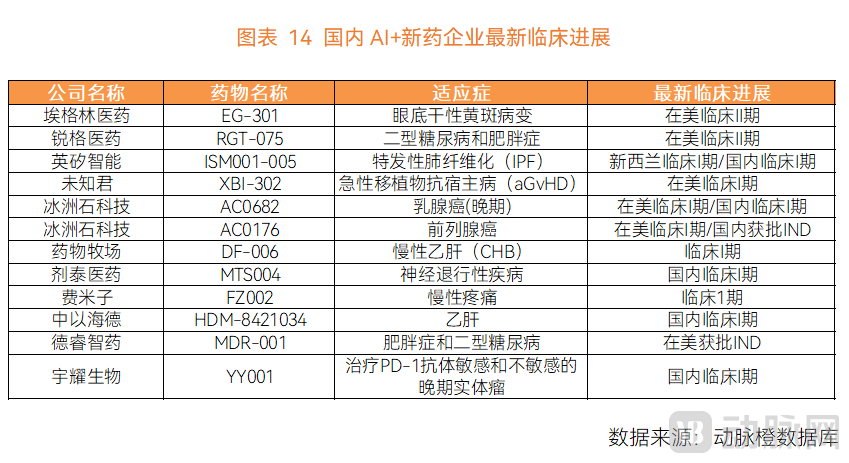

在临床进展方面,相较于2021年仅有少数几家AI+新药企业将管线推进临床的情况,2022年国内有更多的AI+新药企业收获AI管线临床资产。

一些发展飞速却显得有些低调的AI药企,如埃格林医药利用自有AI药物研发平台开发了2款AI Me-Only新药管线(EG-301、EG-101)。其中用于治疗眼底干性黄斑病变的口服药物EG-301,在2022年2月获FDA批准,进入二期临床。为实现差异化开发以提升新药开发成功率,公司此前对全新靶点、病机、眼内药效、溶酶体药代和开发风险均进行了深入预测。另外一家企业锐格医药,也在2022年4月宣布将自研的新型口服小分子GLP-1受体激动剂RGT-075,在美国完成II期临床试验首例患者给药。

一些在行业深耕多年、颇有名气的AI药企,如冰洲石科技,分别于2022年4月和8月宣布将此前已经在美国开展1期临床的AC0682产品和AC0176产品,获得NMPA的IND批准。英矽智能继2022年2月在新西兰完成抗纤维化小分子抑制剂ISM001-055(用于治疗特发性肺纤维化)的1期患者给药后,7月完成了临床1期的国内患者给药。2022年6月,剂泰医药自主研发的2.2类改良新药MTS004口崩片获CDE批准IND。

一些快速成长的行业新锐,如中以海德,利用AI大数据技术研发的首款乙肝治愈性药物HDM-8421034启动临床试验。宇耀生物,自研的新一代EP4受体小分子拮抗剂YY001临床试验申请获得NMPA批准。费米子基于自主研发的Drug Studio AI药物发现平台高效开发的FZ002管线(用于治疗慢性疼痛)于2022年4月申报中美IND,10月正式获得NMPA受理,将于2023年2月中国临床1期FIH。据悉,FZ002项目为非成瘾性镇痛靶点,将成为全球第二、国内首个进入临床的同靶点药物。德睿智药自研的GLP1-RA小分子口服药物MDR-001获得了美国FDA针对肥胖适应症的新药临床批件。

Alphafold2的推出解决了生物学界长达50年的蛋白质空间结构预测难题,同时也让AI+新药行业受到行业的更多关注,持续不断地吸引更多优秀产业人才加入AI+新药行业。如2022年1月,被业界誉为“AI蛋白质折叠技术奠基人”的知名计算生物学家许锦波教授创立分子之心,并于4月宣布完成由红杉中国领投的数千万美元天使轮融资。2022年9月,碳硅智慧完成由联想创投、联想之星联合领投的5000万元天使轮融资,该公司由拥有二十年人工智能领域经验、曾任格灵深瞳CTO及360集团副总裁兼人工智能研究院院长的邓亚峰,联合拥有二十余年计算机驱动药物设计经验的浙江大学药学院求是特聘教授侯廷军创立。

未来几年,国内将会有更多由AI设计的药物进入临床阶段,有效性概念验证(POC,Proof of Concept)阶段的AI药物不再是个例。短时间内,AI+新药相关管线的成与败均属于正常现象,并不会改变行业长线蓬勃发展的大势。未来三年是看各家AI+新药产出结果和研发实力的关键窗口期。

基于动脉网蛋壳研究院对2022年创新药领域的年度总结回顾,本部分内容将重点分析CGT与CXO两大行业广泛关注板块,包括细胞治疗、基因治疗、CXO、CGT CXO四个细分领域的内容。

细胞治疗:攻克实体瘤、通用型产品的临床新风向与广泛注重创新、差异化的资本

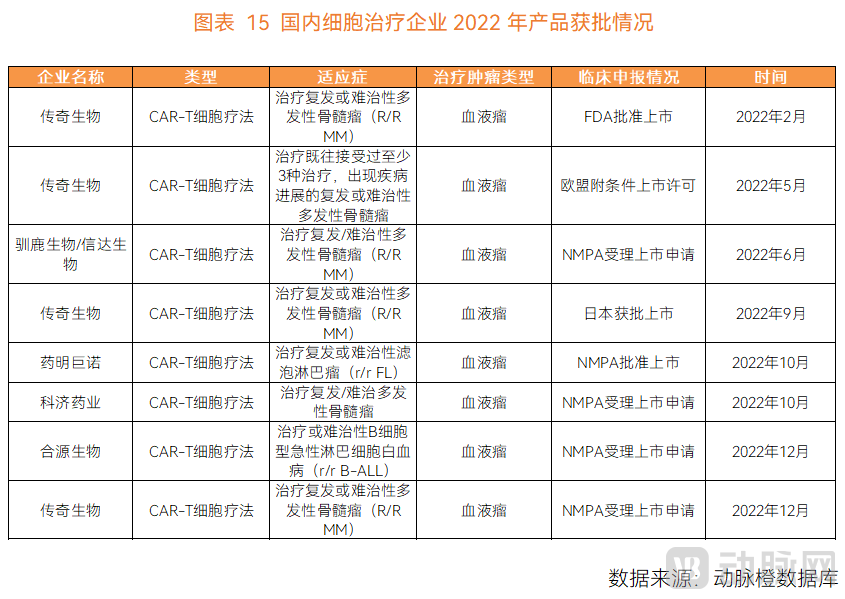

从产品获批上看,国内企业获批/提交NDA上市申请的细胞治疗产品仍以血液瘤为适应症的CAR-T疗法为主。

但行业已然在孕育新变化。

从细胞治疗产品临床申报的情况来看,在适应症方面,在2022年国内企业获批开展临床试验的细胞疗法产品中,有10款是针对血液瘤开发,15款是针对实体瘤开发,针对实体瘤开发的细胞疗法产品“风头”已经盖过了“血液瘤”。

在细胞疗法类型方面,除了众所周知的CAR-T,还有包括UCAR-T细胞疗法、TCR-T细胞疗法、TIL细胞疗法、RAK细胞疗法、STAR-T细胞疗法、DNT细胞疗法、MTCA-CTL细胞疗法、MASCT细胞治疗等新型细胞疗法产品的身影开始出现,相继迈入临床。

图表16 国内细胞治疗企业2022年产品临床获批情况

(数据来源:动脉橙数据库)

除了已经获批开展临床试验的23家企业,还有另外11家企业的细胞疗法产品已经提交了IND申请且已获得NMPA受理,其中同样以针对实体瘤开发的细胞疗法为主(8款,占比73%),细胞疗法类型多种多样。

投融资方面,资本广泛注重有创新、差异化的项目,在通用型细胞疗法方面最舍得“花钱”。2022年国内细胞治疗领域共发生融资时间73起,融资总金额为71.91亿元。其中,UCAR-T、CAR-NK、iPSC来源CAR-iNK、体内CAR-T等通用型细胞疗法由于为患者带来了更多潜在治疗选择,未来市场想象空间巨大,因此成为资本“宠儿”。

具体来讲,2022细胞疗法领域的融资事件多集中在干细胞疗法(15起融资事件,融资总金额3.67亿元)、实体瘤治疗(13起融资事件,融资总金额12.5亿元)、通用细胞疗法(12起融资事件,融资总金额15.29亿元),或是NK(7起,8.2亿元)、TIL(3起,9.17亿元)等细分领域,专注于血液瘤自体CAR-T早期项目的基本没有。可见在经过早期国内血液瘤CAR-T同质化竞争,以及经历了生物医药市场融资寒冬期后,有创新、有差异化的项目更受资本青睐。

在h政策的支持下,我国干细胞产业医学研究和应用迈入了快速发展的阶段。虽然现阶段的干细胞治疗也受到一些质疑,但一项新生的技术需要时间检验。以血液瘤为主过渡到以实体瘤为主的免疫细胞疗法,在癌症中占比超过90%的实体瘤无疑是未来征战的主战场。

从CAR-T扎堆到多样化发展不同免疫细胞疗法,解决临床需求和成本问题是核心。相比生产繁琐耗时、个性化定制成本较高,价格昂贵的自体CAR-T细胞疗法,通用型细胞疗法既对肿瘤有杀伤力又能够大规模生产,能够显著增加细胞疗法的可及性,成为更符合细胞治疗商业化应用的理想形式。不过,CAR-NK/CAR-iNK疗法的领头羊企业Fate Therapeutics在2023年开初却向市场释放了一个不太积极的信号,或会一定程度上影响到市场对于该疗法的积极性。但CAR-NK安全性好、异体等基本面优势仍然存在,临床探索仍然值得进行并期待重大疗效突破。细胞治疗领域细分领域具体分析见白皮书。

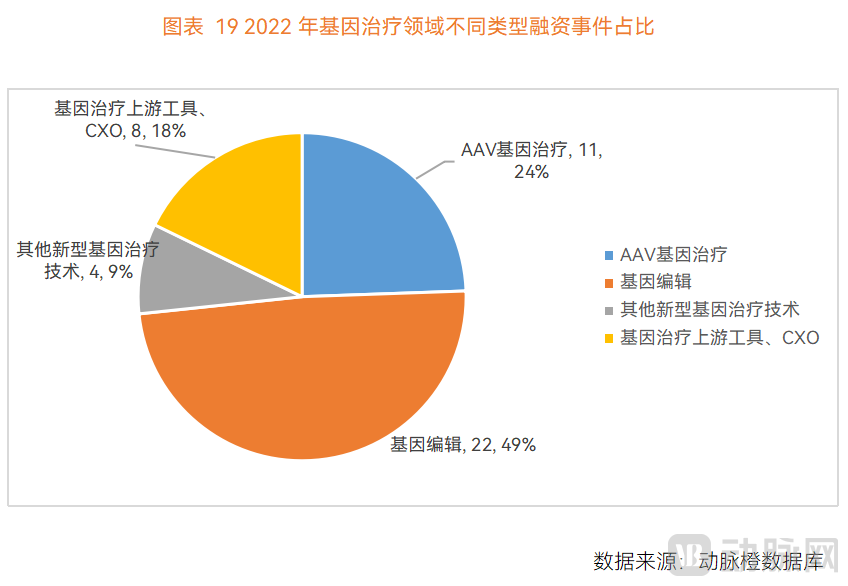

基因治疗:临床主场为AAV基因治疗,融资领域基因编辑的潜力已在显现

全球多款AAV基因疗法商业化成功的先例,给AAV赛道带来了相对较高的确定性,AAV基因疗法也成为2022年国内管线步入临床的基因治疗企业最多的细分领域。国内目前布局基因编辑技术的公司不在少数,但进入临床的药物相对较少,或许是基因编辑领域技术难度更高、在我国起步更晚。

一级市场投融资领域的情况与临床申报表现出了差异性。2022年布局基因编辑技术的公司,相比AAV基因疗法公司似乎更受资本青睐,代表了产业未来的新发展风潮,这一点正和国外基因治疗市场目前的发展情况相似。

早些年,在基因编辑公司还没上市时,AAV平台公司炙手可热,但近几年随着基因编辑技术的发展,基因编辑开始受到资本热烈追捧,技术一代代更新,融资金额不断创新高。由于基因编辑技术的核心底层专利主要掌握在国外部分公司、学术机构手上,我国目前的基因编辑公司起步较晚,现有研发实力与国外同类公司还存在一定差距,有待进一步提升。

目前我国基因治疗领域处于发展早期,有较大的发展空间以及更多的发展机会。2023年是关键的起步期,2024年或能收取果实。

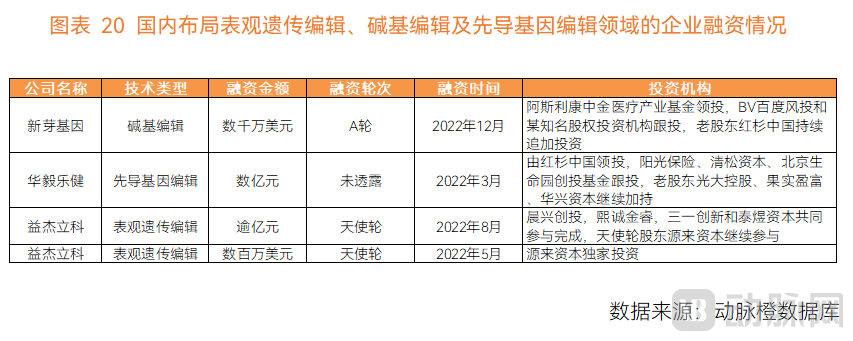

表观遗传编辑、碱基编辑、先导基因编辑等是可实现更安全、效率更高的新型基因编辑技术,近两年在国外发展风头正盛,这些新技术的诞生为行业带来了巨大的想象空间,是2023年值得关注的新赛道。目前国内已经有一些公司的技术路线走在国际前沿并且得到资本关注。包括邦耀生物、新芽基因、华毅乐健、益杰立科在内的多家公司已经开始布局,其中几家在2022年获得融资。针对这部分前沿技术的发展,本次白皮书中做了详细分析。

CXO:专、精是“吸金”基本面,国际化成为核心竞争要素

作为行业“卖水人”,CXO始终做着“旱涝保收”的业务。虽然2022年受国际环境影响,二级市场板块出现较大波动,但一级市场对于CXO的热情依旧没有停歇。2022年,CXO以融资总金额153.28亿元夺下创新药领域融资第二排名,共发生融资事件68起。

基于调研访谈及案头研究,CXO持续火热,原因主要在于三方面(具体分析见白皮书):

▷ 国内医药行业从仿制药向创新药的战略转移,助力CXO产业链迅猛发展。

▷近年来新药开发难度不断提升,新药研发成本进一步提升和研发周期不断增长。

▷国内CXO能力不断提升、中国市场的资源成本优势,吸引跨国药企的CXO订单向国内转移。

2022年的CXO行业,带有明显的特色标签——专、精、国际化。

CRO的产业趋势是对专业性的要求越来越高,对于研发策略和顶层设计的依赖性更强,“专、精”成为资本选择投资一家创新CRO基本面。随着国内企业的发展,涉及领域日益广泛,门类越来越多样,产品日趋专业化,而医药研发环节的技术差异性大,许多大的公司不能提供专业性的指导和服务,为一些专业背景强的新兴企业提供了成长和竞争机会。

出海是大势所趋,“国际化”成为新一代创新CRO企业的核心竞争要素。

近年来国内创新药实力增强、国内创新药降价压力持续存在,国内企业迫切需要打开海外市场。2022年license out总交易金额创下历史最高,前十大license out交易金额超过2021年所有license out交易金额总和,体现国内企业的研发实力。我国医保基金是医疗支出的主要来源,政府掌握核心议价权,支撑高风险创新药研发的全新支付方式尚不明朗。中国患者群体虽然更大,但国内市场空间相比全球市场却差别悬殊。

举个具体例子,以国内两款已获批CAR-T疗法的商业化来看,复星凯特的奕凯达和药明巨诺的倍诺达商品定价分别为120万元/针和129万元/针,海外的CAR-T疗法,以传奇生物的西达基奥仑赛为例,定价为46.5万美金(约合人民币320万元),大概是国内CAR-T疗法价格的近3倍,但其一个季度(2022年Q3季度西达基奥仑赛销售额约为 5500 万美元)的销售额已然超过了国内2款CAR-T疗法在2021年度的销售额总和(奕凯达、倍诺达在2021年分别实现销售额约1亿元、3079.7万元),无论是产品定价还是销售成绩,国内CAR-T产品表现显然不及海外。

因此,走向国际化,提升全球市场竞争力,采取国内外同步研发、开展国际多中心临床试验,最终实现“中国+海外”双市场回报,成为中国优秀创新药企的一致选择,也是行业的大势所趋。但出海的挑战也显而易见,全球各地审评审批机制差异斐然,面对全球市场繁琐且严格的新药研发和审批流程,中国创新药企需要专业化和国际化的CXO。

CGT CXO:优质产能依旧稀缺,仍潜藏大量发展机会

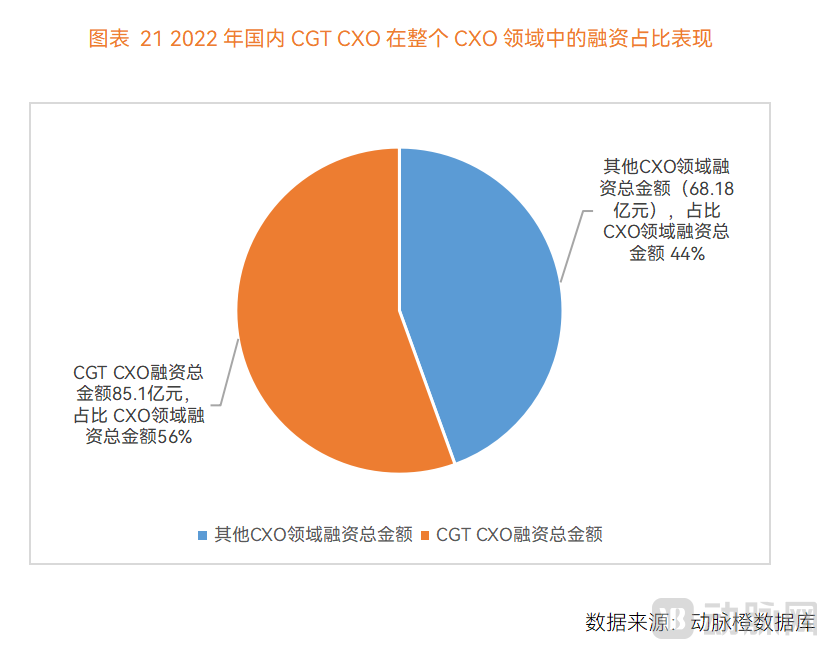

CGT CXO是CXO领域中尤为值得关注的细分领域。2022年,CGT CXO共发生29起融资事件,总金额达到85.1亿元,占比CXO领域融资总金额56%,均笔融资金额达到2.9亿元。

CGT CXO在众多CXO细分领域中尤为火热的原因,一是近几年CGT火热发展带动,二是CGT药物更高的研发生产门槛却面临优质人才短缺的困局(具体分析见白皮书)。

但即使该领域热闹非凡,不少产业人士表示,目前CGT领域的优质产能依旧很少。蓝驰创投董事总经理戎璟也认为,中国CGT CXO领域公司的整体水平参差不齐,来自海外一线CGT CXO的优质人才非常少。

出海是大势所趋,CGT CXO企业要想在领域具备话语权收获大量客户,获得海外订单是公司能力和服务水平的证明。而FDA对于CGT产品的高监管高要求,使得海外生意并不那么好做。未来如果有做过获得FDA批准CGT产品的团队加入国内CGT CXO赛道,无疑有很大的机会。

AI+新药:AI+新疗法大有可为,AI赋能临床试验降本增效值得关注

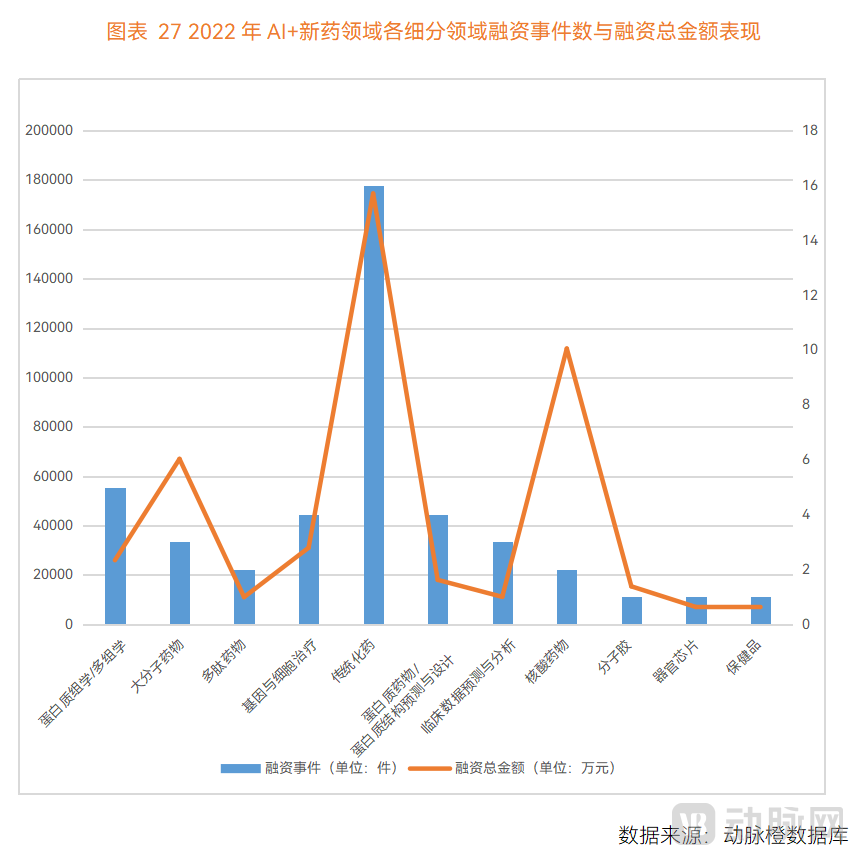

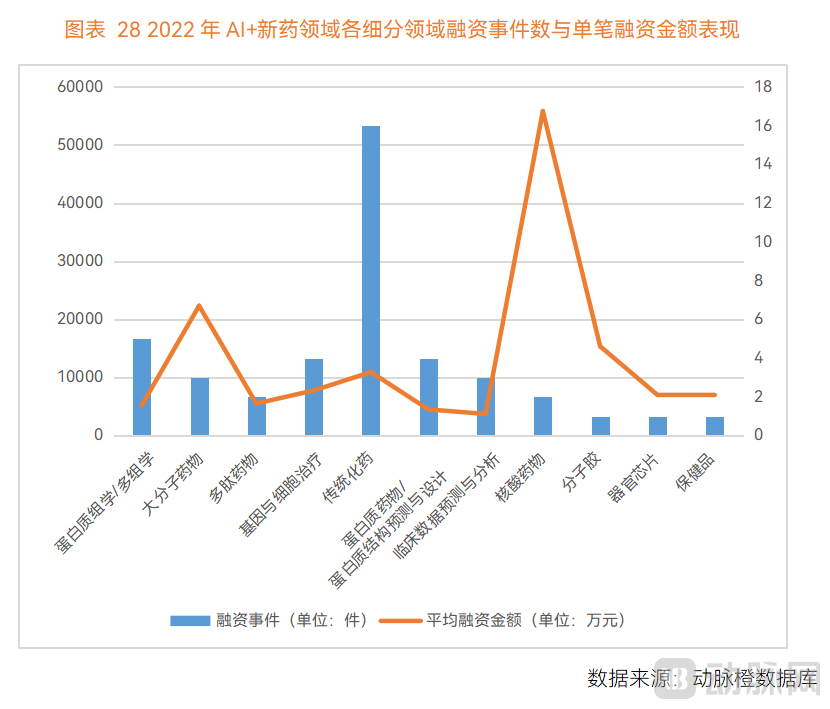

2022年细分领域融资方面,基于在产业发展成熟度、研发风险、产业生态配套三方面的优势,小分子药物研发依旧是AI最成熟的落地领域。与此同时,随着技术的逐渐成熟,AI赋能新药物形式研发的公司也开始崭露头角,受到资本越来越多的关注。

资本布局AI+新疗法领域的频率和总金额已经高过AI+传统化药——2022年AI+新疗法的融资事件共22件,融资总金额29.3亿元,超过AI+传统化药领域的融资事件(16起)与融资总金额(17.5亿元),可明显看出资本对于AI+新疗法的喜爱。

新药物形式领域蕴藏着更大的发展机会,AI目前在新药物形式领域发展早期就开始介入,具有广阔的发展前景。未来,伴随化合物库、基因组学、单细胞测序、蛋白质组学等领域进一步发展和突破,AI+新疗法领域无疑将有更好的表现和更多的机会,值得产业投以关注。

此外,随着AI在新药研发的价值链不断延长,AI赋能临床试验的公司也开始被资本关注和发掘。随着未来临床阶段试验数据进一步数字化、相关监管政策更加成熟以及技术的发展,AI在临床阶段进行降本增效十分可期。

核酸药物:环状RNA等前沿创新值得关注,核酸递送系统仍是突破口

随着生物学技术的不断发展,核酸药物因其在疾病诊断和治疗方面的巨大应用潜力而备受行业关注。2022年,国内核酸药物领域共发生融资事件43起,融资总金额61亿元。B轮之前融资事件占比95%,说明该赛道处于发展早期,有很大发展潜力。

多款mRNA疫苗及多款重磅ASO和siRNA药物的上市,让核酸药物的成药性风险已基本释放,LNP和GalNac的出现也已经部分解决了递送难题。蓝驰创投董事总经理戎璟表示,如果未来递送系统能够延展到特异靶向其他的脏器,将会进一步催生核酸药物的发展,这将为行业带来无限的想象空间。

另外,从成本和临床需求的角度来看,核酸药物尤其符合中国市场的需求——以PCSK9靶点为例,siRNA药物Inclisiran可以做到半年一针,而PCSK9的单抗需要每月2针,安进的PCSK9单抗Evolocumab于2015年上市,在2021年全年的销售额达到11亿美金。

对于包括环形RNA内的一线前沿创新,不少投资人也报以积极关注。目前国内有多家初创企业如圆因生物、环码生物、科锐迈德等在专注开发环形RNA疗法,其中圆因生物、环码生物在近两年合计完成超5亿元的融资,足见资本对其的青睐程度。(具体分析见白皮书)

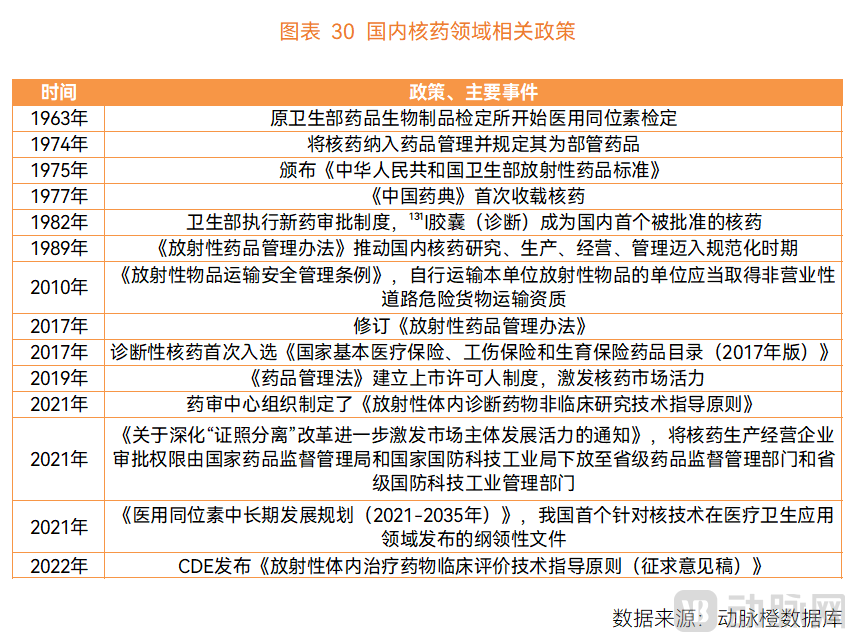

核药:政策不断加码,顶级风投重押,生产和供应难题既是挑战也是机遇

随着近些年技术的不断发展以及政策的加持,核药在2022年的受关注度蹭蹭上涨。

2022年3月,诺华靶向前列腺特异性膜抗原(PSMA)的放射性药物Pluvicto获FDA批准治疗前列腺癌,标志着核药领域的又一个重大进展。国内多家核药创新企业在2022年陆续宣布完成新一轮融资,头部投资机构如红杉中国更是领投2022年核药领域2起最大融资事件。

2022年11月,辐联医药的又一项大动作再次让国内产业人士的目光聚焦到核药领域——宣布将以2.45亿美元(约合人民币16.8亿元)收购Focus-X Therapeutics公司,强化以多肽为配体的核药研发管线。Focus-X是位于美国新泽西州的一家基于自身专有多肽工程技术开发靶向放射性药物来治疗癌症的创新公司。到2022年底,行业内对核药领域的关注探讨已经远远超过年初。对于2022年仍弥漫在“资本寒冬”的生物医药行业而言,核药领域就像一匹“黑马”,以迅雷不及掩耳之势冲入大众视线。

随着越来越多的放射性药物面世,核药行业正在逐渐走向成熟。根据Medraysintell 数据,2019年全球核药市场规模约60亿美元,随着越来越多的核药上市,将推动2030年全球核药市场达到300亿美元左右。

我国自1956年开始放射性同位素研制工作,核药市场起步稍晚,和欧美国家差距较大。但随着技术的不断积累,我国核药领域已进入快速发展时期。且核药领域面临的生产和供应核心难题,反而让中国的核药企业拥有了更多发展机会和发展空间。近几年国内核药行业涌现了越来越多的Biotech公司,恒瑞、远大医药等传统药企也纷纷进入到核药领域。

越来越多核药的陆续获批、国内核药老兵和新秀在研发上的不断发力,以及包括红杉在内的头部机构的重金支持、政策的不断加码,2023年核药领域会发生哪些惊喜,值得关注和期待。

以上为报告主要内容节选,扫描二维码添加小助手获取报告全文,添加后请主动询问。

1月31日(周二)晚8点,动脉新医药视频号将直播报告解读,详见文末海报,预约直播。敬请期待!

报告参考资料:

1、国内外基因治疗明年爆点展望.丰硕创投

2、CXO,医药“卖水人”为何受追捧?.星图金融研究院

3、CXO龙头尽数入局,19家企业大举进发,但真的需要这么多CGT CDMO吗?.动脉新医药

4、【首发】济因生物获数千万元天使轮融资,加速推进通用型细胞疗法开发.动脉新医药

5、批准数创新高,一文看懂细胞和基因疗法最新趋势.药明康德

6、双抗潮头,倍道而进.西南证券研究发展中心

7、多个企业携创新技术重兵布局,核药双寡头格局即将松动?.动脉新医药