国产测序仪的崛起已经成为令人瞩目的焦点。

近些年,随着关键技术攻克、市场教育成熟,测序仪下游市场规模不断扩大,新需求与新机会驱动国产测序仪研发增速,国产替代浪潮来袭。与此同时,为实现关键领域的技术自主可控,政府加大了对国产测序仪研发的投入和支持,连续发布多条高端科学仪器国产替代战略,进一步限制进口设备采购。另外,国产测序仪的人才沉淀和技术积累,也为中国测序仪行业储备了突破进口垄断的硬实力。

根据蛋壳研究院统计,除开Sanger测序仪,目前中国有接近20家企业披露了其自主研发的测序仪,其中近30款已经宣布商业化,8款获得了NMPA批准。高通量测序仪,以及新兴的单分子测序仪都有中国企业在深耕。

《2023年国产测序仪行业研究报告》旨在探寻国产测序仪爆发背后的驱动因素,分析如何加速实现国产测序仪商业化落地。基于此,蛋壳研究院调研了8家测序仪企业、3家基因测序服务商,访谈了11位行业专家,撰写了此报告。

根据灼识咨询的报告,国内基因测序仪及耗材2022年度市场规模约为44亿元,华大智造国内对应实现基因测序业务收入约11.6亿元,占国内市场份额约26.1%;国内新增基因测序设备销售市场份额稳步提升,于2022年已达约39.0%。2023年上半年,华大智造测序仪业务增长强劲,收入10.98亿元,同比增长39.89%,其中测序仪器设备实现收入4.59亿元,同比增长35.69%;试剂耗材实现收入6.24亿元,同比增长42.12%;服务及其他实现收入1531.49万元,同比增长96.22%。

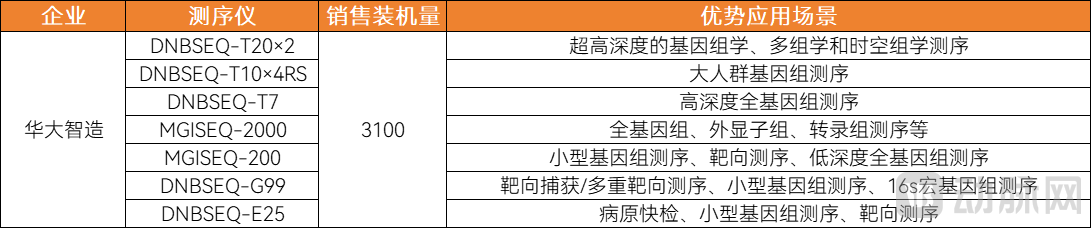

截至2023年9月30日,前三季度新增销售装机量超过640台,超过2022年全年新增销售装机量,全球累计销售装机数量超3100台。作为首个IPO的国产测序仪企业,华大智造如何构建起其高中低通量全覆盖的测序仪“王国”?

作为高技术壁垒的测序仪研发企业,在拥有长期技术与产业化经验核心团队的带领下,华大智造搭建强有力的研发团队,并建立其全球化的专利布局。据蛋壳研究院《国产测序仪行业报告》,截至2023年1月23日,华大智造拥有620项授权专利,为全球排名最高的国产测序仪企业。

部分测序仪企业已授权专利数量

图源:蛋壳研究院《国产测序仪行业报告》

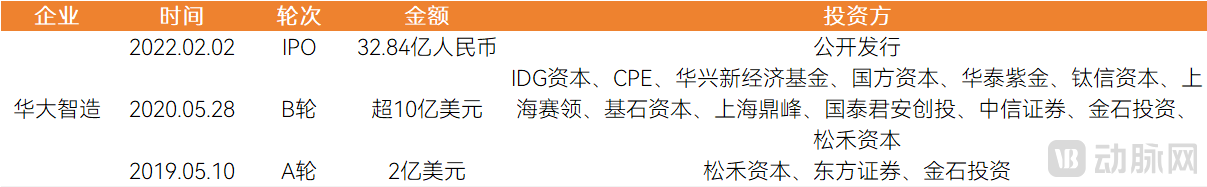

过硬的人才团队与专利布局,让华大智造引领了行业第一波融资浪潮——在2019年完成了2亿美元A轮融资,在2020年完成超10亿美元B轮融资,并在2022年迅速IPO。

图源:蛋壳研究院《国产测序仪行业报告》

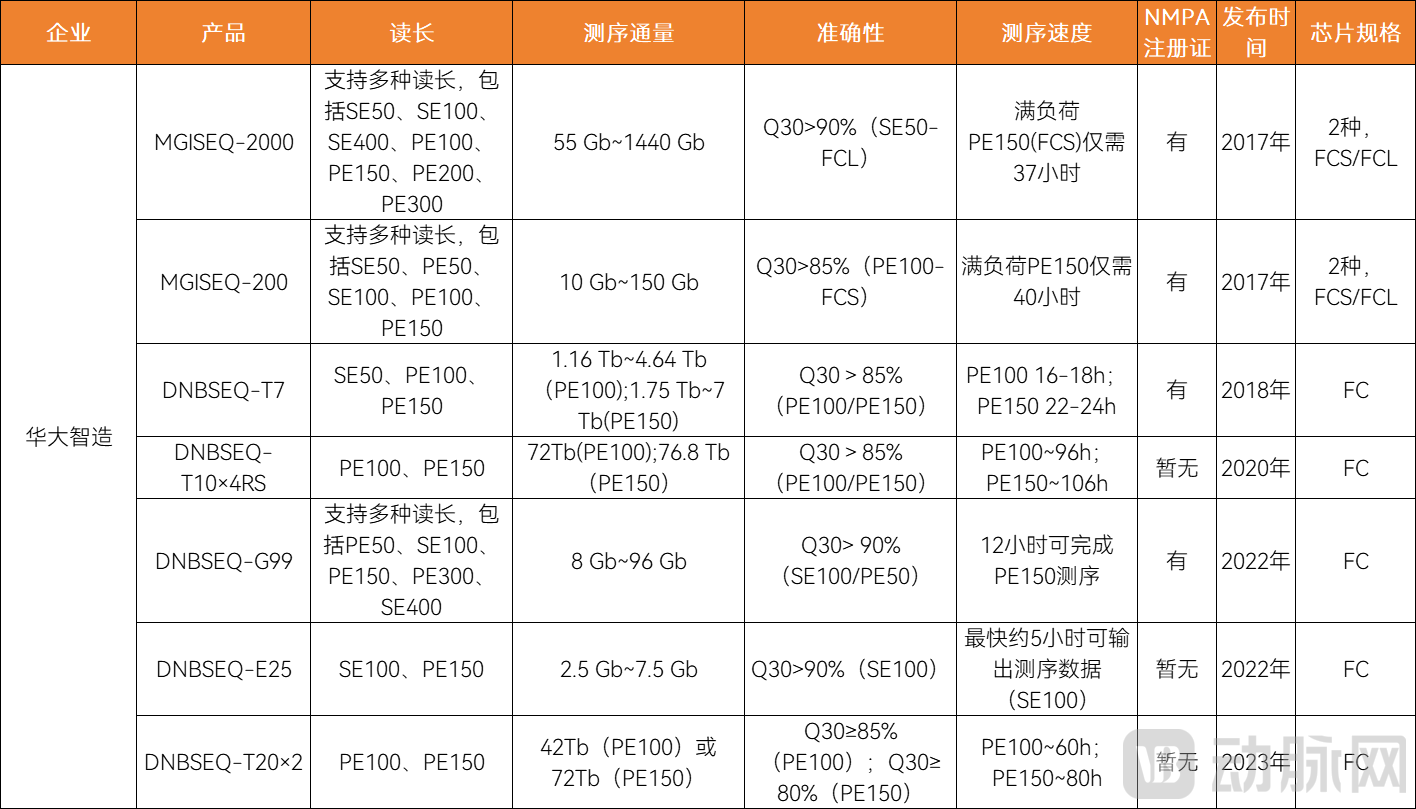

《国产测序仪行业研究报告》指出,全面覆盖高中低通量是测序仪核心发展趋势。中低通量测序仪是好的切口,超高/高通量测序仪则决定了企业的能力上限和业务延伸空间。

华大智造是目前全球唯二构建了高中低通量全覆盖产品矩阵的测序仪厂商之一。公司目前共有7款测序仪处于商业化中,实现了对低/中/高通量测序仪的全覆盖,可用于小panel、小型基因组、低深度WGS、转录组、单细胞、中大panel,以及人类全基因组测序。并且,其测序仪是少有的、被批准可同时用于DNA及RNA检测的测序仪。

华大智造已实现商业化的高通量测序仪

图源:蛋壳研究院《国产测序仪行业报告》

根据Grand View Research的数据,2019年华大智造、Illumina、赛默飞三家所采用的高通量测序技术的市场占有率超过90%。高通量测序仪是目前应用最广泛的基因测序技术,也是中国测序仪企业重点攻克的方向。截至2023年12月31日,共有10家企业的19款高通量测序仪宣布商业化。在高通量测序仪领域,华大智造具有极强的引领作用。截至2023年12月31日,获得NMPA批准的高通量测序仪一共有26款,3款为进口产品,15款是基于华大智造的DNBSEQ技术。

获得NMPA批准的高通量测序仪

图源:蛋壳研究院《国产测序仪行业报告》

在核心指标表现上,华大智造刷新了国产测序仪的上限,各款测序仪均具备全球竞争力。国产高通量测序仪板块呈现两大方向,一是以华大智造DNBSEQ-T20×2、DNBSEQ-T7为代表的超高通量测序仪,二是以华大智造DNBSEQ-G99为代表的中小通量、桌面型测序仪。

超高通量测序仪聚焦大人群基因组研究,特点是超高的通量和极低的测序成本。华大智造超高通量测序仪已经实现商业化。DNBSEQ-T20×2创造了全球测序仪通量和单例成本记录,单次运行通量达42Tb(PE100)或72Tb(PE150),是常规超高通量测序仪的4.5倍至7倍。在每年可完成高达5万例人全基因组测序的基础上,单例成本低于100美元。这标志着人类全基因组测序成本从30多亿美元降至100美元以下,“基因科技普惠人人”真正照进了现实。随着DNBSEQ-T20×2的推出,华大智造测序仪产品线完成了“低通量—中通量—高通量—超高通量”全覆盖矩阵的进一步扩充。

通量上,华大智造在通量上的布局完整,覆盖2.5G-72Tb,取得多个第一。2018年发布的DNBSEQ-T7是当时全球单日生产能力最强的测序仪,也是目前全球日通量最高的单机版临床基因测序仪之一;DNBSEQ-E25则具有极强的便携性,基于微流控技术,摆脱了测序仪对繁复的光学系统的依赖,使用过程不需要工程师调试,极大降低了测序仪使用门槛。

桌面型测序仪针对中小测序规模的客户,适合独立的实验室或者课题组使用,测序通量在100-500G左右,特点是仪器成本低、芯片规格灵活、开机成本低。DNBSEQ-G99是全球中小通量测序仪中速度最快的机型之一,在测序载片上首次采用了三角形矩阵式信号位点,在更小面积的载片上实现了更高密度的数据产出,单张载片通量为80M,通过高度集成的流体系统,同时配合超快速的生化反应体系,12小时可以完成PE150测序。DNBSEQ-G99还在病原检测、靶向测序、扩增子测序等多个应用场景中拥有极快的速度。依托开机成本低、检测速度快、操作门槛低的优势,将驱动更多机构在院内开展测序项目。

华大智造测序产品线布局

图源:华大智造

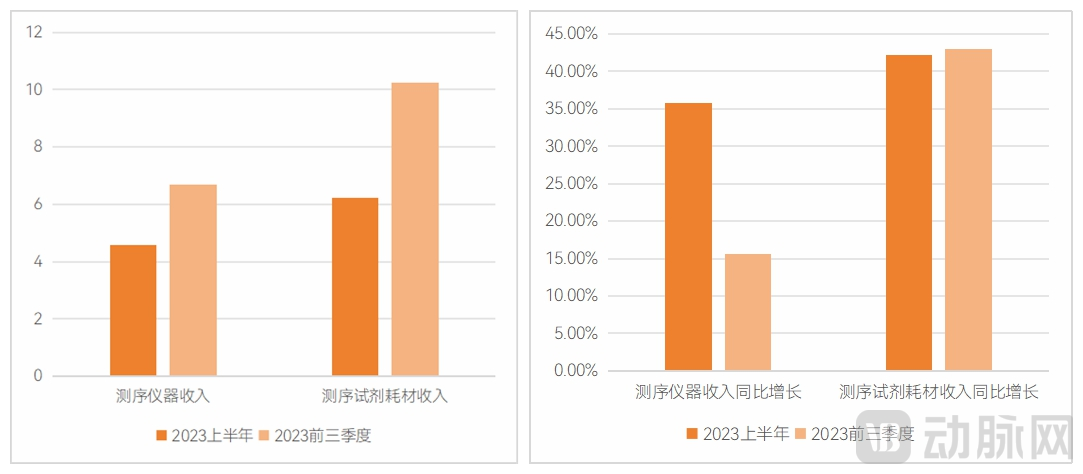

试剂和耗材是测序仪企业的营收主要来源。仪器封闭,试剂耗材与测序仪高度绑定,是基因测序行业的一大特点。故此,试剂耗材销售是测序仪企业持续产生利润的重点。而通量高的测序仪,其试剂消耗量远远大于中低通量测序仪,能够贡献较大的营收。

从盈利角度看,测序仪是典型的“剃刀与刀片”模式,通过“剃须刀”不断消耗“刀片”带来收入。仅仅依靠销售测序仪较难维持持续增长,需要更多依靠测序仪配套的试剂和耗材盈利。华大智造2023年上半年及前三季度的测序试剂耗材收入,同比增幅均超过了测序仪器收入。

华大智造测序仪器收入和测序试剂耗材收入

图源:蛋壳研究院《国产测序仪行业报告》

在产品体系构建上,国产测序仪企业并不拘泥于测序仪及配套的试剂耗材业务,业务版图已经扩大到实验室自动化、单细胞测序、空间组学等产品和技术。不断扩大的技术版图与业务深度,一方面是为了更好满足科研客户的个性化需求,另一方面也是打造企业差异化竞争力的体现。

华大智造国产测序仪优势应用场景

图源:蛋壳研究院《国产测序仪行业报告》

华大智造认为,围绕生命科学实验室进行全链条布局的企业更具有竞争力。一大特点在于,以市场需求为导向,不断完善产品矩阵。新增的业务针对生命科学上下游进行布局,搭建起广阔的应用生态体系,包括自动化生物样本库、单细胞、可移动基因数据中心、远程超声、BIT、智惠实验室等。

例如,传统的手工样本制备操作无法满足大规模基因测序在效率和精准度方面的要求,因此实验室自动化也是测序仪用户的高频需求。为了匹配基因测序自动化需求,华大智造开辟了实验室自动化业务,提供测序流程关键支撑工具,包括自动化平台、样本前处理试剂和磁珠原材料等。

目前,国产高通量测序仪出海进程相对较快,初步取得了成效。这也对全球范围内的测序仪厂商造成了冲击。2023年上半年,Illumina总营收22.63亿美元,同比下降约5%。其中中国地区收入同比下滑16%,亚太地区下滑19%,美洲区下滑2.4%。

2022年,华大智造与Illumina就美国境内的所有未决诉讼达成和解,Illumina向华大智造子公司Complete Genomics支付3.25亿美元的净赔偿费。

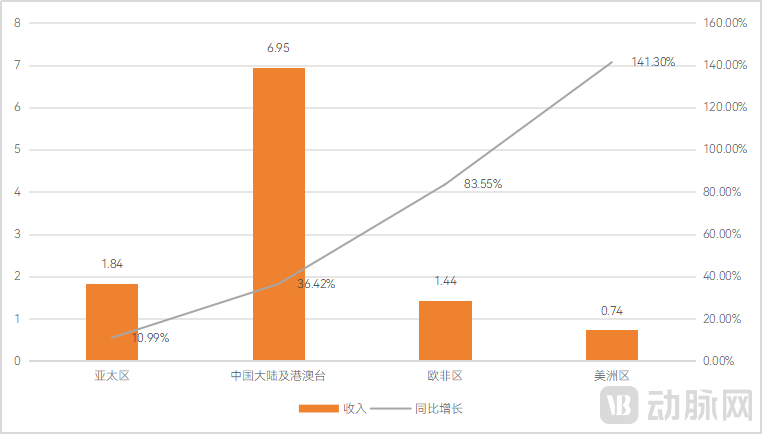

依靠坚实的底层技术,华大智造正在破除测序仪全球专利壁垒,已拥有45项美国授权专利、22项欧洲授权专利。2023年上半年,公司海外各个区域的测序仪业务收入均有增长,特别是在欧洲和美国的专利诉讼纠纷相继取得突破性进展后,公司的测序仪收入在欧非区和美洲区实现了大幅增长。

先行者华大智造将全球市场分为四个板块。在亚太区,华大智造参与了多个国家的基因组项目,包括阿联酋、新加坡、泰国、印尼。欧非区科学家培养体系成熟,是基因组学研究创新的前沿阵地,科研需求旺盛,因此华大智造在欧非区重点布局科研市场。美洲区竞争激烈但市场潜力也最广,公司正在着力建设本地化销售团队。

华大智造测序仪业务板块按地区划分收入情况(单位:亿人民币)

图源:蛋壳研究院《国产测序仪行业报告》

截至2023年12月31日,沿着成为生命科学核心工具缔造者的核心目标,华大智造业务布局遍布100多个国家和地区,在全球服务累计超过2600个用户,并已在全球多个国家和地区设立科研、生产基地及培训与售后服务中心等,成为全球唯二、国内唯一能够自主研发并量产从Gb级至Tb级低中高不同通量的临床级基因测序仪企业。

请扫描二维码添加小助手获取报告全文,添加过请主动询问