药王门槛接近300亿美元。

据最新发布的2024年报显示,K药Keytruda(帕博利珠单抗)在2024年以294.82亿美元营收成功卫冕全球“药王”,司美格鲁肽2024年营收292.96亿美元,两者相距不到2亿美元。

从两位数的销售额到年营收近300亿美元,K药用了10年,而司美格鲁肽只用了5年。

增速方面来看,已上市近十年的K药在2024年同比增幅为18%,而风头正劲的司美格鲁肽同比增幅达38%,优势明显。因此,市场认为司美格鲁肽将大概率在2025年登顶。无论是K药还是司美格鲁肽都将面临专利悬崖问题,未来他们将如何应对这些挑战也是其争夺药王位置的重要保证。

动脉网试着通过Deepseek对企业年报的解读,看最火的人工智能大模型如何看待药王竞争背后市场的变化。

Deepseek:默沙东2024年报分析

一、核心财务表现

1.收入增长:全年总销售额642亿美元,同比增长7%(排除汇率影响增长10%)。

2.产品亮点:

KEYTRUDA(抗癌药):全年销售额295亿美元,同比增长18%(排除汇率影响22%),占公司总收入的46%。

WINREVAIR(心血管新药):第四季度销售额2亿美元,全年4.19亿美元,成为增长新引擎。

动物健康业务:全年销售额59亿美元,同比增长4%(排除汇率影响8%)。

GARDASIL/GARDASIL 9(HPV疫苗):受中国市场影响,全年销售额86亿美元,同比下降3%。

3.利润与每股收益

GAAP EPS:全年6.74美元(2023年同期分别为亏损0.48美元和盈利0.14美元)。

Non-GAAP EPS:全年7.65美元(2023年同期分别为0.03美元和1.51美元)。

关键调整项:业务开发交易相关费用(全年影响1.28美元/股)、税务储备释放(全年贡献0.21美元/股)。

二、区域市场表现

重点市场动态

中国:GARDASIL:因暂停出货(2025年2月起),预计2025年销售承压。2025年1月获批用于9-26岁男性HPV预防,未来或推动增长。

美国:KEYTRUDA在膀胱癌、子宫内膜癌等适应症中需求强劲,支撑核心业务增长。

欧洲与日本:WELIREG和Lynparza新适应症获批,加速市场渗透。

三、研发与战略进展

1.关键临床试验成果

KEYTRUDA皮下注射:3期试验显示非劣效于静脉注射,有望提升患者便利性。

WINREVAIR:3期ZENITH试验因显著疗效提前终止,获批用于肺动脉高压高风险患者。

RSV单抗Clesrovimab:FDA受理BLA申请,预计2025年6月获批,瞄准婴幼儿RSV预防市场。

2.战略合作与管线扩充

LaNova合作:获得PD-1/VEGF双抗MK-2010全球授权,加强肿瘤管线。

Hansoh合作:引入口服GLP-1受体激动剂MK-4082,布局代谢疾病领域。

HIV新药DOR/ISL:3期试验完成,单药片剂或简化治疗方案。

3.监管里程碑

美国:突破性疗法认定(Sac-TMT用于EGFR突变肺癌)。

欧洲:CAPVAXIVE肺炎疫苗获CHMP推荐批准。

四、2025年展望

1.财务目标

收入:预计641亿至656亿美元(汇率负面影响约2%)。

Non-GAAP EPS:8.88-9.03美元(含一次性里程碑费用0.09美元/股)。

利润率:Non-GAAP毛利率约80.8%,研发与行政费用控制稳健。

2.风险与挑战

中国市场波动:GARDASIL暂停出货或影响短期收入。

汇率压力:美元走强或进一步拖累海外收入。

管线依赖:KEYTRUDA占比过高(46%),需加速新药商业化以分散风险。

3.增长驱动力

WINREVAIR:肺动脉高压适应症扩展及长期疗效数据释放。

RSV与HIV管线:Clesrovimab和DOR/ISL获批后贡献新增量。

动物健康:收购Elanco水产业务推动产品组合多元化。

五、总结

2024年默沙东凭借KEYTRUDA的持续放量、WINREVAIR的成功上市及成本优化实现稳健增长。2025年需应对中国市场波动和专利悬崖风险,同时依赖皮下KEYTRUDA、RSV单抗及代谢领域新药打开增长空间。战略合作与管线多元化将是长期竞争力关键。

简评

:长期竞争力被Deepseek认为是默沙东发展的关键。

肿瘤治疗领域向来是兵家必争之地,即便是疫苗为主的GSK,在2024年肿瘤疾病领域销售同比都增长了98%。GSK还通过BD交易加强了ADC管线布局。辉瑞也同样如此,2024年肿瘤学业务营收达156.12亿美元,同比增长25%。2023年花430亿美元收购Seagen公司获得的ADC药物,在2024年贡献了30多亿美元的营收。

不仅是MNC,本土Biotech也希望在K药势力范围内分得一杯羹。

随着K药的成功,PD-1成为火热赛道,国产PD-1经过多年内卷后,恒瑞医药、百济神州、君实生物以及信达生物等多家药企的产品得以获批上市,这些产品凭借价格优势和医保覆盖,也会对蚕食部分K药市场。

此外,中国Biotech也在加快创新。

如康方生物PD-1/VEGF双特异性抗体在头对头中击败K药,从而站上风口浪尖。信达生物开发的全球首创PD-1/IL-2α-bias双特异性抗体融合蛋白也在2025年1月登记了一项与K药头对头比较的2期临床试验。据不完全统计,目前全球在研的PD-1多特异性抗体和抗体融合蛋白药物超100款。

更重要的是,K药的专利将在2028年陆续到期,届时仿制药的出现将挤占其市场。目前,安进、山德士等药企已经摩拳擦掌准备大干一场。安进在Clinicaltrials.gov网站上注册了一项K药生物类似药ABP 234的3期临床试验,将在非小细胞肺癌中头对头对比K药。

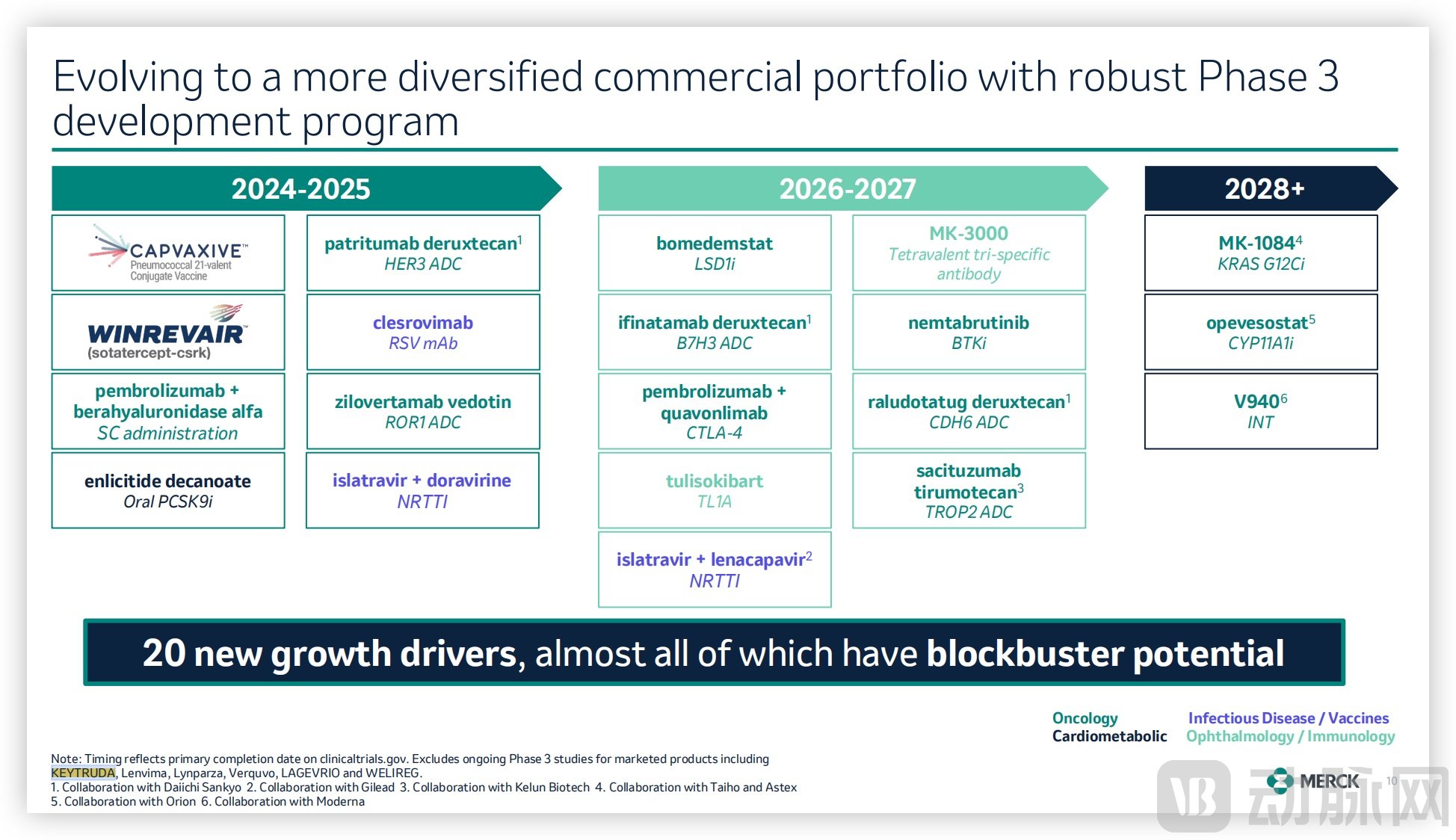

在前有K药专利即将到期,后有众多竞争对手追赶的情况下,默沙东如何在未来几年保持竞争力?在2025JPM大会上,默沙东透露了一些信息,正如Deepseek所总结的,管线多元化。

未来三年默沙东的产品布局,图源企业官网

简单来说,包括HER3 ADC、ROR1 ADC、B7-H3 ADC、Trop2 ADC以及K药联合用药等多个方向默沙东都已着手布局。默沙东还在2024年11月以5.88亿美元首付款及最高27亿美元里程碑付款获得礼新医药在研PD-1/VEGF双特异性抗体LM-299的全球许可,以及2.08亿美元的潜在对价收购ADC新锐Abceutics。

Deepseek没看到的另一面是,虽然竞争对手众多,但K药依然有着很深的护城河,比如不断拓展的适应症。据不完全统计,截止2024年底,K药在美国获批40余项适应症、欧洲30余项,在国内也接近20项。覆盖了包括非小细胞肺癌、食管癌、结直肠癌、头颈部癌、胃癌、肝癌以及黑色素瘤等多个癌种。2024年,K药在中国市场继续保持销售稳步增长,也主要得益于其在NSCLC等多个适应症上的广泛应用。

同时,默沙东还加大了K药在联合疗法和早期癌症治疗领域的投入,这些措施也能有效巩固市场地位。此外,2024年11月,K药的皮下制剂3期临床成功,将平均给药时间大幅缩短,也将助推K药的销售。

尽管群狼环视,但在K药专利到期前,其增长势头还将持续。只是在肿瘤赛道之外的对手,K药就无能为力了。

Deepseek:诺和诺德2024年报分析

一、核心财务表现

1.销售额与利润

总销售额:2904.03亿丹麦克朗(DKK),同比增长25%(按恒定汇率CER为26%),主要受糖尿病与肥胖症药物驱动。

营业利润:1283.39亿DKK,同比增长25%(CER 26%),毛利率稳定在84.7%。

净利润:1009.88亿DKK,同比增长21%,稀释后每股收益22.63 DKK(+22%)。

股息:全年总股息11.40 DKK/股(含中期股息3.50 DKK),同比增长21%,派息率50.2%。

2.成本与现金流

研发费用:480.62亿DKK(+48%),主要用于后期临床试验和早期研究。

自由现金流:-147.07亿DKK,主要因收购Catalent生产基地支出117亿美元(约820亿DKK)。

资本支出:471.64亿DKK(+83%),用于扩大原料药(API)和灌装产能。

二、区域市场表现

1.北美市场(销售额占比61%)

销售额增长30%(CER 30%),达1781.72亿DKK。

核心驱动:GLP-1糖尿病药物(Ozempic®增长26%);肥胖症药物Wegovy®销售额增长86%,占全球肥胖症收入的74%。

胰岛素销售增长52%,受益于渠道和支付方结构调整。

2.国际业务(销售额占比39%)

销售额增长19%(CER 19%),达1122.31亿DKK。

亮点:肥胖症药物增长107%(Wegovy®新进入15个国家);中国区GLP-1药物销售增长19%,但罕见病业务下降30%。

3.产品线表现

糖尿病与肥胖症:总销售额2717.64亿DKK(+27% CER),占公司收入的94%。GLP-1药物(Ozempic®、Rybelsus®)贡献1491.25亿DKK(+22% CER)。肥胖症药物(Wegovy®、Saxenda®)销售额651.46亿DKK(+57% CER)。

罕见病:销售额186.39亿DKK(+9% CER),罕见内分泌疾病增长31%。

三、研发与战略进展

1.核心研发成果

CagriSema(GLP-1/胰淀素双重激动剂):REDEFINE 1试验显示22.7%的体重减轻,计划2026年提交监管申请。

Semaglutide 7.2 mg:STEP UP试验中减重20.7%,优于现有剂量。

口服Semaglutide 25 mg(OASIS 4试验):减重13.6%,拟2025年提交FDA申请。

2.战略收购

Catalent生产基地:2024年12月完成收购,增强灌装和包装产能,应对供应链瓶颈。

3.新兴领域布局

心血管疾病:启动GIP/GLP-1双重激动剂治疗慢性肾病2期试验;

罕见病:血友病新药Alhemo®(Concizumab)在欧美获批。

四、2025年展望与挑战

1.增长预期

销售额:预计增长16-24%(CER),按丹麦克朗报告增长再高3个百分点。

营业利润:预计增长19-27%(CER),丹麦克朗报告增长再高5个百分点。

资本支出:约650亿DKK,重点扩产API和注射剂产能。

2.核心驱动因素

GLP-1药物需求持续:糖尿病与肥胖症市场渗透率提升,Ozempic®和Wegovy®供应能力增强。

新兴市场扩张:中国、中东等地区肥胖症药物逐步上市。

3.潜在风险

供应链压力:部分产品仍面临短缺风险,需持续投资产能。

竞争加剧:GLP-1赛道竞品增多(如礼来Zepbound),价格压力上升。

汇率波动:美元走强或对以DKK计价的利润产生负面影响。

五、总结

诺和诺德2024年凭借糖尿病与肥胖症药物的强劲需求实现高速增长,GLP-1类药物仍是核心引擎。2025年,公司将继续扩大产能、推进管线创新,并通过战略收购巩固生产优势。尽管面临供应链和竞争压力,其在代谢疾病领域的龙头地位有望持续巩固。

简评:

Deepseek认为保证产能,司美格鲁肽还能继续飞。

2024年,诺和诺德在产能提升方面做了诸多努力。包括收购CDMO龙头Catalent,获得其位于意大利、美国和比利时的三家工厂;投资85亿丹麦克朗在丹麦欧登塞建立一座全新的制造工厂;投资41亿美元以扩大在美国的制造产能等。当然,诺和诺德的竞争对手同样如此,礼来在2024年追加53亿美元的投资,扩大其印第安纳州制造基地的产能。

值得关注的是,未来中国市场或将成为两家巨头正面竞争的战场。

2025年1月初,礼来宣布替尔泊肽正式在中国上市,其中就包括减重适应症。同一段时间,诺和诺德宣布口服司美格鲁肽正式在国内上市。相对于注射,口服给药方式会大幅提升患者体验,有效助推产品销售。

再加上2025年1月底,美国政府宣布诺和诺德减肥药Wegovy和糖尿病药物Ozempic等15种药物被列入美国联邦医疗保险(Medicare)药物谈判目录中。也就是说,中国自费减重药市场对两家企业来说变得尤为重要。

为此,两家企业都加大了国内的产能建设。如诺和诺德在天津投资约40亿人民币用于无菌制剂扩建项目,而礼来则投资约15亿元用于其苏州工厂的产能升级,用于扩大2型糖尿病和肥胖创新药物的生产规模。

此外,由于司美格鲁肽在中国的核心专利将于2026年3月到期,因此有一大批国产GLP-1在等着分割市场。据不完全统计,目前国内有超过20款类似产品进入临床阶段。像九源基因、丽珠集团、联邦制药以及齐鲁制药等企业都已提交上市申请。

同K药一样,司美格鲁肽也在不断扩宽适应症,当前司美格鲁肽有超百项临床试验进行中,包括糖尿病和肥胖产生的并发症、心血管疾病外,还包括慢性肾病、心衰、非酒精性脂肪性肝炎、心血管疾病等。甚至司美格鲁肽还在扩充阿尔茨海默病(临床3期)、缺血性脑卒中、帕金森病、多囊卵巢综合征和外周动脉疾病等适应症。

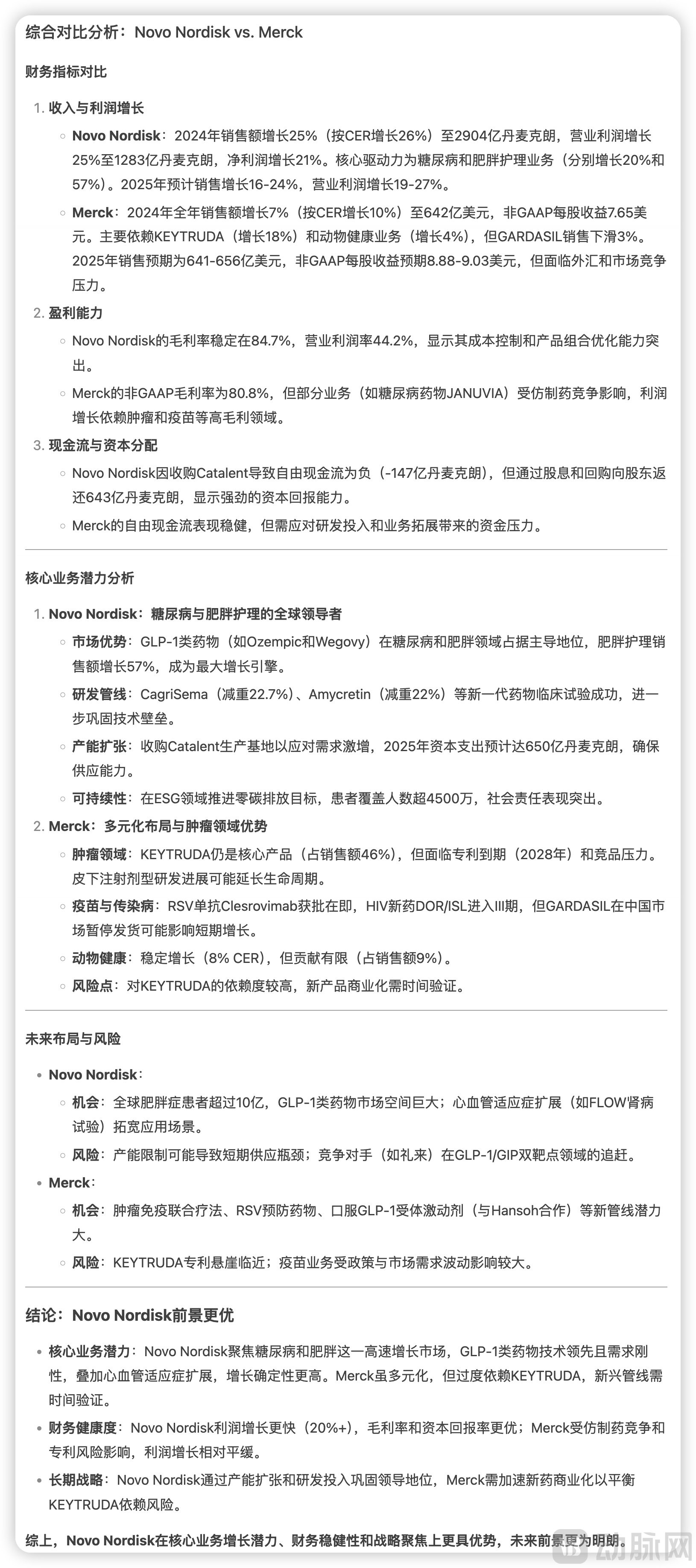

Deepseek对比默沙东和诺和诺德,图源Deepseek

总的来说,在专利到期前,GLP-1赛道的竞争主要还是诺和诺德与礼来之间的竞争,正是在礼来的不追赶下,司美格鲁肽有极大机会在2025年登顶“药王”宝座。Deepseek在分析诺和诺德与默沙东的年报后,从经营指标、核心业务潜力以及未来布局与风险后,也得出了诺和诺德前景更优的结论。实际发展如何,让我们拭目以待。