宝济药业这家成立于2019年的合成生物技术公司,在“18A”规则下开始冲刺港股IPO。

12月2日,宝济药业发布公告启动港股招股,预计于12月10日在香港联交所挂牌上市,中信证券、海通国际联席保荐。

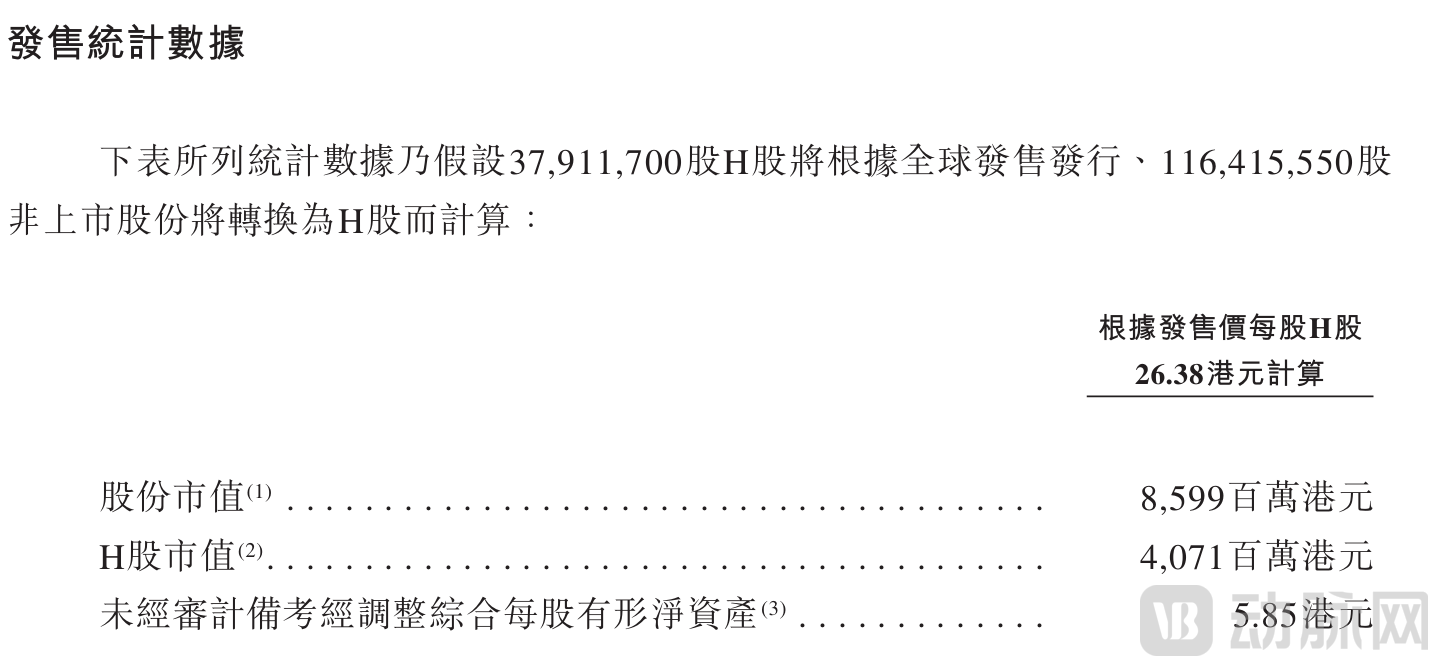

此次宝济药业全球发行3791.17万股,其中香港发售占10%,国际发售占90%,最高公开发售价为每股26.38港元,估值85.99亿港元。

来源:招股书(内文图片均来自招股书)

据了解,本次IPO募资将主要用于核心产品研发及商业化、现有管线推进与备案登记,同时部分资金将用于优化合成生物学技术平台及开发新候选药物,进一步巩固公司在四大战略治疗领域的竞争地位。

与此同时,2025年12月2日,安科生物宣布拟使用自筹资金约1.12亿港元,作为基石投资者参与认购宝济药业于香港联合交易所的首次公开发行股份,并签署相关《基石投资协议》。此次投资的具体持股比例将依据宝济药业最终发行市值确定。

当市场的目光开始聚焦于这一合成生物医药企业,动脉网根据招股书信息梳理,宝济药业具有五大优势以及三方面潜在不足。

01

合成生物学平台赋能,核心管线步入收获期

1、三款核心产品进展显著

SJ02(晟诺娃®)一种长效重组人卵泡刺激素羧基末端肽融合蛋白(长效FSH-CTP),用于辅助生殖治疗中的控制性卵巢刺激,已于2025年8月获得国家药品监督管理局(NMPA)批准上市。

KJ017是一种处于NDA阶段的重组人透明质酸酶,用于大容量皮下给药(联合治疗)、由于各种原因导致的体液流失(单药治疗)、辅助皮下补液(联合治疗),目前KJ017是中国首个且唯一进入NDA阶段的重组人透明质酸酶。

KJ103是一种处于III期临床研究的创新重组免疫球蛋白G(IgG)降解酶,用于治疗肾脏移植前脱敏及病理性IgG介导自身免疫性疾病。

2、领域布局清晰,产品管线丰富

宝济药业聚焦于大容量皮下给药、抗体介导的自身免疫性疾病、辅助生殖及重组生物制药四大领域,目前拥有12款自主研发产品,覆盖多个临床阶段。

3、合成生物学技术平台,覆盖从靶点发现到规模化生产

宝济药业通过AI驱动的药物设计平台、多宿主底盘细胞工程平台及绿色规模化生物制造平台,构建了从靶点发现到商业化生产的全链条技术体系,实现高效、低免、稳定的重组蛋白药物开发与生产。

药物设计平台:以AI驱动为核心,结合计算模拟与实验验证进行迭代优化,专注于开发低免疫原性、高稳定性且生产成本可控的定制化给药系统,该平台已成功转化出核心产品KJ103。

底盘细胞打造平台:涵盖大肠杆菌、毕赤酵母及CHO三大宿主系统,通过糖基化工程、代谢途径优化与蛋白质表达调控,实现复杂蛋白的高效、低免疫原性生产。其专有的CHO细胞库与毕赤酵母系统显著提升了糖蛋白均一性与产物稳定性,已成功应用于SJ02、KJ017等多款核心产品的开发与生产。

完整的生物制造平台:整合哺乳动物、酵母及细菌三大表达系统,通过合成生物学与基因工程优化上游表达等,实现重组蛋白的高效、规模化生产。平台注重绿色制造与成本控制,具备商业化产能与严格质控体系,支持从临床到规模化的全链条需求。

4、自身具备产能

宝济药业在上海拥有符合GMP标准的生产基地,占地面积63,000平方米,具备复杂生物制品的先进生产线,可满足已获批产品SJ02的商业化生产及其他核心候选药物的临床供应需求。

为进一步提升产能,公司正在建设占地约37,000平方米的新生产基地,预计2026年6月投产。届时,总反应器容积将增至约26,100升,年产能预计达2,250万份制剂。

而且宝济药业已建立全面、稳健的质量控制系统,支持大规模商业化生产,并已取得相关药品生产许可证,为后续产品上市提供可靠产能与质量保障。

5、国际化战略明确

在当前集采重塑规则、国内市场竞争激烈的行业背景下,国际化正在成为决定中国Biotech企业生存与发展的必然选择。

宝济药业计划向欧洲 EMA和美国FDA提交KJ017的IND申请,同时正在准备EMA和FDA的IND申请,预计于2026年上半年提交其中一项申请,并随后完成另一地区的IND申请。

同时计划推进SJ02在多个海外新兴市场的临床开发,拟于2026年上半年向欧洲EMA提交SJ02的IND申请。

02

持续亏损、现金流承压、无商业化经验

1、持续亏损,造血能力有待提升,较依赖股权融资

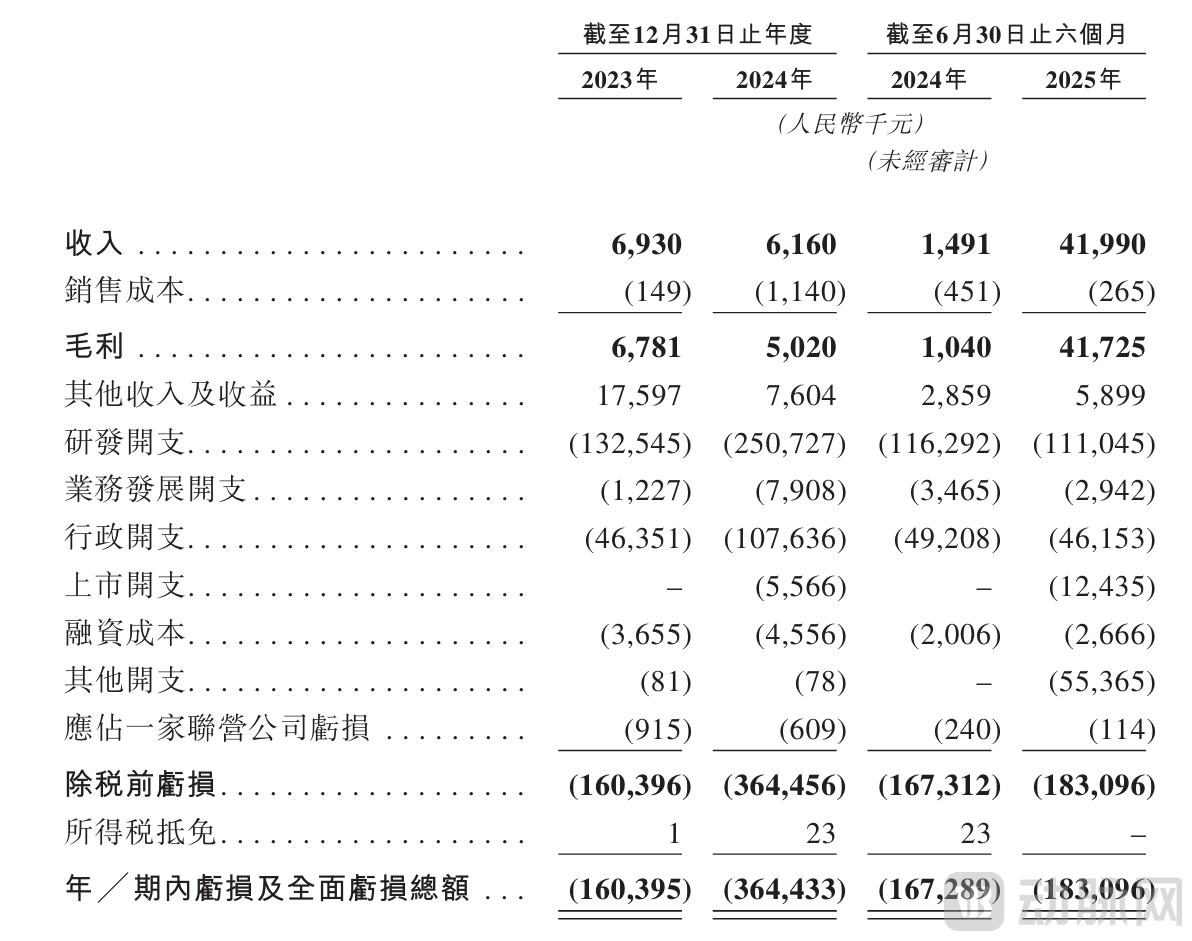

2023年、2024年、2025年上半年,宝济药业分别取得收入693万元、616万元、4199万元,2025年上半年营收大涨主要来自许可收入4000万元。同期,公司亏损总额分别为1.6亿元、3.64亿元、1.83亿元,合计亏损超过7亿元;经营现金流分别为-1.4亿元、-1.8亿元和-1.2亿元。

2、产品商业化经验不足

宝济药业在招股书中坦言,迄今为止并无药物商业化的经验,且尚未证明有能力推出任何候选药物并将其商业化。相比在推出及营销候选药物方面拥有丰富经验的公司,宝济药业将候选药物成功商业化的能力可能会涉及更多的固有风险,更长周期及更大成本投入。

对此,宝济药业的策略为专注于与领先的国内外制药公司建立合作伙伴关系,从而发挥其成熟的销售及营销能力以及分销渠道以快速进入市场并提高市场渗透率。

例如2025年7月9日,宝济药业已与安科生物达成协议,将首个上市产品SJ02全权委托给安科生物作为国内独家代理商,2025年11月该产品已完成首批发货,正式推向全国市场,一定程度上意味着产品的市场表现很大程度上取决于安科生物的销售能力。

3、核心产品或面临跨国公司激烈竞争

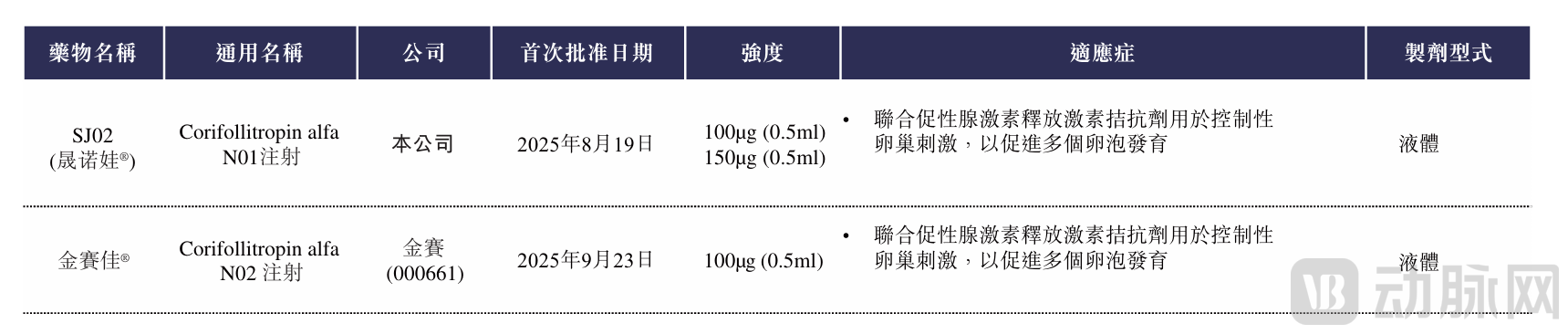

对于宝济药业已上市的重组人人促卵泡激素产品SJ02(晟诺娃®),目前中国已有两款长效产品,宝济药业需要直接与金赛药业的金赛佳进行竞争。

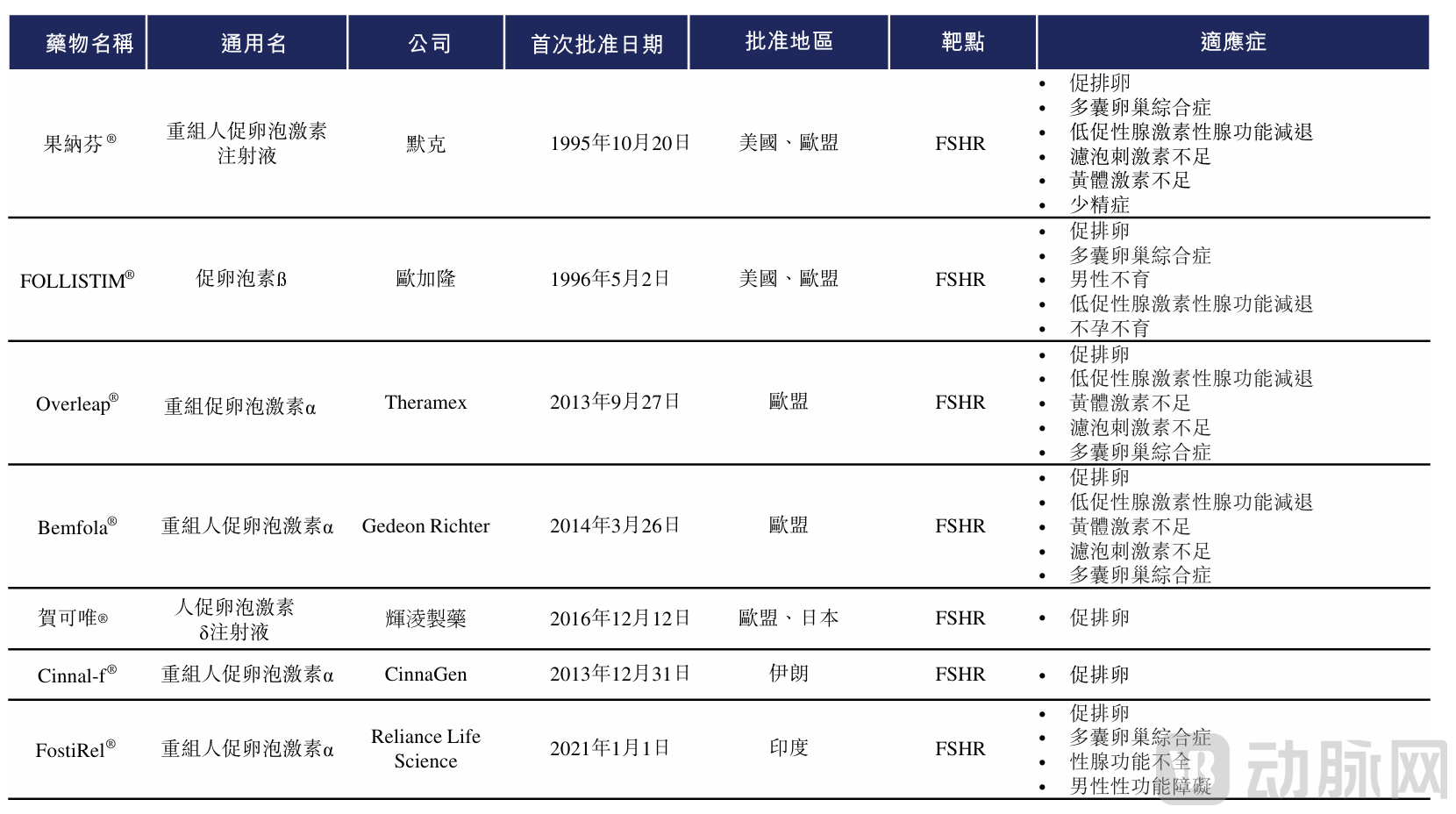

短效产品也是宝济药业的竞争对手,在短效产品领域,中国有七款已上市的短效重组人FSH产品及四款处于临床开发阶段的短效重组人FSH候选药物,已上市产品的企业不乏默克、欧加隆等跨国企业,以及齐鲁制药等国内知名药企。

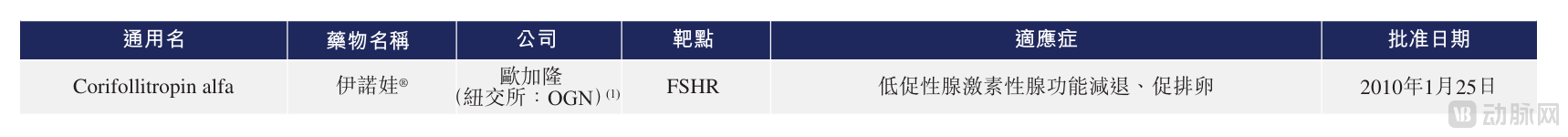

在海外市场,有三款短效重组人FSH候选药物已进入临床阶段,七款获批产品已上市。

国内已上市长效产品

国内已上市短效产品

海外已上市长效产品

海外已上市短效产品

由此来看,宝济药业的上市,既是中国合成生物学在医药领域落地的重要缩影,也揭示了创新药企普遍面临的商业化与盈利挑战。

凭借核心技术平台与步入收获期的产品管线,宝济药业已搭建起长期发展的基石。然而,从实验室到市场的最后一公里,以及应对激烈竞争与实现自我造血,或许将是其上市后需要面对的真正考验。