创新支付,起风了!

同一天3家公司宣布融资,同一家公司一年内连续融资3次,单笔融资最高超10亿元,红杉中国、阿里、腾讯等巨头入场。今年健康险赛道上发生的这些故事,似乎印证了一个新风口的来临。

从2014年的1587.18亿元到2018年的5448.13亿元,近5年健康险以超过35%的年复合增长率惹人注目。今年前三季度,健康险业务原保费收入达5677亿元,同比增长30.90%,超过了去年全年保费收入总和。根据增速预计,预计2020年健康险的市场规模将突破万亿。

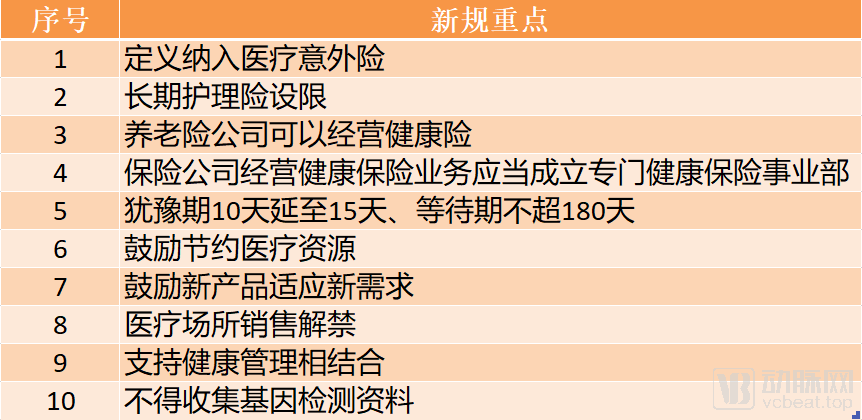

在政策上,本月中国银保监会在官网公布了新修订的《健康保险管理办法》,对健康险的发展再一次做出肯定和鼓励。

在市场前景如此确定的万亿蓝海面前,健康险爆火的原因是什么?发展中存在哪些问题?未来的可能趋势是什么?会给整个产业带去哪些可能的改变?

动脉网对今年健康险领域的发展做了年度盘点,以求对这些问题做出回答。

4年前,在北京中关村的一家咖啡厅里,红杉资本中国基金合伙人陈鹏辉在一场医疗行业的论坛上做了一次分享,他说:“医疗行业应该说是剩下的几个最难被互联网改变的行业之一,正是因为最难被改变,所以还有很多不那么容易被挖掘的痛点或者不那么容易被变现的痛点,这也意味着我们会看到各个细分子行业都有机会。”

几年过去,在“互联网+医疗”的各个细分领域中,医疗支付无疑是被挖掘得最深的痛点之一。在互联网健康保险保障赛道上,从红极一时的百万医疗险到大病筹款,从参与用户破亿的网络互助到药品分期,各种创新支付手段层出不穷。众安、水滴、蚂蚁金服、腾讯、红杉中国等玩家,携带着新模式、新技术、资本进入创新支付赛道。

这个赛道的火爆是有原因的。近年来,提升医保资金支出效率、实行医保控费是政府医疗改革的方向。在2018年的国务院机构大改革中,国家医保局组建成立了,其使命便是“医保控费”和“三医联动”。

在此趋势之下,不断强调发展商业医疗健康险来发挥医疗保障补充的作用,似乎成了改革当前支付困境的一个妙方。

而且,健康险除了为社会医疗保障体系解压之外,还可以化解供给侧矛盾。随着个人卫生支出增加、人口老龄化来临、城镇化进程加速、中等收入群体壮大、慢病人群扩大,现阶段的社会保障供给能力远不能满足人民快速增长的健康保障需求。

在诸多因素的作用下,居民控制医疗费用支出的意识越来越强烈,健康险的市场需求也越来越旺盛。无论从外部宏观经济环境还是行业监管导向,以及寿险龙头战略发展目标来看,以健康险为代表的保障型险种需求一直得到有效激发,健康险保费也一直在维持超越行业的增速。

从2018年起,随着科技的赋能和政策的改变,健康险开始了高速发展。据银保监会数据,2018年健康险业务原保险保费收入5448.13亿元,同比增长24.12%,健康险业务赔款和给付1744.34亿元,同比增长34.72%。

到了今年,健康险的数据还在继续放量增长,2019年前三季度,健康险业务原保费收入达5677亿元,同比增长30.90%。

2019年以来,政策的加持让健康险持续升温。从年初的两会透露出的信息来看,政府工作报告明确提出要“增强保险业风险保障功能”。11月12日,中国银保监会在官网公布了新修订的《健康保险管理办法》,这个重磅政策引起了行业的巨震,行业人士纷纷转发该新闻链接。

健康险新规十大重点

出台的新规再一次肯定了健康险的发展。

在科技上,随着人工智能、大数据等技术的应用,健康险的全流程都在经历创新,如获客、理赔、核保、风控、产品开发等环节都变革剧烈。

圆心惠保联席CEO彭煊接受动脉网采访时说:“近年政策一直在鼓励健康险发展,政策的趋势是比较好的。健康险这个市场才刚刚开始,之后肯定会加速发展,高速发展。”

“毫无疑问,中国医疗支付体系会朝多元化方面发展;同时,医保和商保对于科技驱动的成本控制、效率提升的需求潜力巨大。这个赛道的趋势明确,是很有前景的。”阳光融汇资本董事总经理黄升轩在接受动脉网访谈时说。

总而言之,行业里几乎所有人都看到了健康险确定的市场前景,都看到了健康险的万亿蓝海。愈来愈多的玩家参与到这个领域的角逐中来。

对一个市场的动向来说,资本无疑是最敏锐的。

2019年7月8日,圆心惠保、诺惠医疗、栈略数据三家企业同时在动脉网平台宣布融资消息。圆心惠保获红衫资本领投的5000万元A轮融资,为保险公司提供产品精算定价、风险控制、用户获取等解决方案。彭煊在接受动脉网采访时说,未来健康险并不仅仅只是保险,会走向健康管理和全方位的健康服务。

成立于去年11月的诺惠医疗,获联想之星领投的第二轮融资,针对重大疾病输出用药报销、疗效保障、用药保障等健康险方案和支付方案。栈略数据获领沨资本领投的近亿元B轮融资,为保险公司和保险中介提供企业级大数据风控解决方案。

这三家同一天融资的企业并不只是偶然的现象,最近一年资本在健康险这个市场都十分活跃。

2019年健康险领域融资情况

数据来源:动脉网、36Kr、天眼查

这张表格上还有2家公司值得一提。

成立仅2年的多保鱼在2019年连获3轮融资,今年2月获得A轮融资,由贝塔斯曼亚洲投资基金(BAI)领投,真格基金跟投;今年4月完成A+轮千万美元融资,由光速中国创业投资基金领投,老股东贝塔斯曼亚洲投资基金(BAI)、真格基金跟投;9月完成最新的超2亿元B轮融资由云锋基金领投。多保鱼的业务亮点是通过微信公众号、抖音、小红书、微博、快手等多个渠道为用户提供长期保险购买决策服务,目前多保鱼已获得了保险经纪牌照。

已成独角兽的水滴公司也颇惹人注目,成立仅3年多的水滴公司在今年连获2轮融资,单笔融资超过了10亿元,已晋升独角兽。在业务上,基于社交关系的水滴筹进行大病筹款的场景教育,水滴互助承接筹业务中有需求保障的这部分用户,这部分互助用户又有一大部分将会转化为水滴保的用户,购买保险产品。水滴的这种三层漏斗模式,完美地打造出一个生态闭环。

在资本上,腾讯、红杉中国、云峰基金、联想之星等数十家知名VC都在不同轮次中进入了健康险赛道。从它们进入的轮次来看,随着投资轮次靠后,未来可能还将持续加注。

“这个领域的前景比较明确,目前在这个领域还是以中早期的企业为主。行业很快会迎来科技和数据驱动的突破,赛道足够大、需求足够明确,相信未来两三年就会跑出多家规模化企业。”阳光融汇资本董事总经理黄升轩在接受动脉网采访时说,作为投资人,他比较看好可以打通客户、数据、支付和供应链的解决方案整合者和围绕保险公司和社保做增量赋能的公司。

健康险是保险公司经营的险种之一,产品功能、服务、管理等相对繁杂,在公司内部会形成一个覆盖开发、销售、服务等内容的关于前、中、后台各部门的分工协作,是保险公司内部的健康险链条。同时,由于健康保险涉及医疗服务、数据、健康管理等多项内容,保险公司需要与各领域的专业第三方合作,也产生了以保险公司为核心、以保险产品为纽带、第三方提供各项服务与支持的产业链。

健康险产业链的各个节点正在经历创新和升级,从后端到中端到前端,一大批创新公司脱颖而出。

健康险细分赛道部分公司

数据来源:动脉网、天眼查

本文根据它们当前的主营业务和健康险的产业链条,将健康险划分为平台/渠道类、健康险TPA、其它这三种类别。需要补充得是,其实很难把这批创新公司完全划入某个赛道,因为任何一家公司从公关的角度都更愿意将自己叫做“健康险科技公司”。

我们对健康险平台/渠道类公司的大致定义是:利用信息技术在线提供保险知识、保险产品比对、产品筛选、购买及服务的公司。大中型保险公司不归于此类,虽然它们一般均建有线上的“产品超市”,但它们的销售渠道依然是以线下为主,有些产品虽然是通过线上购买,但依然是通过传统的渠道向线上导流。

随着互联网和移动终端的深入发展、消费群体的代际变化、人民保险意识的觉醒,近年来短期健康险在互联网渠道也有了很大的发展。由于互联网渠道的流量特点,很多流量大的平台类公司健康险业务取得了高速增长。

据银保监会数据,2019年上半年互联网健康保险保费达到116亿。众安保险高级副总裁曾卓曾预测,互联网健康险预计将在两年内达到千亿规模。从增速来看,互联网健康险可谓是开启了健康险市场新的增长曲线。

从上表中我们可看出,平台型企业是受资本青睐的一种类型,平台型企业往往也能获得较高的估值。互联网巨头布局健康险领域,也多聚焦在渠道创新这个赛道上。可以预见,未来渠道创新这个赛道将会是健康险各细分赛道中竞争最激烈的赛道。

健康险第三方服务公司一般称为TPA。因为行业进化速度实在太快,本文在提到TPA时采用其广义的概念,即不仅包括处理理赔、安排医疗费用结算服务、报销经办等传统业务类型,还包括了风控、产品开发、医疗服务网络搭建、健康管理等新兴业务类型。

这个赛道大有可为,也备受资本看好。阳光融汇资本董事总经理黄升轩说,“随着健康险市场的蛋糕越来越大,TPA将最先分享红利”。

根据银保监会最近出台的《健康保险新规》,健康服务可以占到健康险保费收入的20%,如果未来健康险是万亿市场的话,那么健康险TPA的市场规模便能到2000亿。

健康险处于保险与医疗的结合地带,随着整个医疗健康产业由传统的费用报销型医疗向服务型医疗和管理式医疗迈进,健康险TPA在这个结合地带有很大的施展空间,可以预见,未来大规模的模式创新将会出现。

在其它这个类别上,模式众多,如科技赋能、大数据等。以平安医保科技和东软望海为例,平安医保科技目前已累计为超过200个城市和8亿人口提供医保、商保管理服务,大数据的积淀将为其业务带来更多的发力;而东软望海则在医院精益化信息数据服务领域一直努力维持优势地位。

此外还有做健康管理的妙健康,做细分人群的健易保和善诊,业务涉及药品分期的镁信健康和众诺普惠,做PBM的万户良方等。

近年来,健康险领域还出现了一个非常重要的场景创新,“互助+保险”这种模式开创了移动互联网时代健康险销售的重要场景。特别是今年以来,蚂蚁金服披露其互助用户过亿,水滴披露其保险商城长险单月新单突破1亿元,腾讯微保两年发展已经拥有超过5500万注册用户,并为超过2500万用户提供了保险服务。

资本助推营销、广阔的健康保障需求、极具潜力的县域市场、高效精准的保单转化率,这种场景正在给行业带来崭新的生命力。

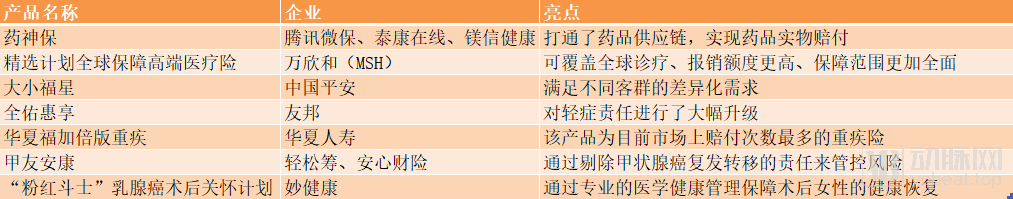

在产品上,健康险产品同质化是行业的一大问题。但今年,各种创新产品层出不穷。腾讯微保联合泰康在线、镁信健康推出的“药神保”打通了药品供应链,其药品实物赔付的方式很值得借鉴;妙健康旗下的妙保品牌依托自建的保险用户健康管理平台和智能核保系统推出了3款慢病产品,未来健康管理的理念肯定会愈来愈多的出现在健康险产品的设计中。

2019年部分创新健康险产品

从上表可看出,今年健康险更加注重细分人群的精细化运营,保障范围、定价策略、风险管控、医疗服务等都在经历一系列升级。

虽然健康险市场的蓝海特征明显,但是行业发展也有许多待突破的瓶颈。

当前中国健康险市场的集中度高,80%收入集中于排名前8%的企业中当,主要参与方主要是寿险及财险公司,专业健康险公司规模及数量仍然较小。

但随着越来越多的玩家进入健康险市场,健康险公司的市场格局正在向多样化转变,从单一保险公司,向互联网、医疗机构、医药集团、健康管理机构、医疗大数据公司、实体行业转变。

产品同质化严重也是一大瓶颈。疾病保险与医疗保险占据主导位置,护理保险、失能保险保费占比较低;商业健康险基本医保补充作用较低,健康险实际赔付占全国卫生总支付比例远落后于保险市场成熟国家。各保险公司之间商业健康保险产品差距较小,且很多以寿险附加险形式进行捆绑式销售。

从销售渠道看,健康险的销售渠道可分为线上和线下两类。传统渠道以个人代理渠道为主,通过保险代理人销售的健康险占到60%以上,线下的强渠道占据了主要的市场份额。但可以明显感受到的是,拥有巨大流量的线上渠道正重新定义着健康险的销售形式。

从产业链来看,健康险经营涉及“医、药、保、健”多个环节。客户直接或间接地从保障支付方获得健康保障经济补偿;从医疗服务方获得诊断、治疗、配药等服务;从健康服务方接受全周期的健康服务,获取健康激励。支付方与服务方实现客户通、数据通、系统通。而这些环节,还存在着许多的痛点。

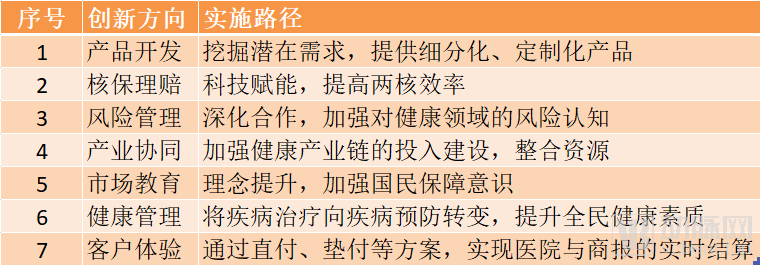

商业健康险创新的七大方向

未来行业可围绕产品开发、两核运营、风险管控、产业协同和积极经办政府委托项目等多个维度进行商业健康险的发展创新,加强基础风险数据的积累,从内部经营到外部合作,深耕健康险产业链,实现行业健康持续的发展。

对于健康险,还有一个问题是,长期以来,普通民众对保险业的认识程度不高。据《2018中国商业健康保险发展指数报告》披露的数据,目前商业健康保险的覆盖率不足10%。可想而知,保险意识的提升将会带来多大的市场。

或许,伴随着整体国民保险意识的提升,健康险才将走向星辰大海。