随着孤独经济持续发酵、养宠观念变化、消费升级,我国养宠群体越来越庞大,宠物经济已经成为新的热点。

作为宠物经济的重要组成部分,宠物医疗也伴随着宠物经济的兴起得到了快速发展。与竞争愈发激烈,饱和度不断上升的宠物食品行业相比,宠物医疗显然具有更大的发展潜力。

2020年,资本对宠物医疗市场热度不减,融资事件数量虽然低于2018年高峰期,但诞生了多笔大额融资。其中,头部企业新瑞鹏完成数亿美元战略融资,投资者包括腾讯、碧桂园、勃林格殷格翰等大型企业,同时,报道称新瑞鹏拟启动上市计划。

从大型兽药集团瑞普生物2020年前三季度财报也能看出宠物医疗市场的火热程度。瑞普生物前三季度宠物药品增长达到173%,远远高于家畜(增长98%)、家禽(增长43%)业务板块。

接下来,动脉网将会分析2020年宠物医疗行业融资事件、新注册企业信息、产业链上下游情况、主要政策,展示2020年宠物医疗行业发生的变化。

资本向头部企业倾斜

宠物诊疗成2020年热门赛道

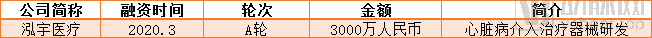

宠物医疗行业包括宠物药品、宠物器械、宠物诊疗、宠物检验、宠物保险等细分领域。动脉网梳理了2015年-2020年期间各个细分领域的融资情况,共统计到有31家企业发生了61起融资事件。

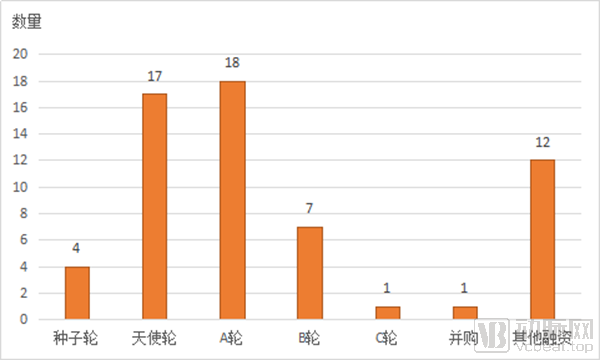

2015年-2020年融资事件轮次分布情况

从轮次看,绝大部分企业处于天使轮和A轮,发展仍在早期阶段。处于C轮的仅有瑞派宠物一家。瑞派宠物在全国拥有连锁宠物医院300多家,2019年12月获得玛氏投资后,瑞派宠物估值达到了70亿美元。

2020年行业内也产生了一起收购事件。7月,康华生物宣布拟2800万元收购动物疫苗研发企业一曜生物10%股权,并获得一曜生物“狂犬病灭活疫苗(PV/BHK-21株)”产品满足上市销售条件后的独家代理销售权。这笔收购让康华生物得以跻身兽用狂犬病疫苗行业,消息宣布之后康华生物涨停。

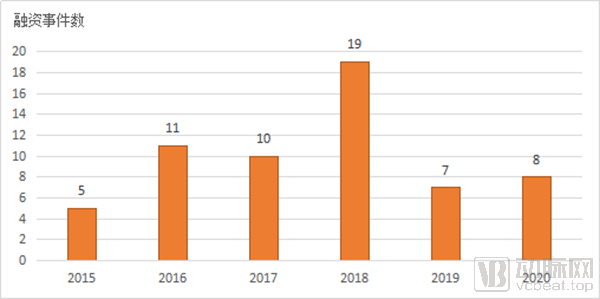

2015年-2020年融资事件数

由于宠物医疗行业基础进一步加强,宠主对宠物的宠物健康的重视程度不断加深,2016年,各类资本开始密集进入宠物医疗行业,到了2018年行业吸金能力明显提升,投融资数量达到了高峰,瑞派宠物在2018年先后获得2笔共计5亿元融资,2019年和2020年融资数量回落,但是资本对头部企业的青睐不减。

从融资事件数量来看,2020年宠物医疗行业融资事件并不多,只有8起,但是诞生了一笔大额融资。2020年9月,新瑞鹏完成了腾讯、碧桂园、勃林格殷格翰投资的数亿美元战略融资。

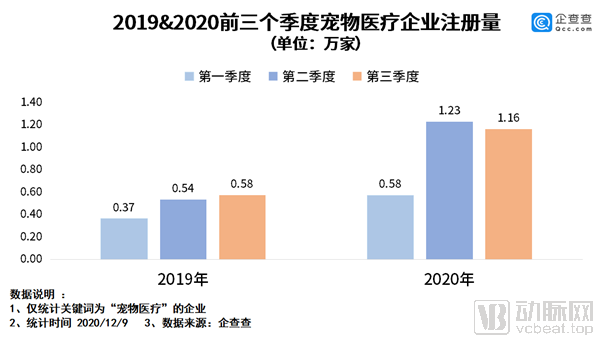

2020年新注册企业也反映了宠物医疗行业的热度。

企查查数据显示,2020年前三季度,我国宠物医疗相关的企业一共新注册了3.0万家,同比增长了50%。其中,受疫情影响,第一季度注册量最少,为0.58万家,第二季度升至1.23万家,第三季度为1.16万家。随着这些新注册企业逐渐发展壮大,行业还将迎来一波融资高峰期。

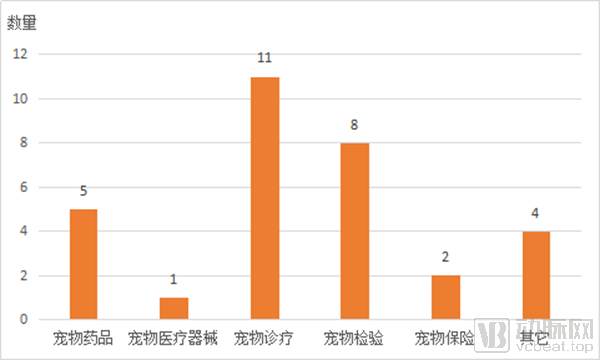

2015年-2020年融资事件分布领域

从细分领域来看,不论是融资数量还是融资金额,宠物诊疗领域均遥遥领先,共有11家宠物诊疗企业获得融资,宠物药品和宠物检验也颇受资本关注。宠物医疗行业各个细分领域在2020年的发展情况如何?动脉网对宠物医疗细分领域的情况进行了分析和梳理。

宠物诊疗:医院连锁化率低,线上线下深度结合

从融资角度看,2020年融资事件较往年减少,资本向头部企业聚集,更倾向于投资商业模式清晰、成长潜力大的企业。虽说2020年该领域只有新瑞鹏集团完成了数亿美元战略融资,但其融资金额远超其余企业。相信随着资本的进入,宠物诊疗领域未来还有着巨大的增长空间。

宠物诊疗赛道主要包括线下医院和线上问诊平台两个类型。

线下宠物医院是宠物诊疗的核心,大都是单店经营模式,《2020中国宠物医疗行业白皮书》显示,目前我国大约75%的宠物医院为非连锁医院,且小规模医院仍为主体。

宠物医院集中化和专业化是大势所趋。近两年新瑞鹏、瑞派宠物等高水平的连锁医院开始疯狂发展。2019年1月,瑞鹏和高瓴资本合作组建的新瑞鹏集团宣布完成整合,由此诞生了国内首个门店数量超过1000家的宠物医疗集团。新瑞鹏目前在国内90多个城市开设了大约1400家宠物医院。瑞派宠物目前拥有300多家宠物医院。

新瑞鹏和瑞派两大连锁宠物医院集团已经有相当大的规模,在行业内形成优势。其余地区也形成了一些地域性连锁医院,如位于华东地区的佳雯宠物医院,位于河南的康旭宠物医院宠物医院,扎根东北地区的派美特等。

随着互联网技术的兴起,催生了在线问诊平台。在线问诊可有效解决当前宠物医疗行业宠物医生短缺、宠物医疗专家看诊受地域和时间的限制等问题,为宠物提供更方便、快捷的高品质宠物医疗健康服务,已经成为新兴趋势。

不过,在线诊疗只能满足轻问诊需求,大部分诊疗需求仍然需要在线下医院进行。因此,线上线下深度结合成为趋势。例如,线上问诊平台蘑菇宠医在2020年11月开设了首家实体医院,旨在构成线上咨询线下就医模式,形成线上问诊、线下医院、在线购药服务闭环。

同时,线下宠物医院进入洗牌期,面临更加激烈的竞争,也需要线上渠道引流、完善服务。新瑞鹏、瑞派、爱宠医生等大大小小的宠物医院均在布局在线问诊版块。2020年8月,新瑞鹏和美团达成战略合作,共同开发“宠物在线问诊”、“线上疫苗预约”等功能。

随着线下医院布局在线问诊板块和信息化的需求大涨,也为宠物医疗信息化服务企业提供了机会。最初重点布局在线问诊服务的爱宠科技,现在已经发展为宠物行业一站式服务平台,为中国超过3万家宠物医院和用品店提供了SaaS宠物门店管理系统。

另外,宠物诊疗行业的进入壁垒高,对兽医的专业性、技术性要求很高。监管部门要求,只有具备兽药经营许可证、动物诊疗许可证,具有兽医执业资格的专业人员才能提供宠物疫苗接种、药品销售等医疗服务。

兽医数量紧缺与结构性不足已经成为制约行业发展的一大因素。中金证券研究报告中测算宠物行业整体人才需求量约36.8万,当前执业兽医仅约7.7万人,且每年通过执业考试约1万人,人才缺口短期难以补足。

已经有企业在着力补足宠物医生缺口。例如,2020年,瑞派提出“十百千人才培养计划”,同年将培养具有国际水准的领军专家16人、中青年菁英专家147人、优秀杰出兽医人才千余人,根据不同的人才,一对一制定专项培养计划。

宠物药品:行业壁垒高,创新药缺乏

药品是宠物治疗的主要手段。在人用药品和医疗器械市场经历带量采购考验的大环境下,这个迅速增长的千亿潜在市场,正吸引着国内外众多医药企业争相进入和众多投资机构纷至沓来。

参与宠物药品的企业大致分为三类:人用药研发企业、经济动物药品研发企业,以及纯粹的宠物药研发企业。

目前,长期占据我国宠物药品领域大部分市场的辉瑞、勃林格、礼来、拜耳等跨国企业均是人用药研发企业。其中,辉瑞旗下的硕腾是全球动物制药领导者,服务全球超过100个国家的动物企业、家禽家兽饲养商和伴侣动物豢养者。报告显示,硕腾2020年第三季度全球营业额达18亿美元,增长15%,调整后净收益5.24亿美元,增长20%。同时得益于中国良好的市场环境、数字化市场营销的拓展和持续的兽医教育,公司宠物产品在中国增长强劲。

国内,海正药业、同仁药业、哈药集团等人用药企业也已经涉足宠物药品。海正药业是中国驱虫药进口依赖突破者,旗下产品海乐妙是国内独家批准猫用驱虫药、海乐宠是国内唯一批准上市的犬用米尔贝肟驱虫药。汉维生物医药科技已经研发出了莫比新、坦必欣等宠物专用药。哈药集团旗下宠物专用处方药赛福特、益萨宁都获得了国家批文。

很多经济动物药品研发企业也将目光投向了宠物药品领域。瑞普生物是国内领先的兽用药研发企业,提供禽、兽用疫苗、兽用药物制剂(化学药品和功能性添加剂、中药兽药、宠物药品等)、兽用原料药的研发、生产、销售及动物疫病整体防治解决方案,是国内少数几家产品覆盖动物疫病预防、诊断、治疗、促生长以及调节免疫机制的兽药企业之一。

近些年,瑞普生物开始大力布局宠物药品领域。财报显示,瑞普生物2020年前三季度宠物药品增长达到173%,远远高于家畜(增长98%)、家禽(增长43%)业务板块。重组犬α-干扰素(冻干型)是瑞普2020年布局的重点产品,已经于2020年3月获批,是我国首个重组大肠杆菌表达的兽用干扰素制品。未来,公司还将加大在宠物领域的布局。

欧博方、倍珍保等是专注于宠物药品研发的企业。2020年,宠物药品和保健品研发企业倍珍保完成了数千万人民币天使轮融资。倍珍保旨在研发生产宠物所需的功能性产品、非处方药,及处方药。目前,品牌共推出5款功能性保健产品,如眼维乐营养颗粒、喵宁康抗应激舒缓颗粒、优宠亲口腔护理颗粒等。

需要注意的是,我国宠物药品以仿制药研发为主,创新程度低。欧博方是国内少有的专注研发宠物创新药的企业,已在驱虫、疼痛管理、皮肤和抗生素领域布局了8个原创药物的研发。2016年公司获得1.1类宠物用化药维他昔布咀嚼片的新药证书,实现我国原创宠物化药零的突破,更是让我国一跃拥有了全球18亿美元宠物疼痛管理市场中的“Best in class”品种。

由于宠物药品种短缺,不少疾病缺乏对应治疗药品等原因,现在市场上还存在这人药兽用现象。国内企业正在纷纷加强宠物药品研发。就在2020年11月,国内首个用于治疗宠物犬猫癫痫病的专用处方药品-拜维安(苯巴比妥片)获得农业部批准,结束了我国长期以来犬猫癫痫病没有正规合法药品的历史。相信未来宠物专用药品会逐渐增多,将改变人药兽用现象。

宠物诊断:增长潜力巨大,基因检测成热门项目

宠物检验市场有望成为体外诊断市场的下一个增长点。

此前宠物检验主要聚焦在疫病检测,靶标包括犬瘟热病毒、犬细小病毒、犬冠状病毒、弓形虫抗原/抗体、炎症(C反应蛋白)、炎症(降钙素原)、炎症(血清淀粉样蛋白A)等。近年,分子诊断市场逐渐火热,宠物基因检测成为创业热点。2020年3月,宠物基因检测企业希诺谷完成了数千万人民币B轮融资。

宠物基因检测能够对通过对宠物个体基因、基因环境等多维度健康数据的智能化分析,宠物基因检测能有效深度挖掘宠物健康和疾病风险,宠物医院也能就此制定个性化的健康管理方案。

宠物医疗市场的巨大前景,也吸引了不少原本专注人类医疗的企业发力宠物诊断市场。

2020年10月,迈瑞医疗成立动物医疗科技新公司——深圳迈瑞动物医疗科技有限公司,注册资本2亿元,经营范围包括兽用医疗器械、耗材及生物制品的研发、销售和技术服务。在此之前,迈瑞医疗就已经推出了多款兽用诊断器械。单独成立新公司后,迈瑞对宠物诊断领域的投入将加大,相信宠物诊断业务未来也将对迈瑞的业绩提升做出大的贡献。

此外,万孚生物作为国内POCT领军企业,也在宠物检验领域有所布局,2017年成立了万德康,为宠物、经济类动物、食品安全提供快速检测产品和服务。2020年10月,万德康与拉索生物达成战略合作,共同推进POCT与基因检测在宠物诊断中的应用。

2020年11月,体外诊断企业锦瑞生物发布兽用品牌“Genvet”及全新系列专业宠物诊断设备,发布的新产品包括:生化仪VP10、三分类血细胞分析仪VH30/20、五分类血细胞分析仪VH50、免疫分析仪VF10、尿液分析仪VU10以及宠物管理软件VIMS。

宠物医疗器械:迈瑞、联影重点布局,加速设备国产化

宠物医疗器械包括核磁共振(MRI)、电子计算机断层扫描(CT)、动物专用血液透析仪、内窥镜、超声乳化仪、手术显微镜及高清示教系统、数字化直接成像系统(DR)、彩色超声诊断仪、呼吸麻醉机等设备。

随着我国宠物数量不断增加,宠物医疗器械需求快速上升。宠物影像类设备企业大多根据人用设备原理进行改造,这为迈瑞医疗、联影医疗、开普医疗等企业提供了机会。

迈瑞医疗在兽用器械领域已有所突破,已发布超过4款兽用监护产品、超过10款兽用超声产品等。

2020年11月,联影医疗研发的“中国首台超高场动物磁共振系统uMR 9.4T”和“世界首台超高性能大动物全身PET-CT uBioEXPLORER”在第83届中国医疗器械博览会(CMEF)正式亮相。

医学影像设备企业开普医疗在宠物医疗器械领域也早有布局,已经推出了Supernova Pet MRI 宠物专用磁共振、RayNova pet DR 宠物专用数字化X射线等产品。奕瑞科技作为国内数字化X线探测器龙头,其产品在宠物医疗领域有着较广泛的应用。奕瑞科技招股书显示,2017年到2019年,公司在全球医疗和宠物医疗X线探测器市场占有率从8.09%增至12.91%,2018年位列国内第一。

宠物医疗设备在疾病诊断、治疗中发挥着重要作用。很多宠物医院会尽可能配置高端的设备,但进口设备价格昂贵,对医院来说是一个沉重的负担。未来,随着研发宠物医疗设备的本土企业增多,宠物医疗设备国产化指日可待。

宠物保险:处于起步期,创新技术助力提高保险覆盖率

宠物保险市场正在蓄势待发,有行业人士认为,宠物行业想要实现诊疗标准化、价格透明化,离不开保险的普及。

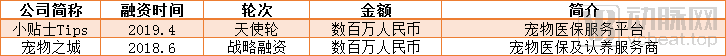

宠物保险分为宠物医疗险、宠物死亡险和宠物责任险,涉足该赛道的企业主要包括中国平安、太平洋保险等大型综合保险公司、小贴士Tips、宠物之城等专注宠物保险赛道的初创企业。其中,中国平安推出了“萌宠保”。太平洋保险推出了“太宠爱宠物社保、医保”。小贴士Tips推出了宠物社保模型核心产品 “小保儿医疗保障津贴”。小贴士Tips目前覆盖全国240个城市,合作医院超过1000家,累积付费会员超15万,并在2020年4月和支付宝达成了战略合作,成为支付宝小程序宠物行业制定服务商。

此外,2020年4月,支付宝发放了40万份宠物医疗保险。

不过目前,我国宠物保险的覆盖率仍然很低,这与宠物医疗大环境有关。由于行业处在快速发展期,尚不规范,还未成熟,因此存在着过度医疗、骗保、用户接受程度低、保险产品性价比低等问题,阻碍了宠物保险市场的发展。

有相关企业正在探索通过新技术解决宠物保险发展难题。陆金所在2020年5月推出了一款“萌宠医疗健康险”,首次引入了宠物图片智能识别技术;支付宝在2020年7月推出了宠物鼻纹识别技术;小贴士Tips也研发了一套涵盖保险产品研发、渠道选择、后续理赔等环节的风控系统。

政策逐步完善

宠物医疗行业未来可期

2020年有多条宠物医疗相关政策发布。

5月,农业农村部发布《兽药生产质量管理规范(2020年修订)》,自2020年6月1日起施行。与2002年发布实施的《兽药生产质量管理规范》相比,2020年修订后的政策提高了无菌兽药和兽用生物制品的生产标准;提高了特殊兽药品种生产设施要求,提高并细化了软件管理要求;提高了从业人员的素质和技能要求,提高了文件管理的要求,使得兽药生产管理更加符合当前兽用药品的实际情况。

在诊断领域,国家农业农村部组织修订了《兽医诊断制品注册分类及注册资料要求》,自2020年10月15日起施行。该政策规定体外兽医诊断制品的临床试验无需审批,有关临床试验单位不需报告和接受兽药GCP监督检查,进一步提高了兽医诊断制品研制积极性,促进商业化生产和应用,满足动物疫病诊断和监测等工作需要。

此前,我国颁布的涉及动物诊疗和兽药的相关法律法规,主要针对经济动物,很少针对宠物医疗颁发专门的法律法规。随着中国宠物医疗行业起步,相关政策也在逐步完善。

9月14日,农业农村部出台实施《人用化学药品转宠物用化学药品注册资料要求》,指出允许已批准上市的人用化学药品,通过减少产品注册资料等进行注册后,转化为宠物用兽药产品,但处于药品监测期、行政保护期内的人用化学药品以及人用关键抗菌药物不得转化。

之前,即使人用药品资料充足、效果稳定,但在转为宠物用兽药的注册过程中,仍然需要提交大量试验资料和文献材料,使得试验周期长,研发和注册成本增加。《人用化学药品转宠物用化学药品注册资料要求》简化了宠物用药注册过程,能够加快推进宠物用兽药等注册工作,进一步合理利用现有药物资源,促进更多企业积极将相关人用药物开发为宠物用兽药,解决宠物诊疗临床用药明显不足的问题。未来,将有更多企业投身宠物药品研发,将更多人用药转化为宠物药。

可以看出,现阶段政策主要聚焦在诊疗、药品、诊断环节,对宠物保险细分领域的关注度不够。

宠物医疗目前仍旧是一个蓝海市场,市场渗透率较低,还存在着较大的增长潜力。行业人士认为,中国宠物医疗还未进入爆发期,随着后续大量宠物进入疾病高发期,医疗需求将大幅增加。

未来,宠物医疗政策监管力度将加大,行业更加规范,企业也将走向精细化管理,整个行业发展空间巨大,这无疑将会为宠物诊疗机构从业者、药品生产企业、设备器械厂家、品牌方、产业投资者等创造更多机会。同时,对于创业企业来说,传统诊疗、宠物仿制药等市场已经进入洗牌期,更应该瞄准创新型项目、特色项目,抓住宠物医疗发展机会。