“还未完工的实验室里只有一座座尚未开封的木箱堆成的小山,每周的支出却已达到7.5亿美元。”

在《十亿美元分子》中,美国记者巴里·沃斯如此描述刚成立不久的福泰制药面对1989年资本寒冬时的艰难。这部人类百年制药史中难得的畅销书,让人们看到了新药研发何等费时费力。

但如果切换到商业的视角,这却是一条容得下无数造富神话的漫长产业链。从Labcorp、IQVIA、查尔斯河实验室,到药明康德、泰格医药,与新药临床试验相关的任何环节,几乎都有生长出上市公司的潜力。今日登陆创业板的诺思格,便产生在这样的产业链中。

诺思格正式登陆创业板

今天,国内临床CRO明星企业诺思格正式登陆资本市场,开盘78.89元,随后大涨超20%,市值近60亿元。作为在热门的CRO赛道深耕多年的头部企业,诺思格的背后,早已站着众多顶级医疗投资机构。

诺思格股价开盘大涨

诺思格成立于2008年,2018年即引入君联资本、济峰资本知名投资机构,在2019年进一步引入IDG资本、惠每资本、高瓴、深创投等机构,公司的业务规模和营收也在这一期间迅速扩大。

作为一路伴随诺思格成长的专业投资机构,君联资本的联席首席投资官王俊峰表示,祝贺诺思格成功上市!诺思格是中国药物临床CRO的行业老兵,长期为国内外创新药企业提供全链条临床CRO服务。公司拥有国际视野、业界知名的专家团队和高品质的服务体系,成功上市将是公司新长征的起点,我们看好诺思格的长期发展潜力,对此充满期待。

实际上,君联资本在CRO/CDMO领域有着系统性的布局,除了诺思格,在此领域已投资了药明康德、药明生物、康龙化成、Bellen(六合宁远)集团、昆翎医药、赛赋医药、缔脉生物、熙华检测、都创医药、智享生物、佰翱得、思睦瑞科等新药研发CRO/CDMO公司。

截至IPO,IDG资本是诺思格最大的机构投资者,其相关投资人表示,诺思格高度专业的核心管理团队让我们印象深刻,团队内很多都是医疗领域的专家,在行业内非常有影响力,公司具有非常强大的临床研究能力与丰富经验,在行业内领先的规模,相信诺思格未来可以为创新药领域的发展贡献关键力量。

与动辄数千亿美元市值的跨国药企不同,CRO企业的市值和知名度都更小,却是明星药企和重磅炸弹药物关键的推动力量。

据弗若斯特沙利文数据,2017至2019年间,全球医药研发投入分别为1651亿美元、1740亿美元和1824亿美元,其中,用于购买外包服务(即CRO)的支出分别为525亿美元、579亿美元和626亿美元。换言之,每年有约1/3的医药研发费用被分配给CRO行业,并且这个行业的增速远高于医药研发本身。

根据服务阶段的不同,CRO被进一步分为临床CRO和临床前CRO。

临床CRO,即在药物临床试验阶段,由专业第三方机构提供的,与临床试验筹备、开展、总结相关的外包服务,国外的LabCorp、IQVIA,国内的泰格医药等都属于这一类型的专业机构。

临床前CRO与临床CRO相对应,同样由专业第三方机构提供服务,主要承担药物研发早期的分子发现、生物分析、安全性评价等工作,代表性企业有国外的查尔斯河实验室、国内的药明康德等。

与各类第三方服务机构相似,CRO的存在,极大地帮助了药企降低研发成本,他们得以不必组建庞大的专业开发团队,也不用再将大量资金挤压在快速迭代的各种生命科学设备之上。在国外,CRO逐步发展起来后,大型药企内部只需要保留少量技术骨干,随时跟踪最前沿的药物、临床技术动向,而小型的Biotech则能够更加专注于所擅长的领域,单点击穿。

发展至今,最早发迹的药物安全性评价已经成为渗透率最高的CRO业务,外包率达到约60%。不过,由于药物安全性评价产生的费用在整个新药研发中占比很少,由此形成的CRO业务市场空间并不大。在各类CRO业务中,市场规模最大的当属临床CRO。据弗若斯特沙利文数据,2020年,临床CRO的市场规模已经超过500亿美元,占据了整个CRO市场的绝对主流。

究其原因,临床CRO对应了新药研发中药企资金投入最大、失败风险最高的临床试验环节。数据显示,新药研发的全部费用中,有超过一半就是在I~III期临床试验中被用掉。

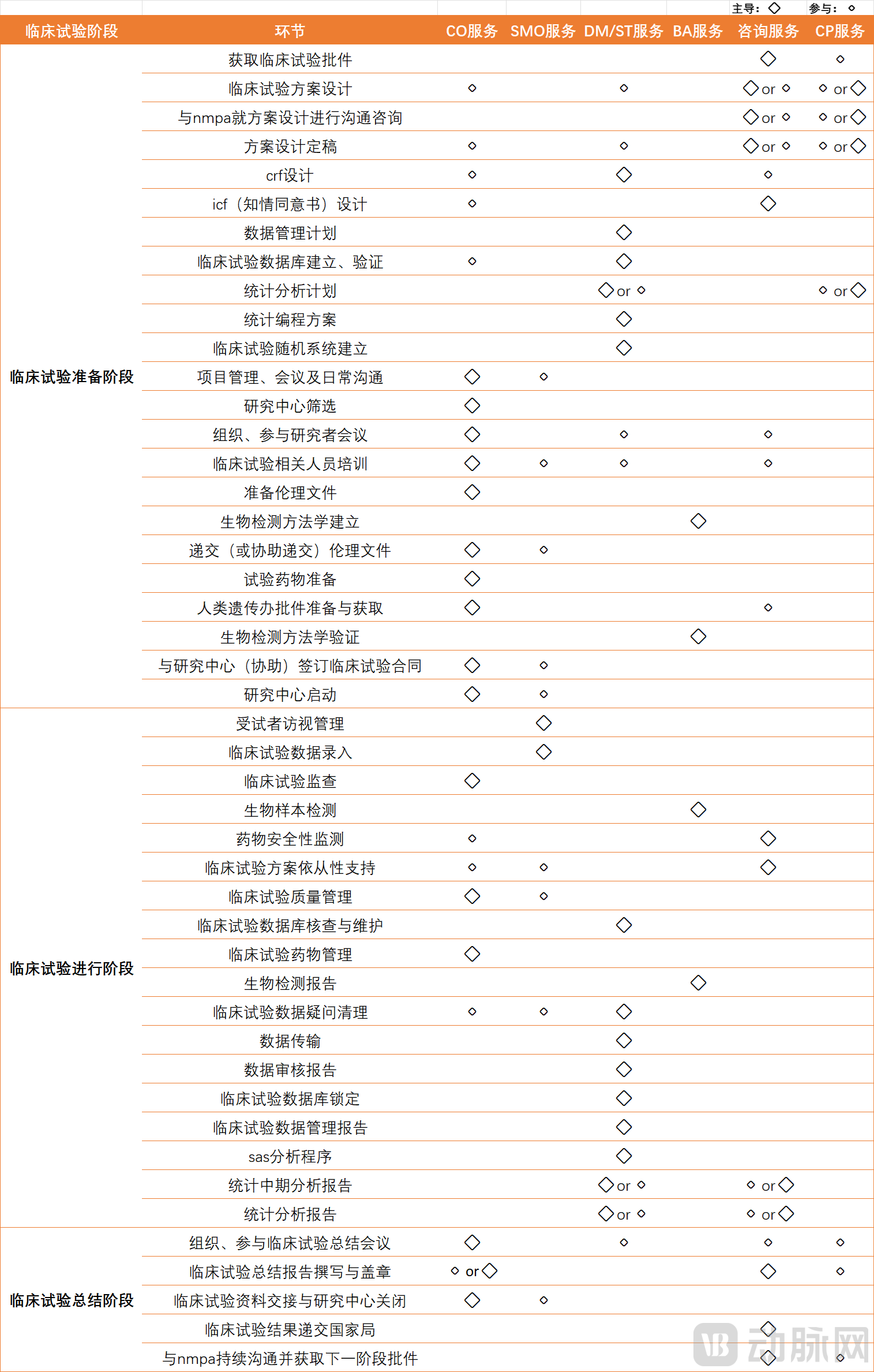

在这个过程中,根据业务侧重的不同,专业的服务商进一步将临床CRO业务分解为以临床资源见长的临床试验运营服务(CO服务)、以医学见长的临床试验现场管理服务(SMO服务)以数据分析见长的数据管理与统计分析服务(DM/ST服务)、以生物学见长的生物样本检测服务(BA服务)、以注册合规见长的咨询服务等多重业务板块,以便在特定的服务环节主导流程推进,或参与其中。诺思格董事长武杰在接受媒体采访时曾表示,CRO的产业趋势,是对专业性的要求越来越高,对于研发策略和顶层设计的依赖性更强。

临床CRO各环节

其中,一些关键的环节往往需要至少两种业务模块来协同推进。比如,知情同意书设计由咨询服务机构主导、CO服务团队主导,儿临床试验相关人员培训则由CO服务团队主导,SMO、DM/ST和咨询服务团队共同参与。

在国外,临床CRO行业经过近40年发展,已经颇具规模,LabCorp、IQVIA等头部厂商通常能够为用户提供一站式的临床CRO服务。而国内的临床CRO企业则相对小而精,除了泰格医药这类体量较大的国内龙头外,大多数初创的临床CRO企业不具备覆盖完整业务线的实力,倾向于选择单个或多个业务环节做深耕。

实际上,除了前面提及的临床资源、数据分析、医学等能力外,即便进入临床试验环节,不同阶段对临床CRO服务能力的需求侧重也是不一样的。比如,I期临床试验面向健康人群,对入组和给药的要求较低,但却十分考验CRO机构的执行效率;而II~III期临床试验则涉及复杂的临床试验方案涉及,入组要求高,有时会出现严重不良事件,考验的是CRO机构的临床试验经验、医学实力。

另一方面,由于LabCorp、IQVIA等外资临床CRO的报价相对较高,国内的小而精临床CRO以高性价比的服务切入,不断积累项目经验后,也在不断拓展业务边界。比如,诺思格的传统优势业务是CO服务,但近年也加快了向SMO服务、DM/ST服务拓展的脚步。

接下来看诺思格在临床CRO市场上的竞争力。

作为一家以提供专业服务为基础的企业,服务能力可谓衡量经营效果和潜力最重要的因素。对于临床CRO而言,大客户复购的意愿、已经签订暂未执行的订单金额往往代表了过往的服务能力高下,而核心员工留存率则可以用来分析它是否能在未来保持稳定的高服务能力。成立时间比泰格医药、博济医药等稍晚几年,诺思格更像是国内临床CRO行业中的一匹黑马,凭借强大的核心团队和专业能力,迅速建立起竞争优势。

这家机构对外提供的CO服务、SMO服务、DM/ST服务、BA服务和咨询服务等全链条、全领域的临床CRO服务,这对于尽可能服务更多客户十分关键。覆盖肿瘤、心血管、内分泌、呼吸等多个治疗领域,合作的临床试验机构包括湘雅医院、北京协和医院、北京安贞医、四川华西医院等国内知名医疗机构,累计服务于国内外约750家客户的3300余个临床试验项目,由此沉淀下来的经验和能力,为诺思格后续提升服务能力奠定了基础。

大客户复购方面。招股说明书的数据显示,报告期内,提供CO服务是诺思格最主要的收入来源,在总收入中占比始终超过5成。其次是SMO服务,收入占比近2成。尽管在诺思格累计服务的750家客户中,每年订单金额小于100万的客户在数量上占大多数,这家公司在服务年客单价超2000万元的大客户时,仍得到了几次关键的复购。

根据招股说明书,2017年,诺思格与复宏汉霖签订合作,为后者提供在研药物的RG01W-2211 III临床试验相关服务。2年后,复宏汉霖又将另一个在研药物的RG01W-2732III期临床试验交给诺思格来服务。通过这两个项目,诺思格在2019~2021年间获得近1.3亿元收入。此外,过去2年间,诺思格还拿下了复宏汉霖的SMO订单和DM/ST订单,由此产生超千万的营收。

除了复宏汉霖外,科伦药业也连续多年从诺思格采购CRO服务。自2019年开始,诺思格陆续从科伦药业获得一些小额订单。到2021年,诺思格拿下了科伦药业的RG01-04560和RG01-04810两个CO服务订单,带来2300余万元营收。

后续订单方面。根据招股说明书,诺思格在2019~2021年间,分别记录了预收款项或合同负债1.39亿元、1.16亿元和1.5亿元,如果考虑这期间的营收分别为4.23亿元、4.84亿元和6.08亿元,可以看出,客户预先签订的合同足以为诺思格带来后续一个季度的业务量。

核心人员方面。对于临床CRO而言,业务人才无疑是最关键的资源,如何在激烈的市场竞争中留住业务人才,并加以高效利用,每个临床CRO企业都有自己的心得。成立14年来,诺思格吸引了来自辉瑞、诺华、强生、武田、美国FDA等机构的行业顶级人才加入。他们拥有丰富的临床研发和临床审评经验,有很多人参与过多项国家标准、行业标准的制定,能够更好地理解药企在临床试验中面临的痛点,提出有针对性的解决方案。

此外,诺思格还通过有吸引力的薪酬体系,和职业成长空间,建立了稳定扩容的业务执行团队。首先看薪酬体系,工资收入方面,过去3年间,诺思格的人均薪酬低于国内CRO龙头泰格医药,但略高于同行业的博济医药。除了常规的年度调薪、即时调薪外,诺思格也设立了员工持股平台,对部分销售人员进行股权激励。

当然,项目经验积累是临床CRO优化服务能力的关键,对从业者亦如此。业务骨干在选择平台,除了看收入,还会看成长空间。

这就涉及人效。根据招股说明书,2021年,诺思格在册员工人数为1876人,除了29名销售人员和96名管理、业务支持部门人员外,均为核心业务条线的工作人员。按照2021年共服务各类临床试验项目1754起、创造营收6.08亿计算,诺思格能够至少为每个项目配备1名专门人员,公司业务人员的人均收入34万元左右,这两个数据在报告期内略微提升。

文章开头提到,临床CRO是制药工业中规模最大的外包市场,而伴随下游新药开发需求的持续扩容,临床CRO仍处于快速增长的上升通道。

通常认为,估算CRO行业总规模,可以用医药行业研发总投入与外包渗透率的乘积来推测。其中,医药企业进一步分为大型药企和中小型Biotech,前者的研发投入取决于药品的销售收入,后者则取决于融资金额。

近年来,国内制药行业逐渐由生产销售仿制药向创新药的转型,在由低端仿制向研发创新不断发展的过程中,医药研发投入不断增长,增长速度远高于全球。与此同时,跨国药企为了开拓中国市场,也加大了对中国的药品出口,相继在国内设立研发中心,催生了巨大的进口药品临床研究需求。

据Frost & Sullivan的统计及预测,2014年我国医药研发投入为93亿美元,2018年增长至174亿美元,年均复合增长率约为17.0%。自2018年至2023年,中国医药研发投入预计将以23.1%的年均复合增长率增长至493亿美元。此阶段中国医药研发投入的增长率约为全球增速的5倍。

由此,国内临床CRO行业得到了长足发展,跑出了泰格医药、博济医药、普蕊斯、诺思格等一批头部机构。根据Frost & Sullivan的预测,从2019年至2023年,国内药物研发外包潜力将从34.7%增长到46.7%,对应的临床CRO市场规模也将从32亿美元增长至133亿美元。

对于诺思格而言,登陆资本市场,无疑让企业经营站上了新的更高起点。对于国内临床CRO行业亦是如此,新的需求不断涌进来,新的规则体系对质量和效率都提出了更高要求,也给深耕于此的专业团队以更好的成长机会。我们也期待着持续扩容的临床CRO市场,能培养出具备国际影响力的明星企业。