判断一个行业是否有前景,资本市场的走势无疑是一个重要的指标。正因为此,数字疗法在近年来的红火是一个极好的佐证。尽管这个早期行业仍然有很多问题需要解决,但从资本市场的情况来看的确已经起飞。

不过,数字疗法也有很多细分领域,各自的前景或许并不一样。投资人对此是如何看待?动脉网(微信号:VCBeat)对此进行了整理。

根据动脉橙数据,从2017年至2022年7月31日,国内一级市场共有127起数字疗法领域的投融资事件,分属63家企业。

融资总额方面,除了具体公布融资数额的部分,也有不少融资事件仅以“数千万”“数百万”“数亿”的形式描述融资金额,我们统一按照“1000万”“100万”“1亿”予以计算。

此外,有34起投融资事件并未明确披露具体金额,我们并未计算在内。不过,由于这些投融资事件在所有投融资事件的比例达到了三分之一,其金额其实也是相当可观的。

按照这种保守的计算方式,2017年至今数字疗法共融资57.888亿元人民币及4.92亿美元。两者相加,融资金额总计达到了90.852亿元人民币。此外,这93笔计算在内的融资额的中位数为3000万元。

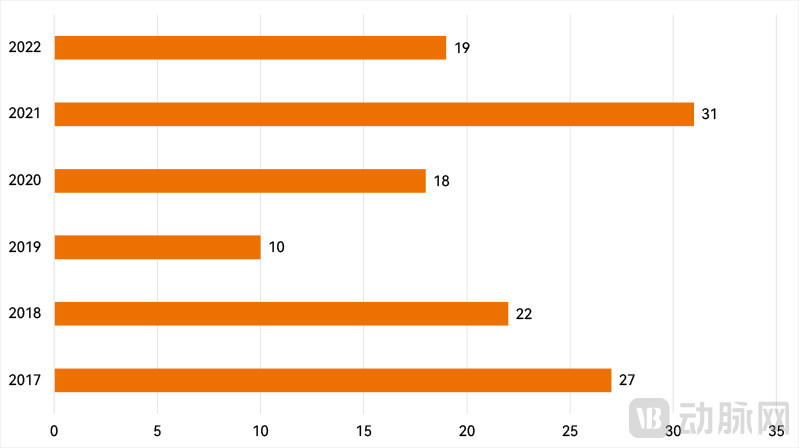

投融资事件时间分布

从这些投融资事件的时间分布来看,2021年和2017年排在前两位,分别有31起和27起投融资事件。这与数字疗法发展的重要节点基本相符:2017年,Pear Therapeutics的处方数字疗法通过了FDA审批,在全球引发广泛关注。2021年则是数字疗法真正大受关注的一年,被称为国内数字疗法“元年”。

不过,几位在数字疗法领域较为活跃的资本代表坦承,早期的投资并非是特地为数字疗法投资,更多类似于“无心插柳柳成荫”。尽管投资人在当时对于数字疗法有所耳闻,但对其认识和理解比较浅显。数字疗法真正受到关注还是因为疫情的缘故,投资人开始关注到媒体报道和一些产品的审批信息,并开始进行相应的布局。

虽然2018年以22起投融资事件暂时排在第三,但仅比2022年多3起。考虑到2022年还有接近半年的时间结束,2022年全年超越2018年的投融资水平应该不是什么难事。

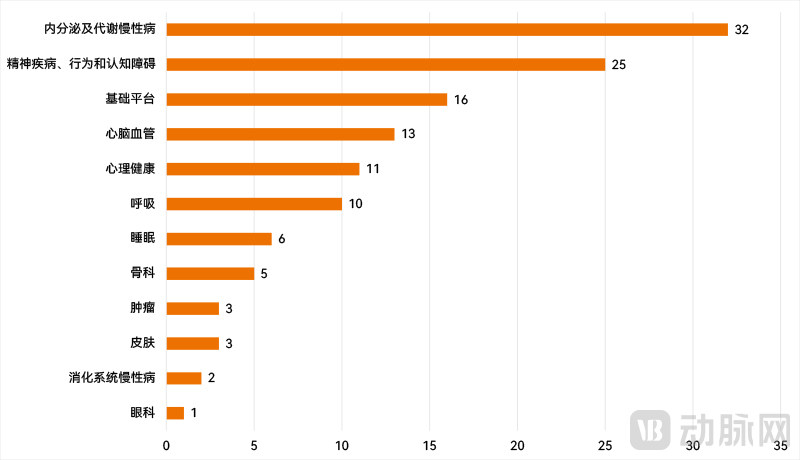

投融资事件主要业务分布

按这些融资企业的主要业务而言,最受关注的前三位分别是内分泌及代谢慢性病、精神疾病、行为和认知障碍,以及数字疗法平台服务。

投融资事件主要业务及时间分布

包括糖尿病、肾病在内的内分泌及代谢慢性病向来是数字疗法的大类。尤其在刚刚经历了“百糖大战”的余热后,2017-2018年间成为该类数字疗法企业融资的高峰期并不奇怪——这期间资本共在这一领域出手16次,占两年49次的三成之多。

2020-2021年则迎来了该领域的又一次投资高峰。不过,这期间该领域的多数投资是前一次投资高峰中佼佼者的中后期轮次。值得一提的是,除了糖尿病,更多的慢性病也被资本所关注,比如慢性肾病数字疗法企业在这期间就完成了早期融资。

排在第二位的精神疾病、行为和认知障碍则是数字疗法的另一大热门赛道。这类疾病的药物治疗效果不佳,或者根本无药可医,行业也希望数字疗法能够提供更好的治疗效果。尤其从2021年开始,该赛道得到了资本的注意。2021年至今仅一年半多点的时间,资本共在该领域出手13次,超过了此前四年融资次数的总数(12次)。

不过,该领域总共25次的融资绝大多数为早期轮次,显示了这一领域仍然有待发展的现状。

数字疗法作为新兴的赛道,在国内还有很多亟待完善的地方,如临床服务、渠道推广等。意识到这一领域的巨大潜力后,不少平台型企业,尤其是互联网医疗企业也开始顺势向数字疗法的平台服务方向切换。2017年至今,数字疗法平台服务类的投融资共有16起,在业务分类中排到第三。

此外,目前专攻心理健康的数字疗法实际上与精神疾病、行为和认知障碍有一定关联,并不排除后期演变为针对精神疾病、行为和认知障碍类疾病,又或者睡眠类的可能性。统计来看,心理健康领域的融资共有11次,数量也颇为可观。

我们在统计中也发现,一些新兴的数字疗法类型在近两年也逐步得到了资本的重视。比如骨科、眼科、皮肤及肿瘤类数字疗法,直到2020年之后才开始获得关注,引入投资。这说明随着技术的逐渐成熟,以及行业对数字疗法的理解逐渐加深,更多疾病正在逐步尝试纳入数字疗法。可以预期,未来或许会有更多类型的数字疗法会逐渐进入我们的视野。

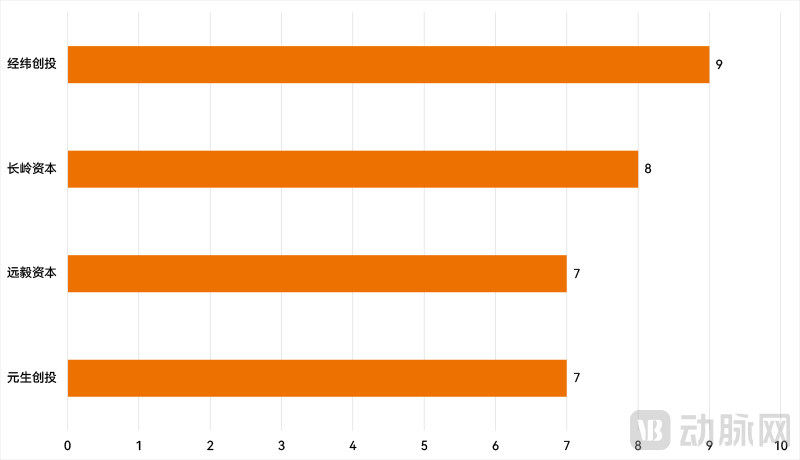

投融资事件活跃资本Top3

从统计来看,共有176家机构在数字疗法企业的融资中出手,平均一家企业可以吸引接近3家机构的青睐,这一领域的火热可见一斑。这其中,经纬创投、长岭资本、元生创投、远毅资本在数字疗法领域投资上表现较为突出。

从投融资的统计来看,慢病管理和精神类的数字疗法显然很受欢迎。但这或许并不足以说明投资人的真实意图——一些知名机构在与动脉网交流时就表示,其投资是从数字医疗的角度予以考虑,而非数字疗法。虽然底层逻辑相通,但的确属于无心之举。因此,我们也与几家在该领域较为活跃的投资人进行了交流。

远毅资本董事总经理宋依然表示明确在数字疗法布局的大方向后,远毅资本基本按照两个逻辑进行投资:

首先,需要对病种进行审慎的选择,包括考虑疾病的整体发病率及可衍生的市场规模、是否有形成共识的临床治疗路径和量化评估方法等。优先选择在疾病治疗的全流程中有明确的痛点,且数字化和智能化技术可以实现明显的效率提升的病种。

其次,她认为还需要明确进入市场的时机。“比如,心脏支架集采强烈的改变了心血管行业的价值格局,那么,心血管领域的数字疗法就迎来了一个较好的发展时期;又或者免疫性皮肤疾病的诊疗模式伴随着大量生物制剂的上市进入到快速发展阶段,那相关疾病疗效评估类的数字疗法也是我们重点关注的对象。”宋依然解释道。

遵循这些投资逻辑,结合国内医疗行业的实际情况,远毅资本将投资逐渐聚拢在两个方向:其一是长病程疾病的疾病管理和数字疗法,帮助医生和患者客观了解疾病的治疗和管理方法,掌握疾病的治疗进程,明确不同阶段的临床价值产出;其二则是针对特定病种的神经和精神心理相关疾病,通过被实证的物理治疗或者行为学的方法改善疾病治疗。

长岭资本在数字疗法的投资与其有异曲同工之妙,但在选择切入点时有细微差异。长岭资本管理合伙人蒋晓冬表示,长岭资本一直在找寻实现健康管理和干预的标准化、可及化的手段,数字疗法因此也进入了视野。

广泛的精神心理领域是长岭资本选择最初切入的方向,比如认知系统疾病等。这些领域的传统疗法的效果并不理想,数字疗法可以实现对这些疾病病程的长期管理和连续干预,从而减慢疾病进展,进而让患者持续获益。

在初期的投资取得一定进展,并汲取了经验后,长岭资本开始扩展数字疗法的投资方向,逐渐从传统药物或疗法不起作用的领域进一步向长期慢病靠拢,如慢性肾病等。但整个逻辑的本质并没有发生改变,仍然是遵循通过疾病管理减慢疾病进展的方式使患者获益。

“如果不加管理,慢性肾病最终会转变成尿毒症,需要长期透析治疗。这对患者及其家庭来说不仅非常痛苦,也造成巨大的经济压力。如果有大量患者都过早进展到这一步的话,对整个医疗系统也会造成巨大的负担。老年痴呆其实也很类似,本质上还是通过数字疗法对慢性疾病的预防和管理减缓疾病发展。”蒋晓冬补充道。

除此以外,也有一些资本遵循垂直专科布局的逻辑——元生创投执行董事刘晓在与动脉网交流时就表示其在数字疗法领域按照垂直专科逻辑布局。其优先投资了脑科学相关的数字疗法企业。这是因为精神和神经类疾病相关的数字疗法产品临床价值既体现在治疗,又涵盖诊断,想象空间大。

从实体的形式上来说,数字疗法是一种软件。在通过了医疗器械审批后,则转换成为了SaMD(医疗器械软件)的一部分。这属于计算机开发的范畴,无论从底层逻辑、技术流程还是技术路径而言,开发软件和开发SaMD的需求其实完全一致。

正因为此,在数字疗法逐渐为人关注以后,也有不少跨行业的企业开始探索通过数字疗法切入到医疗健康领域寻找机会,比如互联网、IT通信等行业。

这并不罕见——数字疗法先驱Happify Health的核心团队实际上就是Windows自带经典游戏“蜘蛛纸牌”的开发团队。国内的游戏行业也已经开始进入数字疗法行业,并拿下了医疗器械审批。

投资人普遍认为,这种趋势对于早期行业来说或许并不是一件坏事,但需要聚焦到医疗的本质,即把重点放到“疗法”,而非“数字”。

刘晓结合亲身经历,坦承有不少企业之前对医疗健康行业的特点不够了解,产品和商业模式都不够成熟。但他同时也表示,随着时间的推移,2022年的整体情况比较2021年已经有了明显的好转。

对于大量数字疗法初创企业,他也从投资人角度给出了自己的建议。

首先,需要做病种选择,是否有足够的市场规模,是否具有足够大的商业化可能性。同时,还需要明确在医疗体系的里的定位及可能的商业模式。“孤立地直接2C是很困难的,那是跟医生、药企还是器械企业合作?公司在整个生态中是什么样一个定位就是很关键的。”他表示。

其次,需要建立一定的门槛。数字疗法需要具有确切的临床价值。这意味着企业应该有相应的临床试验或真实世界研究。此外,它也需要解决足够的临床痛点,才能让医生愿意推广给患者使用。

“有的二类症好像不用做临床也能拿到,但我们非常关注临床证据的存在,会鼓励被投企业做临床。这代表产品有没有门槛儿,是伪科学还是真科学?当然,有无临床数据并不是评判是否有临床价值的唯一标志。有的数字疗法可能没有临床,但其原理是经过大量的真实世界验证的。比如认知行为疗法,其原理已经有很多年的历史,被证明是有效的,我们认可基于此的数字疗法的产品有效性。”

最后,则是商业模式是否可行。刘晓认为,尽管有多种商业模式,但目前数字立疗法最主要的客户还是医生。虽然医生不会为此付费,但借助医生跟患者的天然的信任度可以实现效率最高的推广。同时,在产品研发和临床阶段,数字疗法也需要医生的合作。

“初创企业很难跟大企业一样用很多资金去做市场推广,这个短期内不太现实。在发展壮大以后可以跟患者有一个直接的服务,但早期通过医生服务患者的方式效率可能更高。”刘晓补充道。

宋依然表示数字疗法是医疗专业服务的数字化:“那就需要尊重医疗专业服务的属性和特征。专业服务具有很强的个体化特征。数字疗法作为医疗专业服务的数字化抽象,一定来源于医疗实践。这就要求团队对医疗实践有深刻的理解,对病种的产业结构、学术特色、区域化特征有深入理解,并在服务医生患者的过程中抽象出产品和体系。”

“数字疗法的团队还应该具备服务产业链条的复合能力,包括商业协作和医患运营能力,协同价值链条上的多个相关方服务患者,创造增量价值并将价值进行商业转化。”她补充道。

蒋晓冬认为,一些初创企业对数字疗法的理解存在偏差,更多地把注意力放在了数字化工具上。其产品更像是医生管理患者的工具,无法证明其治疗效果。因此,尽管同样以软件形态展现,但产品与数字疗法的核心有差异。

“数字疗法跟互联网产品的逻辑并不一样,不能扔一个东西出来快速迭代一下就完事。我觉得这不行——这不是一个管理软件,而是一个严肃的治病的疗法,要对疾病和病程产生有效和高效的结果。”

基于此,蒋晓冬认为数字疗法需要证明其有效性的证据:其一是基于传统的临床试验;其二则是基于真实世界研究的结果。前者本质上是一个可控的小范围试验,后者则更进一步,是大量客户在使用和管理过程中生成的。

“无论是临床试验,还是基于真实世界研究都需要有长时间的积累,并非想象中那么容易。我们投资的几个企业都已经有大量真实世界使用的数据,已经在几百家医院或者数万用户中在使用。这些数据又会反哺产品的迭代开发,使之更加完善。”

“数字疗法不是编个故事或者弄个概念,也不是字面上看着和数字医疗或者和互联网医疗没差几个字就感觉是一回事儿。其核心还是在于疗法,你的产品要真的有效才可以。”他总结表示。

除了初创企业在不断涌入数字疗法领域,越来越多的投资人也正紧盯这一领域。但作为一个大的创新领域,数字疗法显然还不够成熟,无论是法规、效果、支付等方面都还有亟待改善的地方。刘晓在交流中就提到,短期内大量资本涌入数字疗法使得市场已经显现出一些泡沫的迹象。

“这个泡沫主要影响的是估值。我个人认为目前一些数字疗法企业的估值显得过高。拿证的确是一个节点,可以支撑企业到一定的估值。但超过这个估值后,投资人就会更关注企业的商业落地能力。缺少这个能力,就算你拿更多的证,5张、10张其实不会有更大的帮助。行业内一些跑得比较快的企业已经到了证明其商业化能力的节点,接下来就是考验团队另外一个层面的能力了。”他补充说道。

他认为,数字疗法仍然处于很早的阶段。尽管行业看上去火热,也有一些商业化的不错尝试,但距离商业化的成功为时尚早,拿证时间较短,收入规模和市场渗透率等指标也有较大改善空间。

因此,刘晓认为数字疗法需要回归医疗本源,明确红线思维,首先通过临床试验或真实世界研究证明临床价值。在此基础上才能谈市场空间,证明商业价值。这两点仍然有待行业加以重视。

宋依然也提出了类似的观点,即目前规模化的商业模式在市场的前期验证和转化过程中:“无论是医院还是药械企业,他们都拥有完善且科学的决策链。决策链的所有相关者都需要去认知、理解和相信数字化医患服务的价值,这一过程是需要时间积累的。”

在监管法规上,目前的监管法规已经满足了当前的需求,未来可以随着行业的发展进一步发展。此外,她也倡议行业不应过度炒作概念,而应该务实地在医疗实践中创造出医患共同认可的价值与产出。

蒋晓冬表示数字疗法目前在支付上仍然存在挑战,但这需要通过证据证明其效果和效率。如果数字疗法能够帮助慢病患者延缓病程,通过卫生经济学证明帮助医保节省的费用,则支付方自然能够接受对其进行支付,甚至在未来纳入带量采购也并非不可能。

“我坚信一点,数字疗法只要有优异的效果和效率,不可能没有好的商业模式。”蒋晓冬补充道。

与此同时,在医保坚持控费的大方向下,医疗效率将愈发得到重视。在这方面具有先天优势的数字疗法有希望迎来巨大的推力,前提是数字疗法真正结合临床痛点,并通过证据证明其在效率和效果上都有明确的优势。

“我认为我们有机会迎来医疗体系价值链条的重塑,直接的推力就是来自于医保的控费政策,比如 ‘DRG/DIP三年行动计划’等一系列政策,必将改变医生的行为习惯。这会极大地加速包括数字疗法在内的数字技术在医疗领域中的落地。”

“我认为,数字疗法企业的最大想象空间在于其业务过程中沉淀的数据。至今为止,医疗行业的数据共享成本极高、实现太难,而数字疗法企业的商业化过程中重要副产品之一就是以患者为中心的实时的和在线的临床数据,其潜在价值不可估量。”

“事实上,我们已经看到很多医生在主动拥抱包括数字疗法在内的数字技术。这个趋势一旦形成就不会回头,且速度会越来越快。”刘晓谨慎而乐观地表达了对行业的预期。