2月14日,春节后港股首个交易日,药明系股票遭遇大跌,截至当日收盘,药明康德跌幅超18%,药明合联跌幅超8%,药明生物跌幅超9%。就在春节前的1月26日,药明康德、药明生物股价也曾突发跳水,截至当日收盘,跌幅分别为10%和18%。药明系的大跌也连带着将港股创新药ETF拖下水,当日收盘跌幅达7.65%。

不仅仅是药明系受到影响,包括康龙化成、泰格医药、凯莱英等CDMO企业在内,他们的股价同样受到牵连。

事件的起因源自一美国议员提交的“生物安全法案”提案,药明康德也于1月27日、2月5日和2月19日三度发布澄清公告。

市场如此敏感,因为在国内CDMO企业的营收中,海外市场特别是美国客户是其营收的重要来源。如药明康德2023前三季度总营收的65.67%来自美国客户。药明生物2023年海外市场营收占总营收约80%,其中有超过一半的项目来自北美地区。包括凯莱英、康龙化成和博腾股份,他们在过去几年间,海外业务的营收占比均达80%以上。

当然,提案只是一个导火索,业绩的走弱、大环境的变迁和行业竞争的加剧,是CDMO行业所面临的问题,只有解决这些问题,才能赢回市场的信任。

疫情的出现,使得CDMO行业站上了风口。如今,进入后疫情时代,产能过剩的危机,大环境的变化,又让CDMO行业站在了命运的十字路口。

以凯莱英为例,据财报显示,2023年1月~9月总营收月63.83亿,同比下降18.29%。小分子CDMO业务营收55.65亿元,同比下降22.01%。尽管凯莱英表示在剔除大订单带来的影响后,小分子CDMO业务处于同比增长25.5%的水准,但作为国内小分子CDMO行业的头部企业,其业绩也从侧面反映出行业走势。

另一家CDMO企业博腾股份发布了其年度业绩预告,预计2023年总营收为35.17亿~38.69亿,同比下降45%~50%。在此之前的三季报中显示,小分子CDMO业务营收29.42亿,同比下降43%。

其余如海普瑞药业在2023H1,CDMO业务同比下滑15.55%,九洲药业在2023年Q3也有同比6.79%的下滑。

作为一个技术密集行业,CDMO需要大量专业技术人才,过去依靠工程师红利,行业迎来快速发展期。疫情的出现,使得行业彻底爆发,产能快速上马,CDMO企业都搭上了这班顺风车。可随着疫情影响的消散,订单的削减,产能过剩的弊端迅速显现,行业迎来了调整期。

一方面是产能过剩,一方面是下游企业开始寻找向上游转型,使得国内CDMO行业生态发生了巨大的变化。

除了凯莱英和博腾这类专业的CDMO企业外,一些之前作为甲方的药企开始涉足CDMO业务。

如复宏汉霖旗下子公司安腾瑞霖、信达生物子公司夏尔巴生物、天广实/贝达药业子公司赋能生物、迈威生物子公司泰康生物、三生国健子公司晟国生物、养生堂子公司佑道生物、桂林三金子公司白帆生物以及创胜集团子公司奕安济世等。

过去,在创新药研发高增长期,很多创新药企业开始扩充产能,可当创新药研发增长放缓时,或是已上市药品没有取得预期的销量,而后续产品管线又不能及时跟上,那这部分闲置产能就成为必须解决的问题。特别是在如今的大环境下,能够带来现金流的业务对企业而言极具吸引力。因此,把多余的产能搭建成CDMO平台,成了众多药企的一个合理选择。

另一方面,行业竞争的加剧,也使得CDMO企业在IPO方面遇阻。如北交所在2024年1月就有两家CDMO企业接连撤回申请。翻阅问询记录,可以清楚看到监管方对于生产经营稳定性方面的看重。

在这样的大环境下,国内CDMO行业会不可避免地内卷,而在这样的乱局中,受影响的不只是国内CDMO企业,一些外资CDMO也感到寒意刺骨。

不仅仅是国内,国外的CDMO企业也开始出现分化的迹象。

近期,全球CDMO巨头龙沙(Lonza)决定关闭其位于中国广州开发区新知识城的生物技术工厂。这是龙沙在中国的第3个工厂,也是龙沙集团全球第9个生物技术工厂,总投资超1亿美元。而就在不久之前,龙沙刚刚宣布关闭其位于美国加州的哺乳动物临床生产工厂,裁员218人。

之所以接连关闭两家工厂,龙沙的理由非常直接,就是因为没有订单。尽管这两家工厂的关闭使得龙沙有1.83亿瑞士法郎的资产减值损失,以及增加5000万瑞士法郎的重组相关成本,但也不能阻止龙沙闭厂的动作。

作为全球医药CDMO龙头企业,龙沙此次关闭广州新知识城工厂的决定反映出了很多问题,不止是龙沙这样的行业巨头,其余外资CDMO业也面临着业绩衰退。

成立于2012年的CDMO企业New Vision Pharmaceuticals在2024年2月关闭了位于美国佛罗里达州的无菌吹灌密封生产设施。这家在2018年被摩根士丹利战略价值投资公司收购的CDMO企业,在两年前还在收购竞争对手资产进行业务扩张。仅仅2年后,便迎来转折。

不仅仅New Vision,自2023年开始,多家CDMO企业都遭遇了业务危机。

Emergent BioSolutions于2023年8月宣布减少对其CDMO服务业务的投资,并不再强调其增长,同时裁员超400人。Emergent BioSolutions曾被Fierce Biotech评选为抗击新冠病毒十大CDMO企业中的头名。然而,随着被爆出的质量标准问题,其CDMO业务开始受到重创。

赛默飞世尔也没逃过这波业务下滑,2023年的2月,圣迭戈的三个生产基地裁员230人,包括从事制造业的工程师和科学家;4月,关闭位于新泽西州普林斯顿的一家工厂,裁员113人;5月,圣迭戈的三个工厂进行了第二轮218人的裁员;8月,计划在佛罗里达州阿拉瓜的工厂裁员205人;11月,宣布关闭位于阿拉巴马州奥本市的工厂,并裁员97人。

作为行业先行者,包括龙沙、赛默飞世尔以及勃林格殷格翰,他们拥有丰富的开发、生产、法规注册和供应的经验以及技术能力,在进入国内市场的同时也将管理理念、技术标准和人才培养方式带入,为国内CDMO行业的发展作出贡献。

一方面,“教会徒弟饿死师傅”,随着国内CDMO企业的发展,他们面临更多的竞争。另一方面,随着国际大环境的变迁,包括国内CDMO企业和这些跨国CDMO,他们一起面临来自韩国、印度企业的强势崛起。

一直以内卷著称的国内企业,竟然被韩国、印度的CDMO企业所卷。

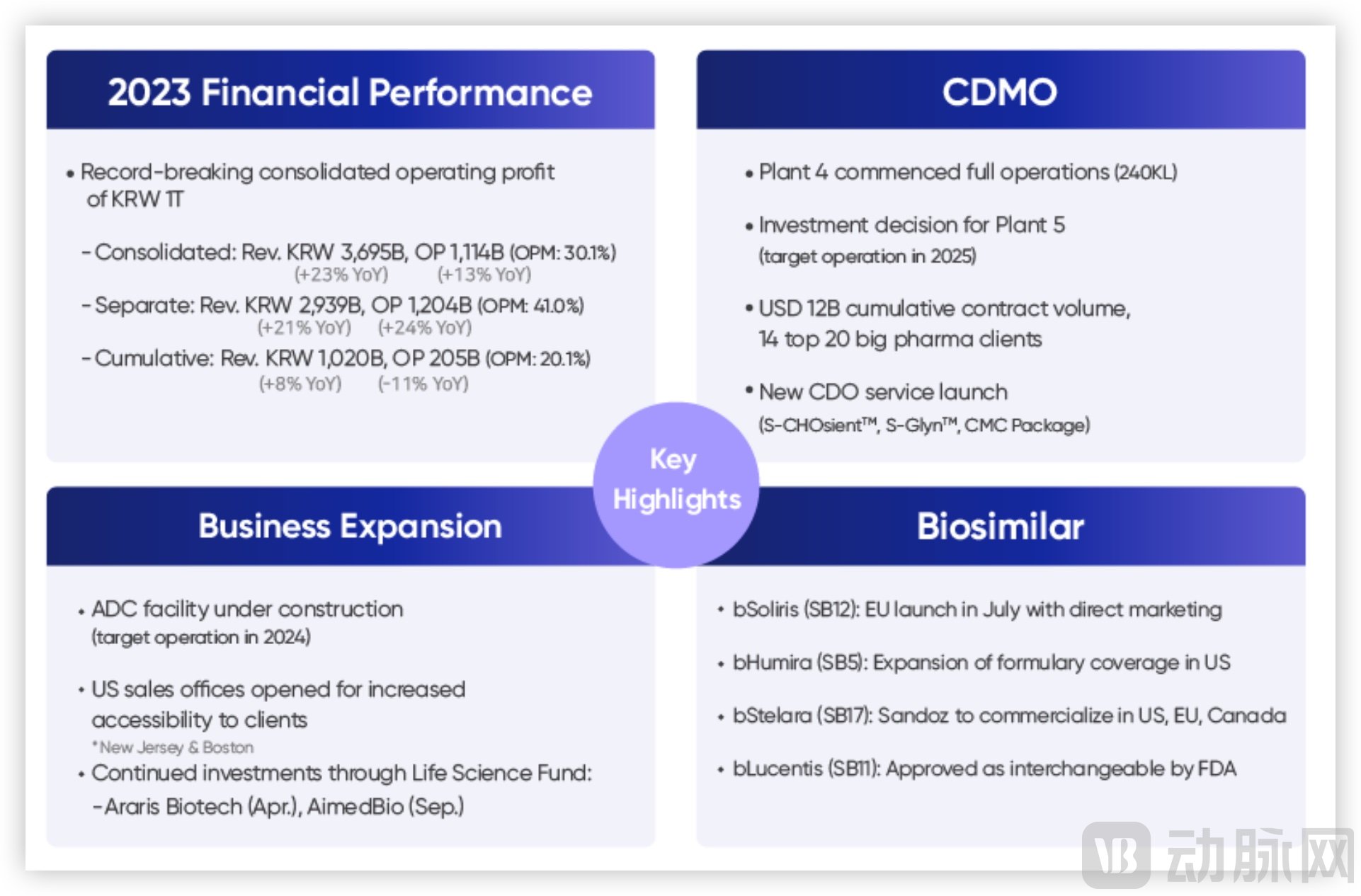

根据韩国三星生物2023年年报数据,其总营收达3.69万亿韩元(约27.6亿美元),利润达1.1万亿韩元(约8亿美元),在创下自身历史新高的同时也成为韩国历史上首家年利润超过1万亿韩元的生物科技公司。

2023年4月,韩国生物技术产业组织与美国生物技术创新组织签署了一项协议,内容主要涉及加强双方生物经济领域的合作,这是双方签署的首份此类协议。根据协议,双方将共同确保稳定供应链管理,其中包括分享双方政策变化的信息;同时,双方还将加强在研发、药物生产和市场趋势方面的信息共享。

之后,大量美国的订单纷至沓来,6月,三星生物与辉瑞达成的4.11亿美元的长期合作,7月,辉瑞再下8.97亿美元订单;同时,与罗氏的CDMO订单继续加码,总金额达2.13亿美元,并且双方约定将合同期从2024年年底延长至2027年底;此后,三星生物又与一家美国生物制药公司达成了一份价值11.2亿美元的CDMO意向合作。

大客户的绑定是三星生物业绩爆发的主要原因。在2016年~2019年,三星生物的客户还是以中小Biotech为主,自2020年开始慢慢出现MNC的身影。到了2023年,三星生物在财报中披露,全球前20大药企中有14家是其客户,为其提供了超过12亿美元的营收占比。

得益于2023年下半年投产的第4工厂,以及第1~3工厂产能的彻底释放,三星生物接下了这泼天的富贵。据三星生物的消息,其第4工厂尚处于产能爬坡阶段,预计将在2025年贡献大约30%的收入。目前,四个工厂的总产能达60.4万升,领先龙沙及勃林格殷格翰。而计划产能18万升的第5工厂已经开始建设,预计将于2025年4月开始投产,比计划提前5个月。

不只是三星生物,包括SK pharmteco、Lotte Biologics等韩国CDMO企业也在迅速扩张产能。

另一方面,来自印度的竞争对手,在小分子CDMO领域,也对国内CDMO企业形成了不小的压力。

印度四家主要的CDMO企业,Syngene、Aragen Life Sciences、Piramal Pharma Solutions和Sai Life Sciences在2023年业绩都得到明显增长。

Sai Life表示近年来销售额增长了25%~30%,并且自2019年以来,产能几乎翻了一番,预计在2024年还将再增加25%,以满足需求。不只是Sai Life,其他几家公司也表示最近季度的利润得到大幅增长,如Aragen也表示,收入增长的部分原因在于与新客户签订的新合同,甚至有数家客户为全球排名前10的药企。

除了将订单转移至国外,这些药企也希望印度成为中国之外的第二个制造基地,并希望他们能建设出自己的供应链体系。以Piramal Pharma为例,该公司目前约有15%的原料药来自中国,目前也因为客户的要求,正在重建自身的供应链体系。

近20年来,由于CDMO行业低成本和高效率的优势,使得中国CDMO企业一直是相关业务的优先选择。随着疫情的暴发,这种供需关系达到了顶峰。然而,随着疫情影响的消退以及国际大环境的变迁,使得许多国外药企开始寻找供应链上的替代者,以应对潜在的危机。

在这样的大背景下,印度CDMO企业得以承接外流的订单,迎来快速发展。

总部位于印度的咨询公司Mordor Intelligence估计,2023年印度CDMO行业的收入为156亿美元,而中国CDMO行业收入为271亿美元。未来五年,印度CDMO行业的增速在11%以上,而中国约为9.6%。

在经历了近10年的高速发展后,中国CDMO行业迎来了韩、印的挑战。

面对诸多不利因素,国内CDMO企业该如何去做呢?或许我们能从竞争对手的做法中借鉴一二。

以三星生物为例,为了维持自己的业绩,开始积极布局未来。其CEO表示,除了继续扩充产能以迎接更多的订单外,主要任务是在2024年完成ADC生产设施的cGMP认证,以及针对生物类似药建设相关生产设施。

三星生物将ADC和生物类似药作为2024年发展的重要目标,图源企业官网

另一家老牌CDMO厂商Charles River也在2月14日公布了2023Q4和2023全年财报,尽管Q4营收同比下滑了7.9%,但环比保持了9.2%的增长,并且2023年全年营收同比增长了3.9%。其中的关键在于CGT(细胞与基因治疗)领域带来的增量,使得CDMO业务保持了增长态势。

也就是说,这些尚处于增长阶段的CDMO企业,除了产能外,都在从能力建设方面着手,以吸引更多细分领域的订单。

近两年,ADC创新药研发热情高涨,据弗若斯特沙利文的数据,2022年以来涉及ADC的交易超过100项,2024年以来,ADC药物涉及交易金额已超60亿美元。下游的火热自然也给上游增添了活力,据弗若斯特沙利文预计,到2030年,全球ADC CDMO市场规模有望达到110亿美元,较2022年增长超过600%。

在这样的大环境下,越来越多的国内CDMO企业开始布局ADC赛道。包括药明合联、博腾股份和凯莱英这些传统CDMO企业,以及由ADC药物研发转型而来的东曜药业、迈百瑞以及夏尔巴生物,加上国内较早布局ADC领域的皓元医药等,都已成为国内CDMO行业ADC赛道的重要参与者。

以博腾股份为例,其位于上海的ADC药物研发中心在2023年9月投入使用后,又投资10.85亿在重庆扩建ADC商业化平台,包括新建2条抗体原液生产线、2条ADC偶联生产线、1条ADC偶联制剂灌装线和1条全自动包装线,实现年产ADC偶联原液46080kg,ADC偶联制剂成品220万瓶。

药明合联位于无锡的新商业化生物偶联原液产线和制剂产线已于2023年下半年投产,预计到2025年底至2026年初,整体产能将扩充至2019年的6倍左右。作为国内首个IPO的ADC CDMO,药明合联通过从产品开发周期早期阶段提供服务与现有客户共同成长,随着早期阶段客户逐渐向后期和商业化阶段推进,药明合联的未来还将迎来更多的营收增量。

可以看到,无论是药明合联或是博腾股份,都在向着一站式、全流程的CDMO服务发展,以适应ADC药物生产流程的需求,以便更深度地绑定客户。ADC CDMO的竞争,才刚刚开始。

此外,对于新兴的CGT赛道,CDMO企业也开始了布局。

同ADC一样,CGT的工艺流程更加复杂,但如果具备相关一站式能力,对于客户而言也更具吸引力。

因此,包括药明康德、康龙化成和博腾股份等上市公司已经布局其中,并且相关业务都收获了不同程度的增长。同时,包括百因诺生物、碧博生物、云舟生物、君厚生物、澳斯康生物、派真生物以及宜明细胞等CDMO企业也参与其中。此外,还有部分CGT企业转型后成为CGT CDMO,如金斯瑞蓬勃生物、普瑞金生物以及五加和基因等。

和元生物作为科创板首家CGT CDMO,累计服务了超150个相关项目,并于2023年达成15条GMP载体生产线、20条GMP细胞生产线的CDMO平台。博腾生物位于苏州基因与细胞治疗CDMO产业化基地完成建设,该基地将产能扩大至10条病毒载体生产线和12条细胞治疗生产线的能力。

2月20日,药明康德旗下药明生基宣布,FDA批准其费城基地进行AMTAGVI的分析测试和生产。药明生基费城基地也因此成为美国首个获得FDA批准,用于支持实体瘤个体化T细胞疗法商业化生产的CTDMO。AMTAGVI作为首款获得FDA批准用于实体瘤治疗的一次性、个体化T细胞疗法产品,在生产工艺层面有着诸多要求。药明康德的此次获批,也再次证实了自身能力。

未来,随着CGT由血液瘤拓展到实体瘤、由罕见病拓展至常见病,TIL、TCR-T、CAR-NK等免疫细胞疗法层出不穷,CGT CDMO的业务还会继续增长。此外,同样生产工艺复杂、生产成本较难控制的多肽药物,也是CDMO行业未来新的增量。

随着入局者数量的增多,CDMO行业不可避免地迎来洗牌。

2月5日,诺和诺德宣布以165亿美元(约1190亿人民币)的价格收购CDMO巨头Catalent。不仅仅是诺和诺德,过去一段时间内,包括第一三共和艾伯维这样的MNC也在扩建自己的产能,试图将生产抓在自己手中,而非寄托于CDMO。

CDMO“卖水人”的角色光环,正在逐渐褪去。

对于CDMO企业而言,客户的压价、行业竞争对手的增多,新领域增量流向头部企业,都是实打实存在的困难。面对国内市场的激烈,一些企业开始瞄向海外市场,可海外的竞争同样激烈。

“与其说是产能过剩,不如说是有效产能过低,也就是能得到海外客户认可的产能。”一位从业者向动脉网表示。海外客户更加看重CDMO企业的国际化能力以及过去成功服务的案例。

CDMO企业要想真正走上快速发展的道路依靠的并非是纸面上的产能和技术,而是长期积累下来的资质与客户信任度,以及自身组织结构在项目合作中所沉淀的经验。即使是国内的行业龙头药明系,目前也就20年的历史,对于很多新兴CDMO企业来说,这方面更是非常欠缺。

在业务拓展的过程中,如何有效地管理跨地域和跨时区的团队,以确保资源的最优配置和生产效率的最大化,是新兴CDMO企业所面临的挑战。只有解决好这些问题,在扩大规模和产能的同时,把控质量,优化成本,并确保按时交付,才能在激烈的市场竞争中留存下来。

目前CDMO行业的状态更像是过去10年高速发展后,进入了调整期,在这个阶段必然会发生一些改变甚至是结构性变化。大环境的变迁对于企业而言只能去适应,但自身的技术与质量把控、经得起验证的项目、以及丰富的成功经验,才是CDMO企业在这轮调整中不被淘汰的关键。

参考资料:

2024 VC forecast:Clinical-stage CDMOs likely to have uptick in demand but specialization critical

Reuters:Indian drug manufacturers benefit from Big Pharma interest beyond China