继2019年获FDA“突破性医疗器械”认定、2021年获得欧盟CE批准后,波士顿科学旗下Farapulse(法拉普尔赛)的两款心脏脉冲电场消融产品在2024年7月通过国家药监局注册申请批准。

此次获批的产品是一次性使用心脏脉冲电场消融导管和心脏脉冲电场消融系统。两款产品配合使用,用于患者药物难治性、复发性、症状性的阵发性房颤治疗。

房颤是一种影响全球5000万人的心律失常。目前临床中治疗快速心律市场的消融手术方式主要包括射频消融和冷冻消融,但前述术式的消融能量不具备组织选择性,易造成血栓、食管和膈神经损伤等潜在并发症。

相较于前两者技术,脉冲电场消融被视为一种革命性的新型消融技术,具备组织选择性、非热性和瞬时性的特点,能够在消融目标心肌组织的同时避免对周围组织造成损伤,具备更安全、快速、并发症更少的优势,能有效解决现有术式的痛点,临床应用潜力较大。

与消融技术同步升级的还有消融器械公司之间的博弈。截至目前,强生、波士顿科学、雅培、美敦力在心脏脉冲电场消融领域占据全球领先位置。此外,中国力量也在同步发展,有与海外巨头并驾齐驱之势。

动脉网梳理了四家公司脉冲电场消融技术建立的过程;同时我们也试图通过分析四家公司在中国的商业进展来展望国内脉冲电场消融设备和技术市场的未来走向。

1998年,强生4亿美元收购子公司Biosense Webster推出世界上首台心脏电生理射频导管消融产品,开辟了电生理领域的全新分支——消融。

在过去二十多年里,射频和冷冻两种能量成为消融领域的主流,被称为房颤消融领域的“冰与火之歌”。PFA一经出现,成为了“未来十年心脏消融技术的主导”。完整的PFA产品包括了能量装置(发生器/设备)、消融导管和标测平台。

波士顿科学是PFA的鼻祖,旗下Farapulse是最早获得CE认证的PFA拥有者。波士顿科学在2021年6月完成了与波科自有电生理产品线高度互补的Farapulse的收购。彼时,Farapulse的PFA产品在同年1月获得了批准上市,成为全球首款上市的PFA产品。这让波士顿科学在面对强生、美敦力等强劲对手时占得先机。

Farapulse由Steven Mickelsen博士在2012年创办。Steven Mickelsen在新墨西哥大学医学院读书时接触到了PFA技术,并不断学习、研究这项技术的发展。2012年,时任爱荷华州大学助教的他,向美国专利局提交发明专利申请,并创办了Farapulse。

传统导管消融技术的弊端,让市场对变革性技术翘首以盼。拥有这项创新技术的Farapulse成为资本宠儿,完成了多轮融资,直到被波士顿科学全资收购。目前,创始人Steven博士已退出管理层,创办了Field Medical,正在开发第二代PFA导管消融技术,并已完成1400万美元的种子轮融资。

Farapulse PFA产品包括Farawave导管、Farastar发生器和Faradrive可调控型导管鞘,其中导管设计有平面花瓣状和立体网篮状两种状态,可满足临床上不同的消融需求。

Farapulse PFA产品(图片来自官网)

Farapulse导管设计用于使用带有可变远端形状(篮形和花形)的导丝导管处理一系列PV解剖结构,这种可灵活变动的形态和直径特性,实现了对不同肺静脉形态的稳定贴合,使得该设备能够适应每位患者的解剖结构。同时,这种创新导管形态,也进一步实现医生操作效率和手术效率的双重提升,缩短术者的学习曲线,提高房颤治疗的可及性。

目前,Farapulse PFA产品适应症为耐药、复发性、症状性、阵发性心房颤动。为了扩大适应症,波士顿科学已经开启AVANT GUARD临床试验招募,开展研究PFA疗法作为持续性心房颤动一线治疗方案安全性和有效性的试验。这一试验将评估Farapulse PFA作为持续性房颤一线治疗,与抗心律失常药物治疗相比的安全性和有效性。

此外,波士顿科学计划于2025年批准Farapoint导管,于2024年底推出新的Farawave Nav导管和集成Rhythmia标测系统的Faraview软件。

略显可惜的是,Farapulse的PFA产品在2019年获得FDA“突破性医疗器械”认定,直到2024年1月才顺利拿到FDA的批准。而在这期间,美敦力后来居上,在2023年12月获FDA批准,成为了全球第一款FDA批准的PFA产品,用于治疗阵发性和持续性心房颤动。

美敦力手握三款脉冲消融导管,有粮不慌

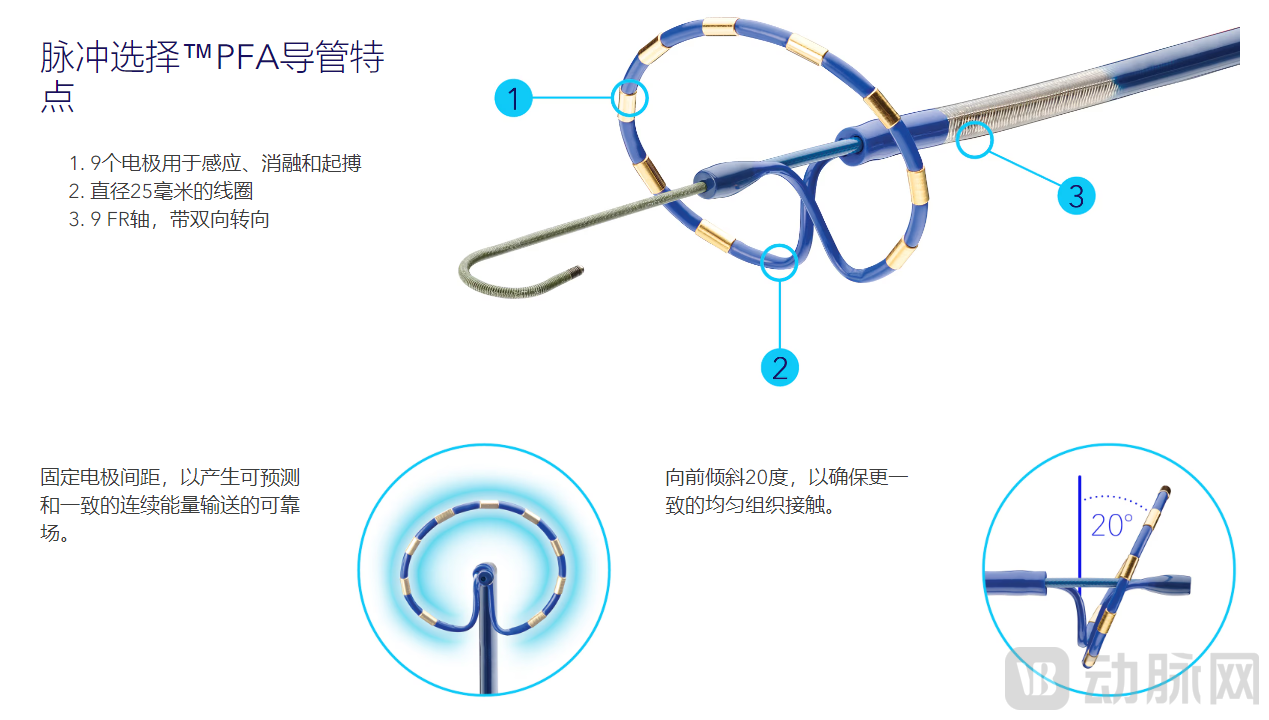

美敦力的PFA产品包括了自主开发的PulSelect和收购Affera而来的Sphere-9心脏消融导管。

美敦力的PulSelect通过圆形多电极阵列导管提供双极、双相脉冲电场,已经获得FDA和CE批准。但其环形设计在肺静脉贴合性、环形尺寸单一(25毫米)、大尺寸鞘管(10Fr)等方面略有不足,也使得美敦力在与波科、强生的竞争中处于被动。

美敦力的PFA产品(图片来自官网)

Sphere-9心脏消融导管则弥补了前述产品的不足。2022年8月,美敦力以近10亿美元收购Affera,将后者的电生理治疗方案纳入囊中。

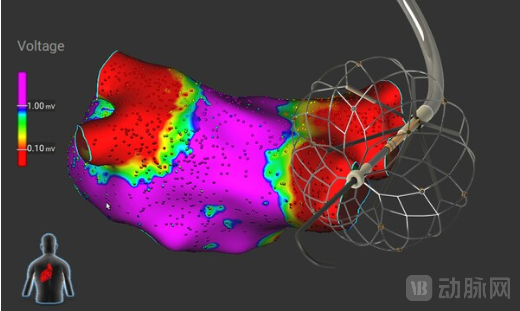

Affera成立于2015年,主要设计和制造心脏测绘和导航系统,以及基于导管的心脏消融技术,包括差异化的局灶性脉冲电场消融解决方案,用于治疗心律失常,旗下完整电生理治疗解决方案包括了Sphere-9心脏消融导管、一个能量发生器、Prism-1三维标测系统。2023年3月,Affera的Sphere-9心脏消融导管和Prism-1三维标测系统获得了CE认证。

美敦力的PFA产品(图片来自官网)

Sphere-9心脏消融导管为方案核心,是一根7.5Fr双向可调弯导管,带有可膨胀导电晶格极电极。导管以折叠的形式插入鞘内,但一旦进入心脏,晶格就会膨胀成直径9毫米的球形结构。9个直径为0.7毫米的微型电极/温度传感器,均匀分布在晶格表面。Prism-1通过在尖端使用多个位置传感器,允许6个自由度的位置定位,用于跟踪和构建腔室的三维地图。

Sphere-9结合了标测、导航和治疗功能,是目前唯一能够输送射频和电脉冲能力用于消融的导管,允许医生在消融过程中根据患者需求制定治疗方案。

除此之外,美敦力还有一款被认为可以真正实现一次性完全消融的PFA导管Sphere360。Sphere360是一款新型7F线上多段格状球形导管,导管远端拥有一个34个晶格球形电极,能够均匀高效地输送电脉冲能力,能够根据患者生理结构调整电极形状,从而完美贴合各种不同肺静脉解剖结构,与Affera标测和消融系统能完美集成,实现低至零荧光透视。美敦力在2024欧洲心律协会上公布一项关于该导管的临床研究结果,显示其安全性和有效性均为阳性。

美敦力的PFA产品(图片来自官网)

强生PFA产品在日本上市,正式上桌

开创心脏消融分支的强生,终于在2024年拿到PFA入场券。其VARIPULSE相继在1月、2月获得日本监管部门和CE批准,用于治疗症状性难治性复发性阵发性心房颤动。

强生PFA产品VARIPULSE包括VARIPULSE导管、trupulse发生器和CARTO 3D心脏标测系统。

产品VARIPULSE消融导管是在强生之前的标测导管Lasso导管基础上开发出来的,是Lasso导管技术的延续。该消融导管在环形头端上带有10个电极,且环形头端尺寸可调(从25到35mm)。同时导管可以双向调弯,一侧调弯180°,另一侧调弯90°,因此可以适用于四个肺静脉,包括右下肺静脉。

TruPulse发生器是一种用于心脏消融治疗的设备,在治疗心脏心律失常的过程中提供可靠的电能传输和控制,以实现准确的消融效果。这款发生器通常与其他消融设备和导管一起使用,用于在心脏内部产生脉冲场,以对心脏组织进行精确的消融治疗。它具有高度精准的能量控制和调节功能,可根据医生的需要进行定制化治疗,从而提高治疗效果和安全性。

强生高管评价,VARIPULSE因其与CARTO 3D心脏标测系统实现集成而与众不同。VARIPULSE具有实时可视化和反馈机制,可实现直观和可重复工作流程。CARTO 是未来强生在PFA领域的最大竞争优势。

强生旗下专注电生理业务的Biosense Webster于3月已向FDA提交VARIPULSE上市申请。

雅培PFA已进入CE临床入组,紧随其后

相较于前述三者,雅培在PFA上的速度较慢。2024年3月,雅培才启动旗下PFA产品Volt的IDE临床研究。雅培将Volt视为第二代PFA产品,相较于其他产品,只需一次消融就能实现肺静脉隔离。

Volt PFA和第一代最大不同在于其消融导管远端是一个球囊,非各种异型形状(如环形、花型等),并在球囊上贴合8个消融带状电极。Volt PFA的球囊和电极方式可以与肺静脉前庭紧密贴合,从而实现更准确的消融。

雅培还在Volt PFA导管上设计了独特的定位、操作和转向。从而为医生提供了更清晰的指示,进一步改善与目标心脏组织的接触。其球囊功能可以有效地将能量转移到组织,从而改善导管产生损伤的方式,并阻止心脏不稳定的信号。

Volt PFA能与雅培的三维标测EnSite X EP配合使用。EnSite X EP清晰的可视化可引导医生精确识别心脏中需要消融的区域,从而使 Volt PFA导管能够更准确地定位以治疗组织。这种程度的特异性的好处是工作流程更高效,并减少患者和医生吃线。

影响PFA导管消融效果的因素有很多,如电压、频率、脉宽、间隔等。其中,导管形状也是优化脉冲能量的一个重要因素。从前述产品来看,目前主流PFA导管包括了圆环形导管、花瓣/网篮类异性导管、球囊形导管和线性导管。

海外巨头竞相布局,中国力量崛起

根据弗若斯特沙利文预测,中国心脏电生理器械市场规模将在2032年达到419.73亿元,2025年到2032年的复合增长率可能达到15.06%

庞大的中国市场空间和发展潜力,吸引着巨头们的目光。波士顿科学PFA产品在中国市场成功上市,标志着其在巨头竞争中获得先发优势。此前,波士顿科学已借力“创新通道”“先行先试”“港澳药械通”等政策东风,将PFA系统在海南乐城和大湾区投入临床使用。

但这并不意味着其可高枕无忧,美敦力、强生的PFA产品也已进入NMPA创新医疗器械特别审查程序,获得批准是指日可待。

此外,这些电生理巨头也面临着中国本土创新力量的压力。锦江电子、德诺电生理的PFA产品已获批上市。北芯医疗的PFA产品也已进入NMPA审查程序,还有玄宇医疗、艾科脉医疗、鑫律通、洲瓴医疗、远山医疗等。其中惠泰医疗、微电生理、迈微医疗等多家的PFA产品已进入临床各个阶段。

可以预见,中国的PFA市场将在未来迎来一场激烈的市场竞争。而在各方势力制衡下,最大的受益者还是患者。