动脉网(微信号:vcbeat)获悉,2月17日,中国头部肿瘤医疗集团海吉亚医疗控股有限公司(简称“海吉亚医疗”)正式申请香港主板IPO,其联席保荐人为摩根士丹利及海通国际。

资料显示,海吉亚医疗是一家中美合资专业化的医疗投资集团,以肿瘤科为核心,专注于连锁肿瘤治疗及脑科医疗机构的投资、建设及运营管理。朱义文为该集团董事长,总裁为季海荣。

自2009年成立以来,通过内生性增长、一系列战略收购及与医院合作伙伴合作,海吉亚医疗通过直接股权所有权或管理权,经营或管理十家以肿瘤科为核心的医院网络,遍布中国六个省的七个城市。此外,公司还向中国九个省的14家医院合作伙伴(包括公司的托管医院)就其放疗中心提供服务。

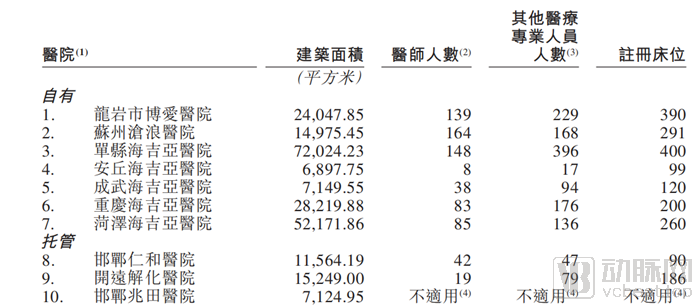

海吉亚医疗的肿瘤科为核心的医院网络

根据弗若斯特沙利文的资料,按截至2018年旗下医院数及放疗相关服务产生的收入计,海吉亚医疗是中国最大的肿瘤医疗集团。此外,按截至2018年安装于旗下医院及放疗中心的放疗设备数目计,海吉亚医疗在中国所有肿瘤医疗集团中排行第一。

成立11年,即将IPO,在高壁垒的民营肿瘤医院市场,为何海吉亚医疗能够脱颖而出?

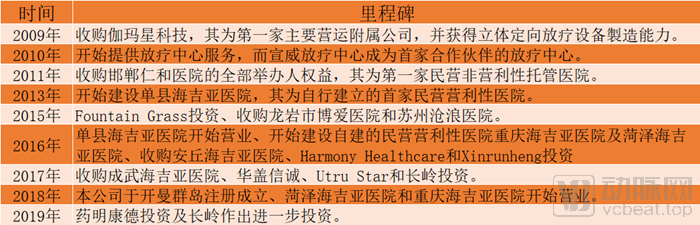

发展历程

海吉亚医疗的历史可追溯至2009年,创办人朱义文收购了伽玛星科技,该公司是立体定向放疗设备的制造商和知识产权拥有人。

收购伽玛星

资料显示,成立于2007年的伽玛星科技,主要从事肿瘤医疗设备技术领域内的技术开发、技术服务、技术咨询,转让研发成果等。

作为伽玛星医疗的主营产品——陀螺刀,全称“陀螺式旋转钴60放射外科治疗系统”,它采用了类似航天陀螺仪的旋转原理,将钴60放射源安装在两个垂直方向同步旋转的陀螺结构上,因此又称为“陀螺刀”。

创立之初,伽马星科技就获得了由IDG资本、联讯创投、启明创投与上海天使投资的873万美元A轮融资。2016年10月,公司完成博裕资本、华盖资本等的B轮融资;2017年,C轮融资完成,投资方为中银粤财、华盖资本等。

自2010年起,海吉亚医疗开始与医院合作伙伴合作提供放疗中心服务,包括:(i)提供放疗中心咨询服务;(ii)授权使用专利立体定向放疗设备及若干其他放疗设备(如适用),以在放疗中心使用;及(iii)就所提供的放疗设备提供相关维护和技术支持服务。

有关合作提升了海吉亚医疗的服务能力,使海吉亚医疗对当地市场有深入了解,从而使海吉亚医疗能够进一步扩大医疗服务网络。

搭建医院网络

接下来比较关键的布局是,海吉亚医疗通过自行创办新医院及收购现有医院建立医院网络。

自2012年开始,已成功创办、建设及营运三家新医院,于2019年创办两家新医院,尚未动工建设。医院分别为:单县海吉亚医院、重庆海吉亚医院、菏泽海吉亚医院、聊城海吉亚医院和德州海吉亚医院。

同时,海吉亚医疗亦通过战略收购拓展医院业务,目前已收购四家民营营利性医院,包括龙岩市博爱医院、苏州沧浪医院、安丘海吉亚医院和成武海吉亚医院。

因此,最后可将海吉亚医疗起家历程概括为:通过收购专利技术、托管医院放疗中心,最后通过自建和收购的形式,完成全国的医院网络布局。

海吉亚医疗发展里程碑事件

中国肿瘤医疗服务市场

中国是一个庞大且快速增长的肿瘤医疗服务市场。根据弗若斯特沙利文的数据,中国癌症病发宗数由2014年的约38万人升至2018年的约438万人,预期2024年将进一步增加至约500万人。三线及其他城市佔中国癌症病发宗数最大比例。

肿瘤科是医学的一个分支,其应对癌症的筛查、诊断及治疗。目前,癌症筛查及诊断方法主要包括影像检查、肿瘤标记检测、内窥镜检查、病理检测及基因检测,而肿瘤的治疗选择主要包括手术、放疗、介入性放疗、化疗、靶向疗法及免疫疗法。

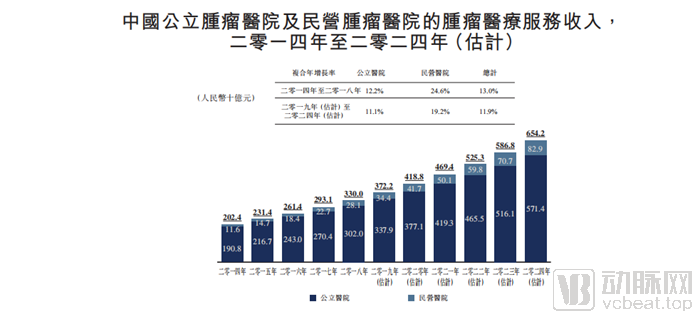

随著对肿瘤医疗服务的需求不断提高,中国肿瘤医疗服务市场总收入由2014年的2040亿元增至2018年的3323亿元,年复合增长率为13.0%,预期2019年至2024年将按11.9%的年复合增长率进一步增长,2024年达6583亿元。

中国肿瘤医疗服务市场具有早期筛查率低、放疗渗透率低特点,这表明有巨大的发展潜力及明显未被满足的市场需求。

民营肿瘤医院增速快

从服务机构上来看,肿瘤医疗机构包括医院及其他医疗机构,例如能够治疗儿科及妇科肿瘤的妇幼保健院,其中医院贡献绝大部分肿瘤医疗服务收入。提供肿瘤医疗服务的医院,或肿瘤医院,主要可分类为:(i)设有肿瘤科的公立及民营综合医院;及(ii)公立及民营肿瘤专科医院。

中国肿瘤医院产生的肿瘤医疗服务总收入由2014年的2024亿元增至2018年的3300亿元,年复合增长率为13.0%,预期2019年至2024年将按11.9%的年复合增长率进一步增长,2024年达6542亿元,显示较中国整体医院市场快的增长。

公立和民营肿瘤医院医疗服务市场

具体而言,中国民营肿瘤医院肿瘤医疗服务产生的收入增速高于公立肿瘤医院,有关收入由2014年的116亿元增至2018的281亿元,年复合增长率为24.6%,预期2019年至2024年将按19.2%的年复合增长率进一步增长,2024年达829亿元。

放疗治疗服务市场空间大

从治疗方式来看,放疗是最常见的肿瘤治疗方案之一。然而,中国的放疗渗透率大幅低于发达国家。2015年,中国仅有23%的肿瘤患者接受放疗,而美国则为60%。此外,2018年,中国每百万人口的放疗设备数目仅为2.5,而美国为14.2、瑞士为11.0、澳洲为9.1及日本为8.7。

放疗利用高能量杀死恶性癌细胞或其他良性肿瘤细胞。自1895年发现X射线以来,放疗在全球快速发展,现时认为其适用于多种癌症,包括实体瘤及白血病。约70%的肿瘤患者在疾病发展的不同阶段需要放疗,其中放疗可单独进行或与手术或化疗结合使用。

尤其是,放疗被认为是鼻咽癌及淋巴瘤等多种局部肿瘤的基础治疗选择。放疗亦广泛用作手术或化疗前后的辅助及新辅助治疗,且已证实在肿瘤的局部控制方面十分有效,实现更高的五年存活率。

此外,在不太可能达到治愈目标的情况下,放疗可提供保守治疗及舒缓癌症症状。除恶性肿瘤外,放疗可用于治疗良性肿瘤以及部分脑血管、神经系统及精神疾病。

放疗设备包括外照射放疗设备及内照射放疗设备。中国使用的主要外照射放疗设备包括CyberKnife及TomoTherapy等传统及先进直线加速器、伽玛刀等钴60立体定向放疗设备,以及质子和重离子放疗设备。中国使用的主要内照射放疗设备包括伽玛射线近距离放疗后装机及中子近距离放疗后装机。

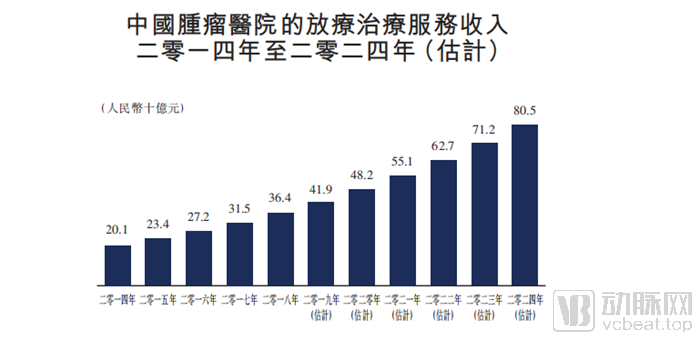

放疗治疗服务市场呈更快增长

与整体肿瘤医疗服务市场相比,按肿瘤医院所得收入计,放疗治疗服务市场呈更快增长。肿瘤医院放疗治疗服务产生的收入由2014年的201亿元增至2018年的364亿元,年复合增长率为15.9%,预期由2019年的419亿元进一步增至2024年的805亿元,年复合增长率为14.0%。

按地域市场计,三线及其他城市占中国肿瘤医院市场最大比例。三线及其他城市肿瘤医院产生的收入由2014年的1136亿元增至2018的1881亿元,年复合增长率为13.4%,预期由2019年的2128亿元进一步增至2024年的3831亿元,年复合增长率为12.5%。

收入及扩张战略

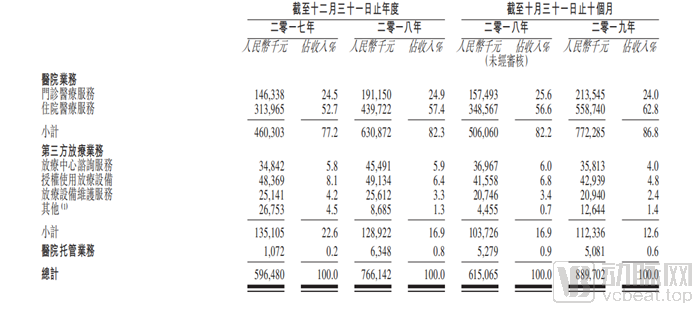

具体来看,海吉亚医疗的营收情况,其收入主要来自三方面:

海吉亚医疗的收入来源类型

第一,医院业务,民营营利性医院及提供一系列肿瘤医疗服务及其他医疗服务;

第二,第三方放疗业务,为民营放疗中心提供放疗中心咨询服务、授权使用专利立体定向放疗设备,及提供专利立体定向放疗设备的相关维护和技术支持服务;

第三,医院托管业务,管理及经营拥有举办人权益的民营非营利性医院并从中收取管理费。

医院业务为主营业务

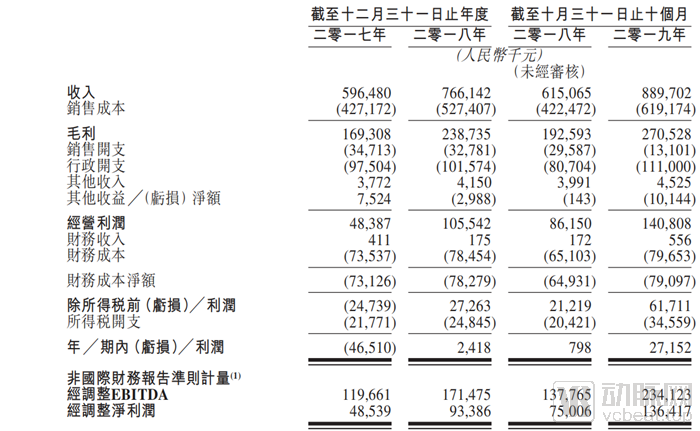

营收上,由2017年的5.965亿元增加28.4%至2018年的7.661亿元,2019年前10月,同比2018年的6.151亿元增加44.7%至8.897亿元。2019年前10月,同比2018年的6.151亿元增加44.7%至8.897亿元。2017年、2018年以及2019年前10月,公司的毛利率分别为28.4%、31.2%以及30.4%。

海吉亚医疗年收入情况

其中营收占比达80%以上的医院业务连年的同比大幅增长,是营收规模提升的主要贡献者,2018年盈利241.8万,2017年则亏损4651万。2019年前10月,盈利2715.2万,2018年同期则仅盈利79.8万。其中,销售成本,依然过高,2017年、2018年以及2019年前10个月分别为:71.61%、68.84%以及69.59%。

此外,海吉亚医疗还向15家医院合作伙伴(包括托管医院)就其放疗中心提供服务,合作期限介乎3年至15年不等。此外,还与另外23家医院合作伙伴就其放疗中心订立合作协议,这些放疗中心位于13个省,包括山东、安徽、江苏、江西、湖南、宁夏、河北、河南、西藏、贵州、辽宁、广东及四川,并预期这些放疗中心将于数年内开始营运。

就诊人数上,2017年、2018年、2018年前10月以及2019年前10月,旗下医院就诊人次总数分别为691,400人、760,776人、629,763人及790,683人,而同期到合作伙伴的放疗中心使用专利立体定向放疗设备接受放疗治疗的人次总数分别为57,613人、58,056人、47,405人及49,346人。

在海吉亚医疗的发展战略中,一直致力于扩大以肿瘤为核心的医院和放疗中心网络,升级现有旗下医院,以提高服务能力及拓宽我们的服务种类,同时继续提高医院的医疗服务质量并进一步提升品牌知名度,最终实现关键功能集中化和经营合理化。

期间,海吉亚医疗引入投资者,包括Fountain Grass、Harmony Healthcare、Xinrunheng、长岭、药明康德、华盖信诚及Utru Star成为集团的股东。目前公司业绩长期增长的态势仍将持续,因为市场需求增长同时海吉亚也在保持扩张。

机遇与风险

放眼海吉亚医疗所占的肿瘤医疗服务市场,未来将持续增长,主要取决于两大驱动因素。

第一,人口老龄化及癌症患者人数增加。老龄化趋势加速、预期寿命延长及慢性病日益多发将进一步推动对中国医疗服务的需求。具体而言,中国癌症病发数逐年上升。

第二,医疗资源短缺及分布不均。随着癌症病发数的快速增长及癌症治疗意识的提高,中国肿瘤医疗机构的门诊和住院就诊人次呈上升趋势。然而,中国的肿瘤医疗资源仍然供不应求。例如,肿瘤医疗机构的床位入住率长期维持在过载水平。2018年,中国肿瘤专科医院的床位入住率达106.1%,在所有专科医院中最高。

与此同时,中国肿瘤医疗服务市场的特点亦包括有限的医疗资源地域分布不均,主要集中在一线城市及二线城市。例如,2018年,中国一线城市及二线城市每百万人口的放疗设备数量分别为4.5及3.1,而三线及其他城市则为2.2。

此外,三线及其他城市每百万人口医院肿瘤科室的营运床位数目为147张,而二线城市为180张,一线城市为197张。市场需求增加及供应短缺将吸引更多社会资本注入,继而将刺激肿瘤医疗服务市场的快速发展。

虽然处于强需求的赛道,但是海吉亚医疗依然面临一些可能的风险,比如竞争、技术壁垒、医生力量等。

海吉亚医疗旗下医院主要与位于相同地区的公立及民营医院及专科医院竞争。随着中国医疗服务行业的急速增长,可能吸引更多本地或外资投入市场,未来的市场参与者竞争强烈,拥有雄厚的财务、营销或其他方面上的资源者,可能将会引导大型的整合和并购。

另外从财务角度来看,海吉亚医疗的新医院在营运初期一般收入较低及营运成本较高。在新医院开办前,也会产生相当开支,例如装修成本、租金开支及设备成本。新医院一般需时约数月才能达到每月收支平衡,以及更长时间收回初步投资。因此,开办新医院的数目,可能将继续对盈利能力有一定影响。

在服务质量、声誉、便利程度、医疗专业人员、医疗设备及定价上,海吉亚医疗的业务很大程度依赖旗下医院物色、招聘及挽留足够数目的合资格医师的能力。

最后,医疗服务行业的特色是频繁的改进及技术发展。鉴于医疗服务行业的技术革新持续迅速发展,新服务及设备或会不时推出,海吉亚医疗的成功取决于旗下医院适应该等技术变革的能力,这方面也将会产生重大开支,这是海吉亚医疗赖以生存的根本。