医疗器械行业是一个知识密集、资金密集且多学科交叉的高技术产业,综合了多种学科专业。因此,医疗器械,尤其是高端医疗器械有着非常高的行业壁垒。

我国医疗器械行业起步晚,投入规模与全球医疗器械巨头们有着很大的差距。因此,我国医疗器械行业呈现出“大而不强”的现状。比如,我国目前仍无法生产新冠肺炎疫情中被视为重症患者救命神器的ECOM(体外膜肺氧合系统)。

为了摆脱这种状况,我国在近年也愈发重视医疗器械行业创新。尤其在高端医疗器械领域,我国提出了“国产替代”,并发布了创新医疗器械审批程序。

这一程序是国家总局为促进医疗器械创新发展而推出的重要措施,对鼓励医疗器械的研究与创新,促进医疗器械新技术的推广和应用,推动医疗器械产业发展起到了积极作用。

在2020年6月1日生效的《中华人民共和国基本医疗卫生与健康促进法》中也对创新医疗器械的审批做了专门的优化。

其中,第8条就提到“国家加强医学基础科学研究,鼓励医学科学技术创新,支持临床医学发展,促进医学科技成果的转化和应用,推进医疗卫生与信息技术融合发展,推广医疗卫生适宜技术,提高医疗卫生服务质量。”

而在第65条中,又提到“国家加强对医疗器械的管理,完善医疗器械的标准和规范,提高医疗器械的安全有效水平”,并强调“国务院卫生健康主管部门和省、自治区、直辖市人民政府卫生健康主管部门应当根据技术的先进性、适宜性和可及性,编制大型医用设备配置规划,促进区域内医用设备合理配置、充分共享。”

这都表明,我国已经将医疗器械创新提升到了空前的高度。

部分代表创新医疗器械

经过几年的发展,创新医疗器械绿色通道已经结出了累累硕果。动脉网(微信号:Vcbeat)也对历年进入创新医疗器械审批绿色通道的创新医疗器械进行了统计整理。

2014年2月7日,国家食品药品监督管理总局发布了《创新医疗器械特别审批程序(试行)》(食药监械管〔2014〕13号)(下文简称试行创新程序),自2014年3月1日起施行。

该程序是我国第一个专门针对创新器械设置的审批通道,在确保上市产品安全、有效的前提下,可以加速创新器械审批速度。

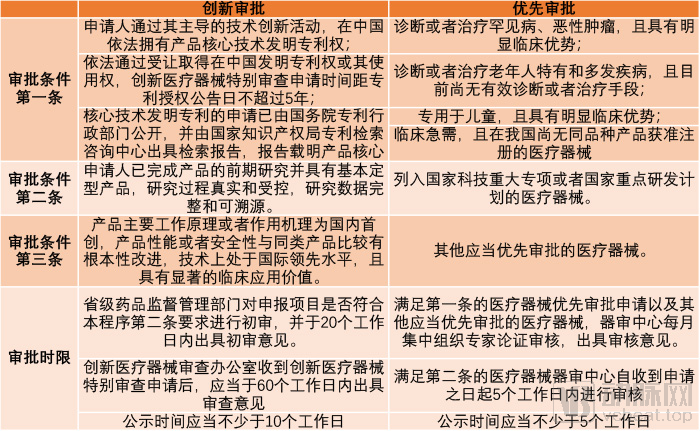

试行创新程序明确规定了医疗器械必须满足三个条件才能申请创新医疗器械特别审批。

第一是专利。申请人需在中国依法拥有产品核心技术发明专利权,或者依法通过受让取得在中国发明专利权或其使用权;或者核心技术发明专利的申请已由国务院专利行政部门公开。

第二是性能。产品主要工作原理或作用机理为国内首创,技术上处于国际领先水平且性能或者安全性与同类产品比较有根本性改进,并且具有显著的临床应用价值。

第三是定型。申请人应该已完成产品的前期研究并具有基本定型产品,研究过程真实和受控,研究数据完整和可溯源。

申请人除了填写提交标准的《创新医疗器械特别审批申请表》外,还需要提交支持申请人企业法人资格证明文件、产品知识产权情况及证明文件、产品研发过程及结果的综述、产品技术文件(产品预期用途、工作原理及主要技术指标等)、产品创新证明文件(学术论文、临床应用及行业对比等)等一系列资料。

国家食品药品监督管理总局医疗器械技术审评中心专门设立了创新医疗器械审查办公室,组织有关专家对创新医疗器械特别审批申请进行审查,并对医疗器械管理类别进行界定。

自试行创新程序实施以来,企业申报踊跃,但获批者寥寥无几。截至2018年12月1日前,共有198款产品通过了试行创新程序。与之相比,同期的医疗器械注册量则有4万种左右。

试行创新程序实施3个月后,山东赛克赛斯药业科技有限公司成为了第一个吃螃蟹的医疗器械企业——该企业旗下的可吸收硬脑膜封合医用胶成为了第一个进入创新医疗器械特别审批程序的产品。

总的来说,企业申报创新医疗器械获批较少的原因主要有两方面:一方面是企业产品本身创新度不够;另一方面是企业提交的申报材料不足以证明其满足该程序的要求。

2018年11月5日,结合试运行几年来的实际情况,国家药品监督管理局(NMPA)又对试行程序进行了修订,发布了《创新医疗器械特别审查程序》(下文简称创新程序),并于2018年12月1日起正式实施,替代原来的试行创新程序。

修订后的创新程序对于创新医疗器械专利部分的要求进行了重点补足,增加了审查申请时间距专利授权公告日不超过5年;专利需由国家知识产权局专利检索咨询中心出具检索报告,其中载明产品核心技术方案具备新颖性和创造性等更为具象化的要求。

除此以外,对于创新医疗器械有关产品性能和定型的要求上则没有什么变化,仍然与试行创新程序保持一致。

相对而言,新规对于创新医疗器械的“创新”提出了更加严格的要求,不仅规定了专利的具体时间,更要求企业通过专利机构的评审来证明自身产品的“创新”。

创新医疗器械审批程序的好处

除了为企业带来更高的知名度和美誉度,创新医疗器械审批程序还可以极大地加速器械的审批速度,相当于在常规的注册排队通道旁开通了一条绿色通道。我国每年要注册8000左右的医疗器械,排队等待注册耗时良久,这条绿色通道对于企业来说意义重大。

进入这个通道以后,相关机构主要采取早期介入、专人负责及全程指导的方式,在标准不降低、程序不减少的情况下予以优先审评审批。

以国内创新器械产品申请为例,新规规定各省药品监督局20个工作日完成初审;随后国家药品监督局需在40个工作日内必须出具审查意见。也就是说,从提交申请到总局批复最长仅需60个工作日即可进入最短10个工作日的公示期。

总体而言,从申报到注册完毕,有可能在15周左右完成。根据统计,实施这项措施以来,进入这个通道注册的产品比同类其他产品注册所花费的时间平均减少83天。

与优先审批程序的区别

除了创新医疗器械的绿色通道,当时的食品药品监管总局还在2017年开辟了另外一条绿色通道——2017年1月1日开始实施的《医疗器械优先审批程序》(下文简称优先程序)。

与创新程序侧重创新不同,优先程序更侧重于为应急和重大科研用途的器械提供便利。它规定了三类情况可以采用优先程序。

首先,对于罕见病、恶性肿瘤、老年人疾病、儿童疾病及其他临床急需、具有明显临床优势且在国内尚无同类产品注册的医疗器械可以应用优先程序。

其次,则是列入国家科技重大专项或者国家重点研发计划的医疗器械。

最后,则是其他应当优先审批的医疗器械。

相对于创新程序,优先程序的速度更快。器械中心需在10个工作日完成审批,随后进入仅有5天的公示期。

两者还有一些其他区别。比如,创新程序规定样品可以委托生产,且申请被驳回后还可以继续申请;优先程序的样品则不能委托生产,一旦申请不被批准则直接转入普通程序。

截至2020年5月26日,共有262款医疗器械进入了创新器械审批程序。动脉网对其相关数据进行了统计整理,并进行了解读。

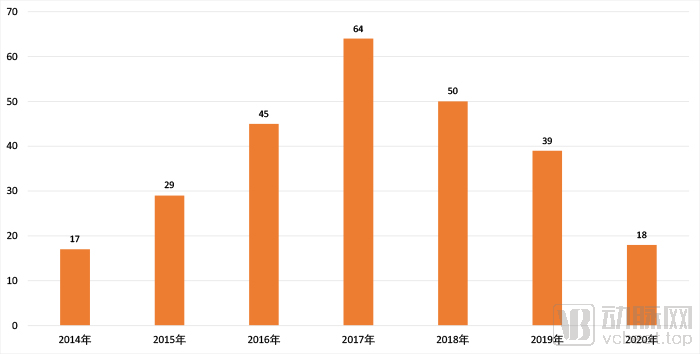

历年进入创新医疗器械审批程序的审批数量

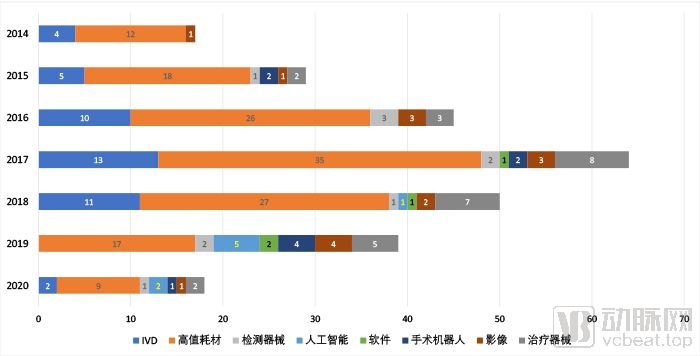

从2014年开始,进入程序的创新医疗器械逐渐增加,2017年达到顶峰,随后数量又开始逐年下降。2019年仅有39款创新医疗器械进入程序,2020年上半年数量为18款,且节奏并未因为疫情受到太多影响,预计全年数量与2019年基本相当。

2019年是修订后新规开始实施的第一年,创新医疗器械审批数量反而持续下降。显然,这是对创新要求更为严格的新规影响所致。不过,这本来也是新规的本意,通过更为严格的要求推动企业在创新上下更多的功夫。

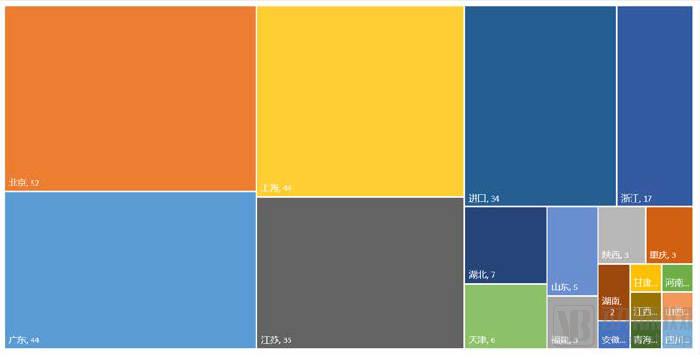

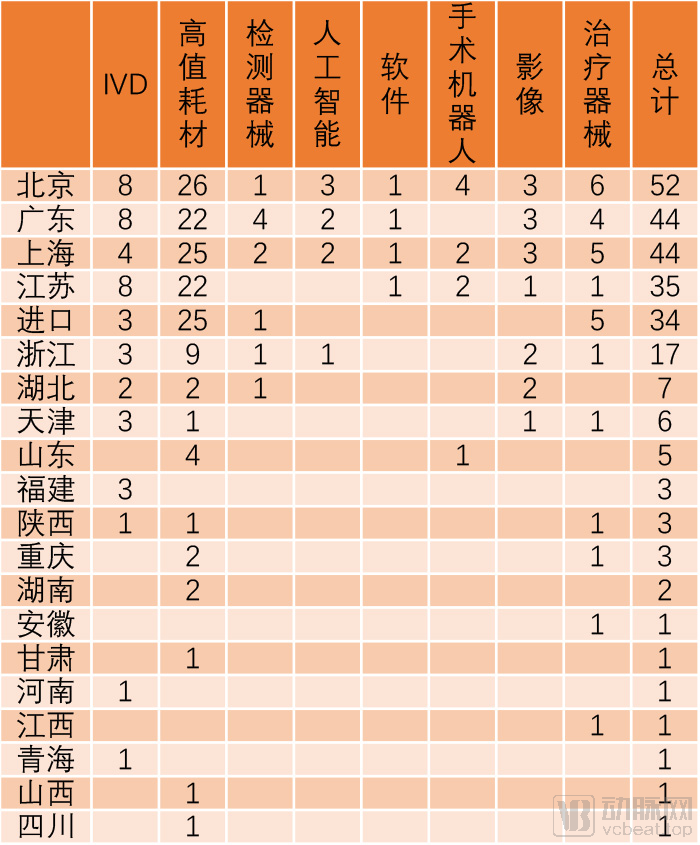

历年创新医疗器械地区分布

从地区分布来看,来自北京的企业创新医疗器械审批量最多,总计有52款。上海和广东均有44款,并列第二。第三位则是江苏,共计35款医疗器械进入创新审批通道。这几个地区也是我国医疗器械行业发展水平较高的地区。

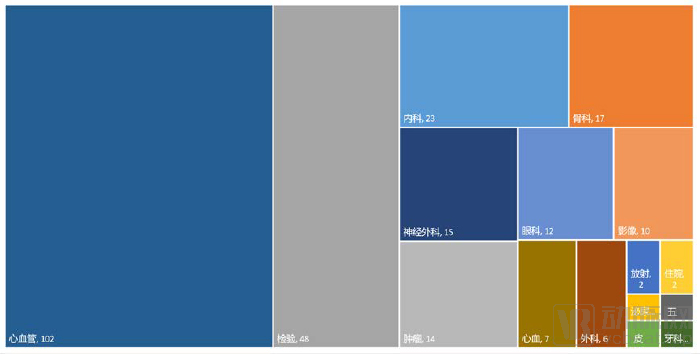

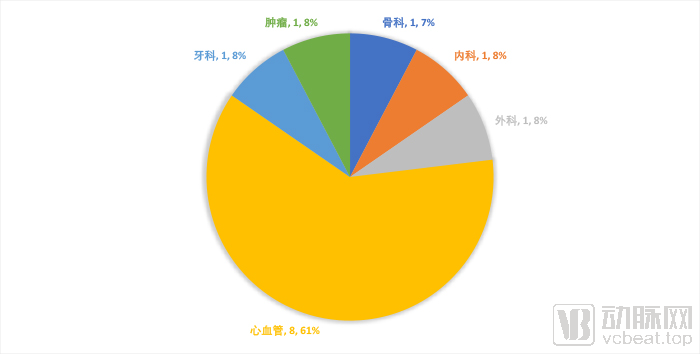

历年创新医疗器械应用科室统计

从应用科室来看,心血管占据了绝对优势,超过三分之一的创新医疗器械都应用于心血管领域。这也使得心血管领域高值耗材成为了我国国产替代做得比较好的领域。

以药物支架为例,2003年强生Cypher成为首个获得FDA认证的药物洗脱支架,并在2006年占据全球超过60%的市场份额。不过几年时间,国产心血管支架就实现逆转,外资和国产品牌在国内的市场占有率变为20%和80%。2011年,强生宣布退出心脏支架市场。

由于IVD器械基本应用于检验科,因此,检验科是医疗器械应用排名第二多的科室。内科排名第三,有23款创新医疗器械应用在内科。

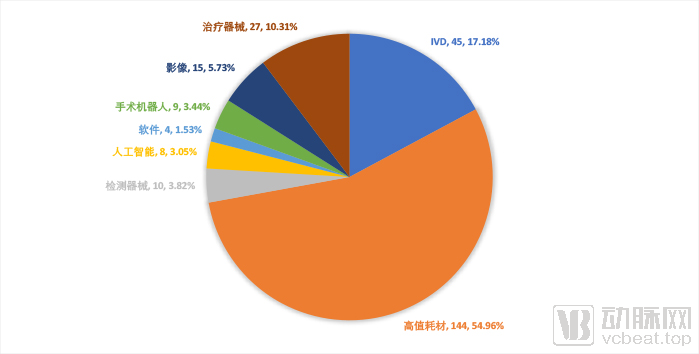

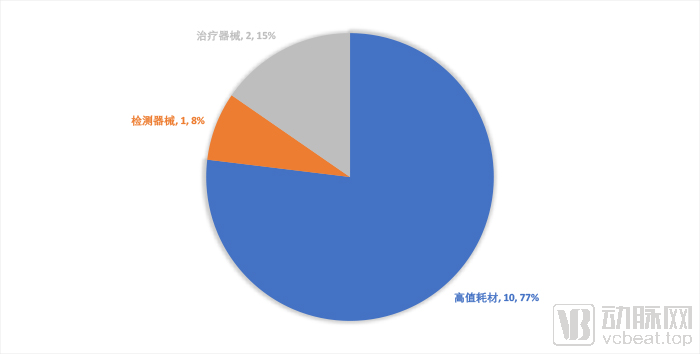

历年创新医疗器械分类统计

从通过的创新器械分类来看,高值耗材占据了一半以上。正是因为最近几年我国高值耗材行业在技术研发上的投入增加,国内高值耗材的市场现状较之前几年已经有了较为明显的变化。国产高值耗材市占率迅速提升,国产替代也在稳步推进。

IVD则是第二大类,占总数的17.2%。这也是最近两年国内实现飞速发展的行业。在新冠疫情中,国内IVD企业也有着突出表现,在很短的时间内便研发出了针对新冠病毒的各种检测试剂盒。

治疗器械则包含粒子加速器等放射治疗器械,以及电刺激类治疗器械。这类器械占比排在第三。值得一提的是,同属放射器械大类的影像器械在创新医疗器械中的占比也排在第四。近年来,我国医疗器械企业在这个领域也实现了突破。凭借技术上的突破,市场占比也节节攀高。

各年份创新医疗器械分类统计

从历年审批的医疗器械分类来看,占比最大的高值耗材和IVD主要都在2019年前获批,尤其是在2017年达到顶峰——高值耗材和IVD当年各有35款和13款通过试行创新程序审批。

这种情况显示了早期器械创新的发力点着力在这两个领域的特点。另外一方面,由于医疗器械需要较长时间的研发和积累,早期难有突破也在情理之中。

随着时间的推移,更多的器械种类进入了创新程序。从2018年开始,人工智能、软件和手术机器人开始逐渐增多。

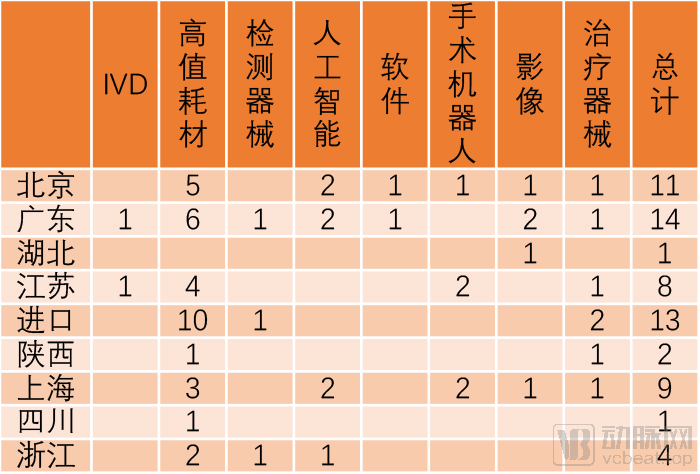

各地区创新医疗器械类型分布

从各地医疗器械分类来看,北京和上海的种类最为齐全,涵盖了所有8种创新医疗器械。相比之下,广东则在手术机器人领域存在空白。

超过一次创新医疗器械审批企业统计

总共262款创新医疗器械分别归属于217家医疗器械企业。其中,有多达32家企业有不止一款创新医疗器械进入通道。

排名前5位的分别是先健科技(深圳)有限公司、北京品驰医疗设备有限公司、上海联影医疗科技有限公司、微创心脉医疗科技(上海)有限公司和上海微创医疗器械(集团)有限公司和。

其中,先健科技(深圳)有限公司有多达9次通过创新程序,皆为高值耗材。不过,如果算上各种关联公司,上海微创医疗器械(集团)有限公司才是当之无愧的巨无霸,按照微创集团在官方新闻稿中提到,微创旗下已有19个获批进入创新医疗器械特别审查程序的创新医疗器械。

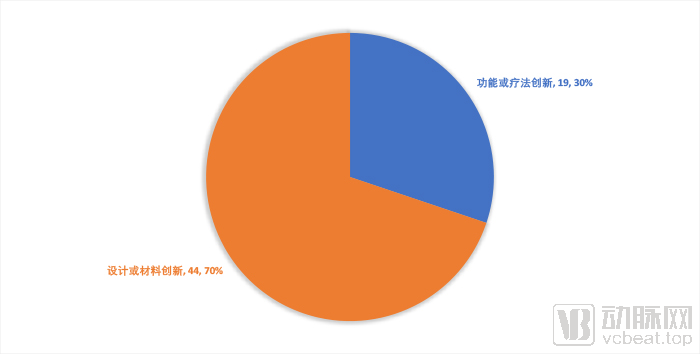

2018年12月1日后创新医疗器械创新点统计

我们也将2018年12月1日以后,按照新规通过的创新器械进行了统计整理。按照其创新点主要分为两类:设计或材料创新、功能或疗法创新。当然,由于产品各异,加之水平有限,这样的划分可能并不全面,仅供参考。

从统计来看,设计或材料创新的医疗器械共有44款,是最大的创新点。这其中,高值耗材就贡献了32款,是第一大因素。

2018年12月1日后创新医疗器械地区及类型分布

而在地域分布上,近两年广东异军突起,有14款创新器械在新规实施后获批,是数量最多的,且类型也相当完整。北京和上海分别以11款和9款排名二三位。

有意思的是,新规实施以后近一年半时间,进口创新医疗器械的比重也不少,13款产品实际上只比广东注册数量略少,可以排在第二。

这其中,10款都是高值耗材,检测器械和治疗器械分别有1种和2种。

新规实施后的进口创新医疗器械企业分布上比较分散,分属13家企业。不过,从历年进入创新程序的企业来看,美敦力系是当之无愧的大户,共有5次通过审批,在总计34次进口创新医疗器械审批中独占鳌头。这也体现了老牌医疗器械巨头强大的创新能力。

2018年12月1日后进口创新器械类型分布

2018年12月1日后进口创新器械应用科室分布

具体到应用科室可以发现,这些进口创新医疗器械中有8款跟心血管相关。这说明这一领域国内医疗器械行业依然有可以发挥的地方,以进一步实现国产替代。

比如,心脏起搏器就是目前我国生物材料产业中的短板,国产化率不到10%。同时,创伤市场的国产生物材料虽然占70%的市场份额,但产品以低价为主,高价产品几乎全被国外占领。这些领域都存在国产替代的市场机会。

医疗器械是世界上发展比较快,也是对经济推动较大的产业之一。发达国家医疗器械产业占GDP总值的10%左右,美国达到了15%。与之相比,我国现在的数据仅有5%左右。

同时,我国医疗器械市场占我国医药总市场仅有30%,这与全球医疗器械市场在全球医药总市场50%的占比也有相当的差距。这也说明我国医疗器械行业在未来还有较大的发展空间。

目前,我国医疗器械行业进步明显,在QMED发布的2019全球医疗器械百强中已经可以看到我国企业的身影——迈瑞医疗(34)、新华医疗(47)、乐普医疗(49)、微创医疗(63)、鱼跃医疗(68)和东富龙(87)都赫然在列。

创新则是我国医疗器械行业追赶国际先进水平的唯一出路。随着创新医疗器械审批的逐渐完善,以及人工智能、移动互联网、物联网和大数据等领域的结合,相信我国医疗器械行业的创新之路将会越走越宽。动脉网也将会持续保持对这一领域的关注。