国内互联网时代的医疗巨头们特别喜欢以“打造中国的‘联合健康’”为目标构建HMO体系,但在大洋的彼岸,巨轮早已调转船头。

以2009年为始,联合健康在纳斯达克扶摇直上,股价从20美元一连直涨到了如今的500美元。即便遭遇新冠肆虐,股价也不曾回调,反而2022年春季走出了长达两年的股价停滞期,在疫情第三年的开端再度翻倍。

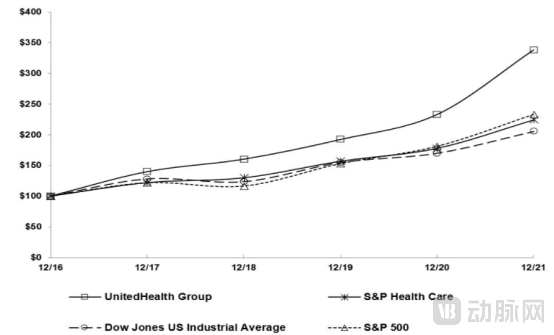

撑起联合健康股价的是其持续上升的投资收益率,年报数据显示,其五年投资回报率高达338.16%,远超标普500,是道琼斯工业指数的1.65倍。

联合健康与经济走势5年累计总回报对比(数据来源:联合健康年报)

十年的稳步增长,疫情期的逆势反弹,是什么筑成了今天的联合健康?

1974年,一群医生组建了名为Charter Med Incorporated组织,希望帮助人们获得更有效更宽泛的医疗保障。4年后,前组织成员Richard Burke与“HMO”概念的提出者Paul Ellwood继承了Charter Med Incorporated组织的理念,共同创立了联合医疗保健公司。

随着HMO模式在明尼苏达州等中北地区站稳脚步,联合健康开始通过大举收购扩大业务覆盖范围。至2008年收购Sierra Health Service时,它已将业务铺满美国全部50个州,在每个州都建立了相当规模的市场。

联合健康并购历程(数据来源:动脉网整理)

这种“买买买”的模式在成立的前20年时间内一直支撑着这家保险巨头的持续增长,但当千禧开启,联合健康逐渐发现,它的保险“涨不动了”。

过去,联合健康始终沿着开辟新州的逻辑去增加会员数量,其本质是借助并购手段直接拿下已经存在保险购买意愿的用户。但当美国市场开辟完毕,联合健康若要继续扩展本土保险业务,就不得不在存量市场中寻找新用户,获客成本急速上升。

2010年,联合健康的并购逻辑开始发生剧变。

既然提升会员数量的方式走到瓶颈,不再能够完全支撑企业的高速增长,管理层开始重新审视自身的内在资源,从存量之中寻找新的增长点,而其落足点,是模式价值与数据价值。

HMO模式下“医-药-险”的闭环优势在于能够对医疗服务、医药支出进行规范与测算,实现健康险业务的风险可控。作为一家在保险领域拥有绝对优势的公司,联合健康转身发力医、药,可迅速补足闭环,减少医保支出。

业务体系的根本性转变可追溯至2004年。这一年,联合健康以“保险“为分界点对业务逻辑进行了重新划分,将公司拆成UniteHealthcare与Optum两个部分。前者主管保险业务,后者则吸纳了医、药以及咨询教育、个人金融等非保险业务。

联合健康业务体系(数据来源:动脉网整理)

联合健康业务体系(数据来源:动脉网整理)

但在最初那几年,Optum业务一直发展缓慢,利润占比不足20%,收入增长时正时负,很不稳定。直至2010年,联合健康先后斥资数百亿美元收购PBM业务提供商Catamaran、医疗IT ChangeHealhcare等头部企业,又拿下外科手术运营商Surgical Care、快速诊断公司Alere health,在医疗服务、PBM与医疗信息化下得重注,用Optum对赌医疗数字化时代的技术红利。

从结果来看,联合健康的激进策略非常成功。医保科技的加持使得它能够不断优化产品结构,降低保费支出,有效控制赔付风险。而医疗服务、健康管理、PBM领域的加码则帮助医患双方不断降低医疗成本,在降低保险支出的同时吸引了更多用户的加入。

同时,依托于自身庞大的数据集合,Optum旗下的咨询教育、金融类服务也不断增长。联合健康曾在官网公布过它傲人的数据:Optum服务了美国80%的医院、90%的财富100强企业、90家生命科学公司以及1.27亿位用户。

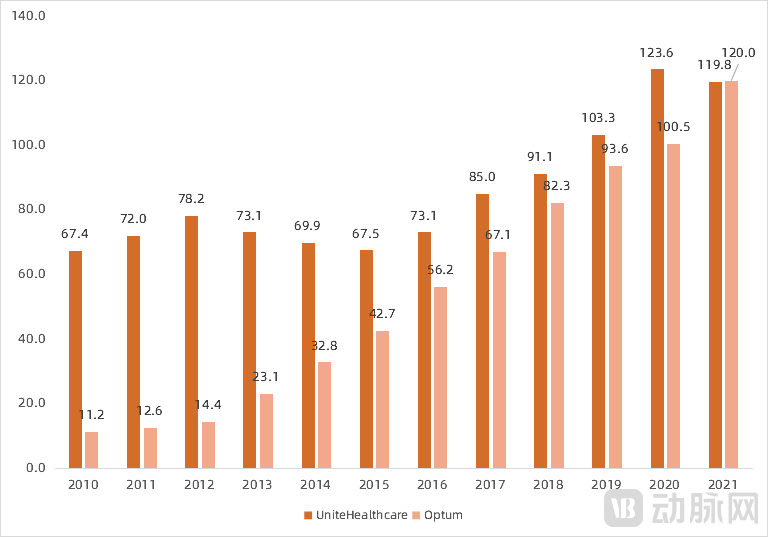

这十年来,Optum的利润规模以两位数的增长加速追赶保险业务,推动着联合健康的股价不断上升。在近日发布的2022年年报之中,Optum系列业务利润甚至首次以微弱优势超过了保险业务(11995亿美元:11975亿美元)。

联合健康两大业务利润对比(单位:亿美元,数据来源:联合健康年报)

到了今天,崛起的Optum已经打破了联合健康单一盈利模式下的增长困境。切入大数据、慢病管理、数字医药等“高新”市场的行为,正不断刷新着联合健康能够触碰的天花板——持续增长的利润、不断扩大的估值空间,共同撑起了投资人乐观的预期。

业务的创新为联合健康的发展不断引入新血液,这可以解释日益高涨的估值,但若谈及近20年来业务的稳定增长,则需倚靠企业精细的风险控制体系。这一部分,我们可以从宏观和微观角度逐一分析。

宏观方面,联合健康的优势在于UniteHealthcare与Optum两个业务深层次的协同关系。

Optum起初以医疗服务及医保科技为核心,通过降低保费支付控制成本,帮助UniteHealthcare赢得利润,两者保持着“Optum服务UniteHealthcare”的单向促进关系。但随着UniteHealthcare的HMO体系愈发强大,Optum的独立业务也逐渐成熟,UniteHealthcare开始反哺Optum,向其引流用户并提供相关数据。

UniteHealthcare支持下,Optum health体系中的医疗服务、个人金融业务规模迅速扩张,拥有海量用户数据支撑的Optum sight也突飞猛进——它拥有其他咨询公司难以触及的宝贵资源。

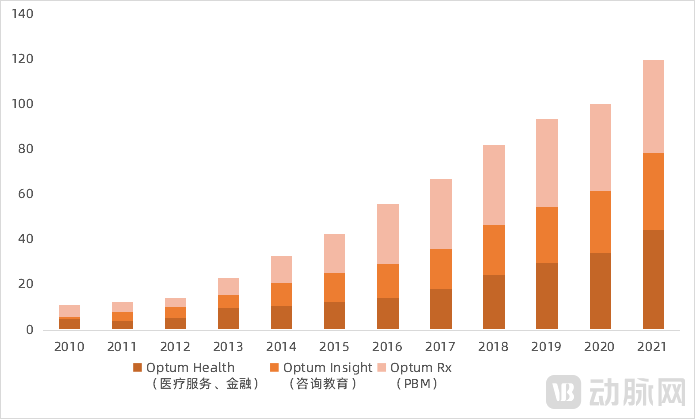

Optum旗下三个业务利润受收购与协同效应的共同影响下不断上涨(单位:亿美元,数据来源:联合健康年报)

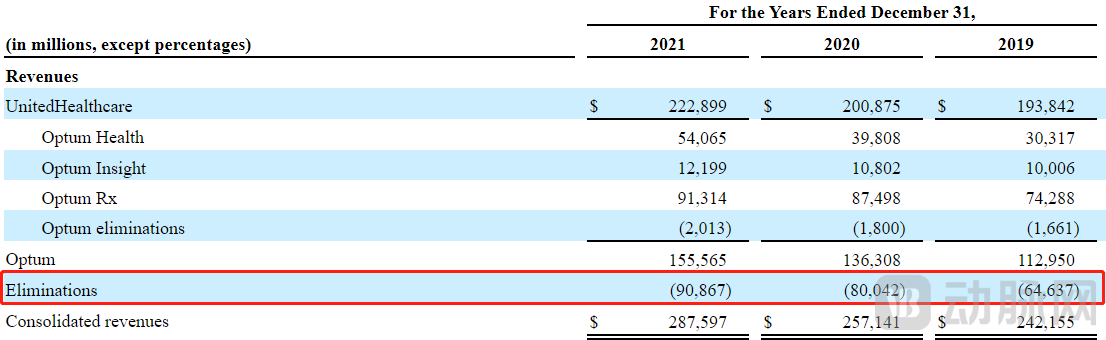

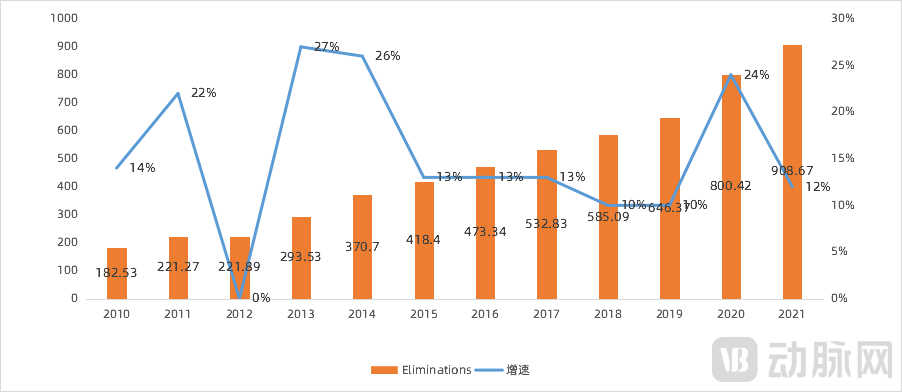

这种协同效应可以用数据进行部分量化。在联合健康的财务信息中有一栏名为抵消额(Elimination)的数据,用于计量被重复计算的保费支出。

联合健康2021年年报财务数据节选(数据来源:联合健康年报)

联合健康保险业务的毛利大致可采用保费收入+自费医疗服务收入-保险报销支出计算。但在年报数据中,联合健康的毛利等于保费收入+医疗服务收入-保险报销支出。医疗服务收入与自费医疗服务收入之间的差额形成了Elimination,它决定于医疗服务的数量与保险报销的数额,因而可以用来衡量联合健康两项业务之间的协同效应——这项数据在十年来一直保持着两位数的增长。

联合健康收入抵消额变化(单位:亿美元,数据来源:联合健康年报)

年报数据显示,UniteHealthcare的利润在2013、2014、2015、2021四年中均出现了下滑,但由于Optum利润以及Elimination的强势,整体利润仍处于增长之中。我们可以借助Elimination判断,UniteHealthcare与Optum的深度协同关系分散了联合健康的风险,为其增长提供了很大的支持。

再谈微观。新冠疫情的第一年,当美国保险业游走于集体破产的边缘,不得不向政府申请巨额救济时,联合健康拿出了惊人的20%的利润增长数据。

美国政策下,联合健康等保险公司需为感染新冠的患者赔付肺炎治疗相关的费用,但不会为他们提供额外的保费。对于一个因新冠住院一个月的患者而言,保险公司的赔付将超过30万美元(全额费用40万美元,患者自付10万)。

对此,联合健康财务总监John Rex给出了两个营收增长的原因:一是Optum业务的增长带动了整体业务的增长;二是新冠疫情的出现压制了患者对于其他疾病的治疗,他们看病的频率相较以前更低,两者可能会一定程度抵消新冠相关保费的增长。

另一方面,保险公司也在通过一些其他手段控制保费。譬如,联合健康会额外关注儿童、孕妇等易感人群的病情,因为该群体病情的恶化可能带来更为高昂的后续支出。

科技方面,联合健康借着疫情尽力推动成本较低的远程访问与远程医疗。数据显示,UnitedHealthcare在2020年完成了约3300万次远程访问,这个数字在2019年是120万次,同比增长2500%。Optum Care诊所在2019年的远程医疗访问不到1000次,而在2020年的最后九个月增加到150万次,这为联合健康省下巨额成本。

身处二级市场的投资者总是热衷于预测上市公司面临的拐点,尤其对于联合健康这样一连涨了十年的公司。毕竟,红绿之间的转折总会在某个时点上不期而至,尤其潜伏的问题蠢蠢欲动时。

上文曾提到,负责保险业务的UniteHealthcare遭遇瓶颈,总营收虽仍维持增长,利润增速的下滑却也是不争的事实。

联合健康曾多次寻求海外市场扩张盘活保险业务,但HMO结构对于政策、医疗服务、政府支出的多方依赖,决定了模式复制的困难性。2017年末,联合健康曾计划收购为智利、秘鲁和哥伦比亚提供医疗服务的公司Empresas Banmédica,但最终被地政府所叫停。

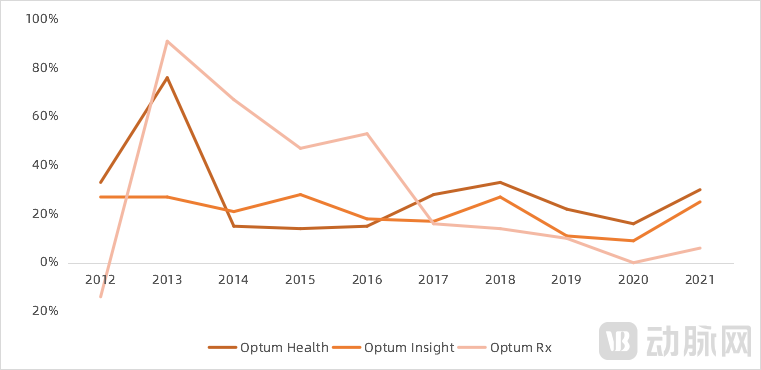

作为企业的另一支撑点的Optum同样面临挑战。其中负责PBM业务的Optum Rx利润增长已经越过了并购带来的红利期,增速向“0”靠近;而包含医疗业务的Optum health尽管维持增长,却始终面临体系本身带来的矛盾。

具体谈谈Optum health面临的矛盾。HMO体系中,降低赔付率的前提是压低医疗费用,为保险公司和患者节约费用。但一味的压低医疗费率必然引起医生群体的不满,尤其是在2021年1月美国要求保险公司披露医保价格后,联合健康和区域医院间不同的医疗费率引起医疗机构的极大不满,多家医疗机构已因此终止与联合健康的合作,退出体系。

唯一保持增长且没有太多风险的业务是Optum旗下负责咨询教育板块的Optum Sight,该业务主要服务于医院医生,仅有约100家生命科学公司采购了相关业务。尽管如此,该业务2021年时虽只占据4.2%的营收,却贡献了14.2%的利润,并保持着20%的速度继续增长。

Optum各业务利润率增长变化

浩瀚B端市场下,以数据为核心支撑力的Optum Sight前景一片光明。毕竟,医疗大数据时代,谁掌握业务,谁便夺得了创造颠覆性创新的先机。

在这千亿美元市场中,联合健康有望再造一个联合健康。

纵观联合健康40余年造就的医健巨舰,我们可将其成功的关键粗略归纳于两点。

其一,联合健康创造了一个与政府保险体制相匹配、符合大量消费者需求的HMO体系;其二,它基于这一模式进行横纵双向扩展,在打造优势壁垒的同时借助数据找到了新的、优质的增长点。

回到国内,将联合健康视作指引的灯塔,国内一大批保险、互联网医疗企业纷纷加入中国HMO体系的构建之中,中国平安、微医等企业已经做出了不错的成绩。

两类企业均有希望成为中国HMO的领航者,但以此构建的模式必然不会是照搬美国的模式。毕竟,他们必须选择性解决以下问题。

首先是市场特征。联合健康HMO的基础是美国分散的医疗资源和昂贵的医疗费用,且有CMS帮助用户负担部分保险费用。而国内市场非营利性且难以聚集,缺乏一个稳定的支付方提供保费支持,这使得国内HMO体系即便能建立盈利的商业模式,也很难将商业模式做成规模。

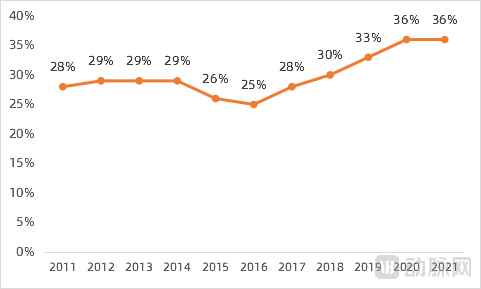

CMS(美国医疗保险和医疗补助服务中心)收入占联合健康保费总收入百分比

其次是HMO体系的完备性。联合健康以“医”为基础构建HMO,既拥有相当实力的自有医疗基础设施,又能凭借自身在健康险中的垄断地位吸纳优质医疗机构以合作方式加入体系。相比之下,国内的保险企业、互联网医疗企业虽也在建设医疗基础设施,但还不具备与公立医院抗衡的实力,因而对于优质医疗资源没有过多吸引力。

最后,国内各企业有意图建立医、药、险的联合模式,但非单一系统下,他们很难做到医、药、险的共赢。从联合健康的HMO模式可以看出,保险、医药、医疗服务是一种此消彼长的关系,这也意味着,如果没有一个完整的主体实现统筹,国内由保险公司、药企构建的体系往往存在多个目标,缺乏共同目标及其对应的激励,仅能以松散关系勉强维持。

不过,国内市场面临的层层挑战亦是先行者的机遇。

2002年,时任联合健康CEO的McGuire相信联邦政府最终会增加对Medicaid的资助,他力排众议,在几乎所有其他医疗保健公司都不愿意做Medicaid的背景下,收购了拥有Medicaid业务的AmeriChoice,这一预判为联合健康赢得了大量Medicaid市场。

如今,国内的HMO们也正面临着相同的选择困境。

国内医保高压之下,2025年2万亿健康险保费目标已为行业照明前景。这个时候,谁能握住政策的动向,找到最匹配政策的模式,谁便能有望在未来的健康险市场拔得头筹,重新书写格局。