又一笔健康险行业的大并购诞生。

近期,美国健康险巨头联合健康决定整体收购到家保健上市公司LHC集团,收购价格高达54亿美元,折合人民币逾340亿元。从交易双方的行业地位看,这是足以在健康险行业留下浓墨重彩的一笔交易。

原因在于,作为交易的一方,联合健康是全球最大的健康险公司,当下市值超3万亿人民币,营收近年来持续上涨,2021年达到了惊人的2876亿美元,折合人民币超1.8万亿元。这比阿里、腾讯、百度在2021年的总收入之和还高。

交易的另一方LHC集团是美国到家保健的龙头企业,已在纳斯达克上市18年,当前年营收超130亿人民币,并仍在持续扩张中。

此次并购整合后将助推联合健康拓展家庭健康服务等新业态,从而带来更大的规模和体量,并有可能持续推高其营收总盘子。

根据两家公司官网挂出的公告,联合健康将采取全现金的方式收购LHC集团全部流通的股票,并购完成后,LHC集团将退市。预计整个交易在今年下半年完成。

此次并购,联合健康会如何与LHC集团的业务进行协同?后续发展可能的路径方向是怎样的?这对国内健康险行业又将带来怎样的启示?针对这些问题,动脉网接下来将进行详细分析。

养老是一门大产业。

从上世纪60年代开始,美国逐渐进入老龄化社会,于是围绕养老诞生出了众多医疗保健模式。这其中包括大型养老社区、高端养老社区、护理院、社区和居家康养PACE模式,以及到家保健(Home Health)模式。

作为美国养老产业中的重要一环,到家保健主要是指院后康复和居家康复,即由医生、护士、康复师、到家保健助理等组成的服务团队为患者在家的康复治疗提供帮助。

由于到家保健在医疗属性上偏弱一些,加之每个患者的居所很分散,这使得该模式的商业路径并不清晰,因此一直以来是一个独立且相对分散的市场。

1994年,Keith和Ginger Myers夫妻二人决定在到家保健领域创业,于是创办了LHC Group Inc。起初,LHC是一家单一的到家保健机构,业务主要是一些基础的居家照护,服务对象为美国南部的农村人口(常驻人口为1万到10万居民的行政区域)。

在Keith和Ginger Myers看来,选择农村市场的优势在于该区域医疗保险受益人比例较高,但与城市或郊区市场相比,服务的供给却不足。

从数据可以一窥行业的情况。据美国医疗保险和医疗补助服务中心CMS在2004年的统计数据显示,美国医疗保险在当年家庭护理服务上的支出总计102亿美元,其中约有34%位于农村市场。

另一方面,大多数美国农村地区的人口规模只能支持一两家普通急症护理医院,这使得农村患者对于家庭护理服务的需求一直得不到很好的满足。

正是基于对农村到家保健市场的预判,LHC集团的发展较为顺利。在业务路径上,LHC集团实施以临床为导向的业务模式,主要有四大举措。

·一是与服务的各地农村的医院、医生和其他医疗保健提供者建立合作伙伴关系;

·二是帮助当地医院提供更多的临床支持服务;

·三是招聘合格的护士和其他医疗保健专业人员,建立更完备的到家保健服务团队;

·四是推动技术平台和相关医院的收购,以加强自身在各地的服务和运营能力。

在成立十年之后,LHC集团于2004年在纳斯达克成功上市。彼时,LHC集团的服务范围已拓展至86个区域,其中72.7%位于人口少于10万人的农村或地区,80%以上的收入来自保险支付。

(LHC集团2004年时的业务覆盖范围 图源:LHC集团招股书)

在取得第一阶段的发展后,LHC集团不断扩大业务范围,在随后的18年里延伸出了五大服务,分别是家庭健康服务(Home Health Services)、临终关怀服务(Hospice Services)、基于社区的服务(Community-Based Services)、基于设施的服务(Facility-Based Services)、人机交互服务(HCI)。

具体来说,家庭护理服务包括为用户进行到家的伤口护理和换药、心脏康复、输液治疗、疼痛管理、药物管理、观察和评估以及患者教育等服务;临终关怀服务主要为老年病患群体提供疼痛和症状管理、情感和精神支持、住院和临时护理、膳食咨询、家庭丧亲咨询和陪伴等。

基于社区的服务和基于设施的服务是LHC集团为用户提供的一系列延伸服务,包括药物提醒、膳食准备、临时护理、交通和差事服务、日常美容服务等在内的社区服务,以及通过运营长期急性护理医院,为需要高度护理和由医生和其他临床人员频繁监测的严重医疗状况的患者提供治疗在内的基于设施的服务。

人机交互服务的核心是提供一些可穿戴设备以监测用户的生命体征等,属于支持类服务。除此之外,LHC集团还经营着机构药房、家庭保健中心和家庭健康诊所等医疗服务机构,以提供更多元的服务支持。

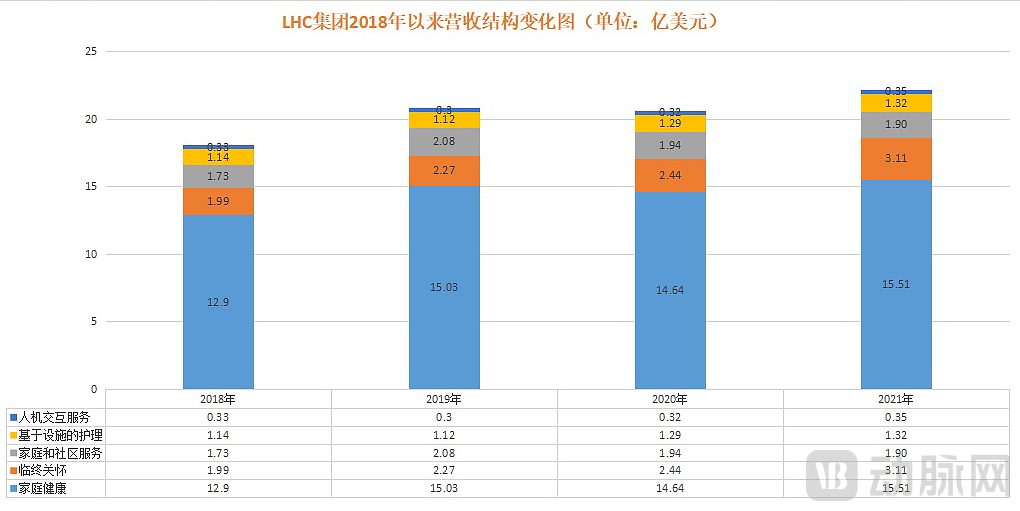

从LHC集团近4年的财报来看,家庭健康服务一直是营收的主力来源,年营收在15亿美元左右,但增长动力已经减缓。另一方面,基于社区的服务营收增长也开始疲软。

这背后,与LHC集团到家保障的扩张难度加剧有关:截止目前,LHC集团已覆盖美国南部大多数人口1万到10万人的乡村,以地域为主的拓展方式已经面临瓶颈。

(数据来源:LHC集团财报 动脉网制图)

(数据来源:LHC集团财报 动脉网制图)

值得注意的是,临终关怀业务成为了LHC集团的增长动力源,2021年的营收较2020年增幅达27.5%,在整个营收中的占比也由2018年的11%增长至2021年的14%。

从商业模式上看,临终关怀业务的增长主要得益于到家保健服务的二次延伸。原因在于,到家保健业务要符合美国政府医保认证的标准,在营收的空间上有天花板,而临终关怀业务除了政府医保外,还能满足部分高净值人群在享受LHC集团提供的居家服务时,额外进行的私人服务。另外,临终关怀业务本身的非医疗属性,门槛也较低。

在拓展新业务之外,LHC集团也在不断推动行业内的并购整合。2018年4月2日,LHC集团和Almost Family完成合并,此次并购使其成为美国第二大到家保健提供商。

2021年10月,LHC集团完成对Generations Home Health和Freda H.Gordon Hospice and Palliative Care的收购,从而扩大了LHC集团的服务范围。同年11月,LHC集团并购了HCA Healthcare和Brookdale Senior Living Inc,一举拿下23个家庭健康服务中心、11个临终关怀机构和13个治疗机构。

自此,历经近30年的发展,LHC集团成长为年营收超130亿,集家庭健康、临终关怀和个人护理等业务一体的到家保健龙头企业,员工人数也达到了3万名,服务了60%的美国65岁及以上的人口,并是全美435家医院的首选家庭医疗保健合作伙伴。

54亿美元。这是联合健康为收购LHC集团开下的价码,后者当前的市值为51.95亿美元,溢价约4%。

作为美国最大的健康险企业,联合健康此次收购LHC集团标志其进入到到家保健领域,从而使其业务涵盖医生团体、诊所、手术中心和家庭健康等多元服务体系。

除了增加业务覆盖范围,此次并购对于联合健康还能带来怎样的协同效应?

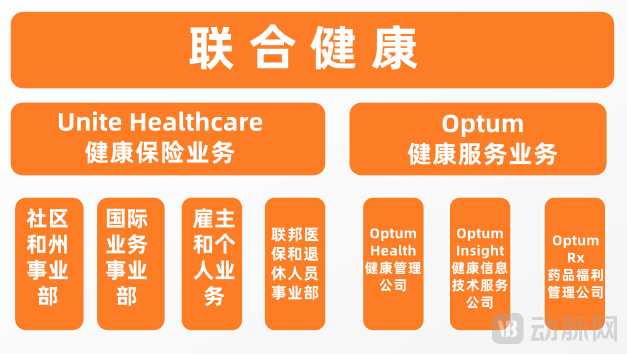

这需要回到联合健康的基本面来看。首先,联合健康采取的路径是打造“健康险+医疗服务”的商业闭环。针对此,联合健康构建了两大板块的业务,一是以Unite Healthcare为主的保险业务,二是以Optum为主的健康管理等业务。

(联合健康组织和业务架构图 动脉网制图)

(联合健康组织和业务架构图 动脉网制图)

其中,Optum包括Optum Health(健康管理公司)、Optum Insight(健康信息技术服务公司)和Optum Rx(药品福利管理公司)。此次执行并购整合的业务单元便是Optum Health。也就是说,LHC集团的到家保健业务将在后续成为联合健康在健康管理服务里的一环。

根据并购公告,LHC集团在并入后,将使其高品质的到家和社区保健服务与Optum以价值为基础的照护经验和资源进行匹配,从而提升照护效果和患者体验。

需要提及的是,Optum Health业务在联合健康的总体营收占比保持在8%左右,2021年收入为248.31亿美,而LHC去年总营收为22.2亿美元。

因此从营收来看,LHC集团未来能为联合健康的健康管理服务营收带来10%左右的提升,但对整个集团业务(2021年集团营收2876亿美元,LHC的营收体量约为1%)带来的增长十分有限。

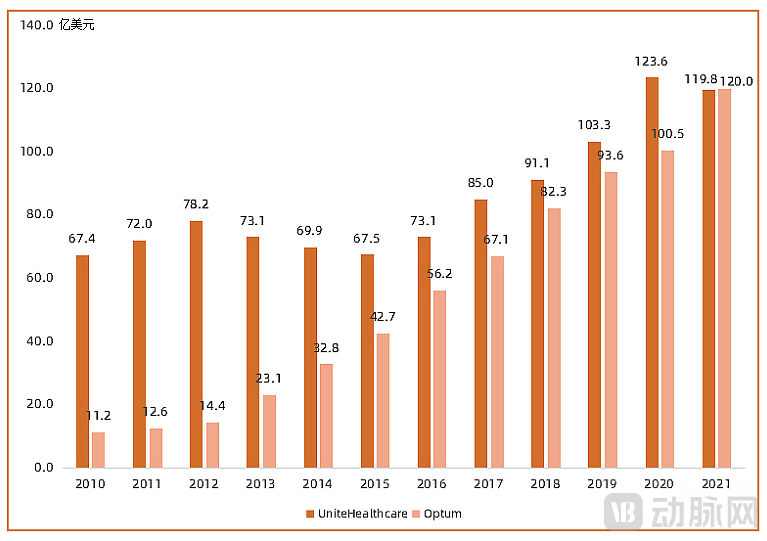

不过需要意识到的是,联合健康过去的发展历程表明,不断并购与整合能在很大程度上推动其转动更大的业务飞轮。

自2004年开始,联合健康将整体业务划分为Unite Healthcare与Optum两大板块,起初保险业务与健康管理业务的发展并不均衡,Optum业务在集团营收的整体表现不佳。这是因为,尽管联合健康手握巨大的商保支付,但在服务端上缺乏足够的资源,使其没能形成高效的供给。

说到底,“健康险+医疗服务”的模式核心还在于规模效应,即通过更好的服务触达更多的群体,更多的群体反向压低医疗服务支出成本,节约的成本继而反哺到服务端,带来更多更好的服务,从而形成正向的飞轮效应。

于是可以看到,从2010年起,联合健康在服务端不断推动并购与整合,先后花费数百亿美元收购了PBM业务提供商Catamaran、美国肾脏护理公司DaVita Inc旗下内科医师集团、药物福利管理公司Catamaran Corp、外科手术运营商Surgical Care、快速诊断公司Alere health、健康护理支付公司公司Equian LLC等。

不断的整合也使得联合健康的业务持续壮大。根据最新发布的2022财年年报,联合健康营收超1.8万亿元人民币。值得注意的是,Optum为主的健康管理服务业务利润也首次超过了保险业务。

(联合健康两大业务利润增长走势 动脉网制图)

(联合健康两大业务利润增长走势 动脉网制图)

此次收购LHC集团后,联合健康势必还将持续拓展其在健康服务端的供给能力。

健康险巨头们都在不断拓宽自己的地盘。

除了此次联合健康收购LHC集团外,同为美国健康险巨头的Humana(哈门那)也于去年斥资81亿美元100%控股收购了美国到家保健服务龙头企业KAH(金德里德到家),总共耗时4年(2017年开始)完成。这是哈门那有史以来最大的一笔收购。

在收购之前,金德里德到家是全美最大的到家保健服务提供商,拥有到家保健(Home Health),临终关怀(Hospice)和社区关护(CommunityCare Services)三大业务,2017年营收18.22亿美元,其中收入的63.6%来自于美国政府医保Medicare。

根据哈门那创始人Broussard的说法,金德里德到家的并入能有效提升哈门那的业务协同效率。他表示,与不使用家庭健康的个人 Medicare Advantage用户相比,在到家保健服务支持下的用户生活质量显著提升,且住院的可能性明显降低。

更重要的是,到家保健业务的加入使哈门那拥有了从初级保健到药房,再到家庭护理等一站式的服务,以便更好地为保险用户提供多元的服务和产品。

从当下的时间节点看,金德里德到家和LHC集团的被并购意味着一波以到家保健为主的健康险行业并购浪潮正在开始。这既有美国健康险巨头们业务发展到一定阶段时的必然选择,也有新冠大流行下到家保健业务的重要性凸显:人们开始对到家保健的接受度和需求正持续提升。

除了金德里德到家和LHC集团,美国到家保健龙头还有和康博恩、阿米斯医疗等企业,但整体来说优质标的并不多。

当然,资本市场的大鱼吃小鱼在推动越来越多企业壮大的过程中,也面临着不少风险,因此受到了舆论和相关机构的监督。例如联合健康之前对医疗信息化公司Change Healthcare的收购便正面临美国司法部的反垄断诉讼,核心理由是联合健康或将控制大量医疗保健数据,并可以利用其数字资产帮助其保险部门在对抗竞争对手中取得不正当竞争优势。

若并购整合成功,联合健康或将持续推高健康险行业的想象力,毕竟已经超3万亿人民币的市值已让联合健康成为了独一无二的标杆。这意味着,在不断滚雪球的规模化扩张中,医疗保健服务也能撑起巨大的营收和市值,并带来丰厚的利润。

有美国健康险企业珠玉在前,我国健康险行业中短期内会依循美国的路径掀起并购潮吗?可能性极小。

一是从行业发展层面看,我国健康险行业还未诞生顶级龙头企业,本土的“保险+医疗服务”模式还有待进一步验证;二是LHC集团等企业的股权十分分散,这促使联合健康等巨头能够在二级市场对标的公司进行较为便利的买卖。

所以对于国内的健康险行业,仍需要充足的耐心慢慢成长与等待。但可以确定的是,不断提高医疗服务的丰富性和可及性这条路径已被验证是可行的。只是对于国内企业来说,在实施的方法上需要更多本土化的尝试和创新。

正如联合健康从创立伊始便一直坚持的宗旨一样:“we are working to help people live healthier lives and help make the health system work better for everyone。”

可见,任何的资本方式只是手段,而带来真正的患者价值才是医疗保健企业们的目的。只有做到这一点,医疗保健企业才能具有更大的市场想象空间。

参考资料:

1:《LHC集团招股书S-1》

https://www.sec.gov/Archives/edgar/data/0001303313/000095014405001444/g92064a2sv1za.htm

2:《从上市公司看美国居家康养产业》 向问东

https://mp.weixin.qq.com/s/eI67pBhU6x1Q8OiafOom7g

3:LHC集团官网

4:《UnitedHealth to buy LHC Group for $5.4 billion》 CNBC

https://www.cnbc.com/2022/03/29/unitedhealth-to-buy-lhc-group-for-5point4-billion.html