创业9年,Keep在两次提交招股书后,于今日在香港联交所正式IPO,股份代号为3650。此次上市,Keep最终发售价定在每股28.92港元,全球发售所得款项净额约为1.92亿港元。

作为一家成立于2014年的明星企业,Keep一路走来备受瞩目。一方面在于,它是为数不多在互联网创业大潮的风高浪急中,突出重围,并成功上市的。另一方面在于,这个由90后创业的项目,在发展过程中吸引到了众多知名投资机构的押注与支持。

根据天眼查,截至上市前,Keep已完成8轮融资,融资总额超5.5亿美元(折合人民币约34.7亿元),投资机构中不乏GGV纪源资本、五源资本、腾讯、Ventech China、软银愿景基金、高瓴、时代资本、BAI资本等知名机构和企业。其中,GGV纪源资本、五源资本、腾讯、时代资本等参与了Keep的多轮融资。

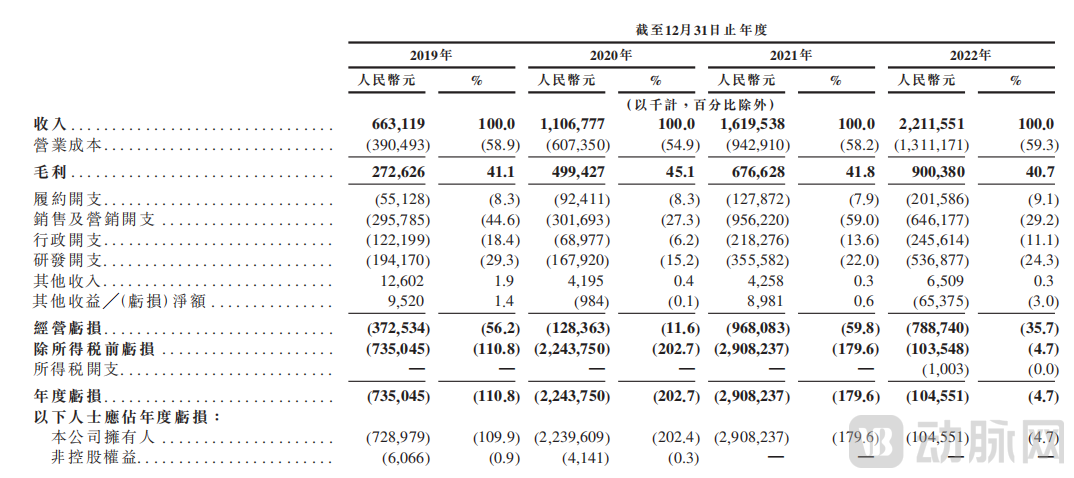

而在营收方面,Keep也表现出较强的盈利能力。据招股书显示,自2019年以来,Keep的收入持续增长,从2019年的6.63亿元增长到2022年的22.1亿元,翻了2.4倍,且毛利率始终保持在40%以上。

(图片来源:招股书)

需要重点提及的是,招股书提到,按于2022年的月活跃用户及用户完成的锻炼次数计算,Keep是中国最大的健身平台。可见,Keep目前已处于行业领先位置。

当然,不可忽视的是,Keep的亏损仍在持续。招股书显示,2019到2022年,Keep经调整的亏损净额分别为3.66亿元、1.06亿元、8.27亿元、6.67亿元,4年时间亏损净总额达到了19.66亿元。

一边是营收不断上涨,一边是持续亏损,Keep的业务逻辑究竟是怎样?此次上市,能否带来更大想象?还有哪些难题待解?以及对运动健身行业有怎样的启示?本文将依据Keep过往的经历、打法、招股书透露的数据,试图进行分析与解答。

90后小伙儿掘金运动健身市场,

三大业务如何构建运动生态体系?

2014年,一则文件的发布带动了运动健身行业的蓬勃发展。

当年10月,国务院发布了《关于加快发展体育产业促进体育消费的若干意见》,文件计划到2025年时,达成“中国体育运动人口达5亿,体育产业产值5万亿”的目标。这意味着,运动健身市场受到了政策的支持与助推。

彼时,毕业于北京信息科技大学的90后王宁正决定做一款移动健身App,他想把自己成功从170斤瘦到130斤的经验带给更多人,从而解决网上健身知识杂乱无章的痛点,并于2014年年底成功上线Keep。

在还没多少同类竞品的年代,Keep一经推出便一炮而红,上线仅105天便收获了超百万用户。

得益于亮眼的用户增量,以及政策支持,Keep很快吸引到众多投资机构前来调研,并在短短1年时间里融了3轮资,拿下上千万美元。

有了充足的“子弹”,Keep开始不断尝试新的路径与探索更多商业可能:从用户社区搭建、完善健身课程体系、售卖健身器材与食品到知识付费,甚至医药数字化营销等,Keep逐渐构建起了三大业务体系。

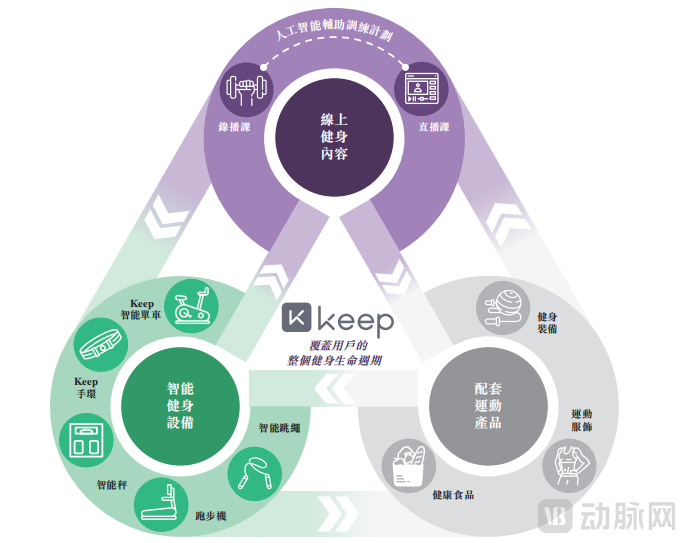

截至IPO,三大业务体系分别为线上健身内容、智能健身设备和配套运动产品,三者构成了Keep全面的健身解决方案。

(图片来源:招股书)

在Keep看来,三条业务线相辅相成。Keep通过激励用户使他们完成定期锻炼,以提高用户参与度。这个过程中,用户会使用Keep的内容产品进行指导健身,并有机会被转化为订阅会员,同时也能促使用户去购买Keep旗下自有品牌运动产品(健身装备、服饰和食品等),而品牌产品亦有机会将流量再次引向线上健身内容。

那真实情况究竟如何呢?这要从财务数据中寻找答案。

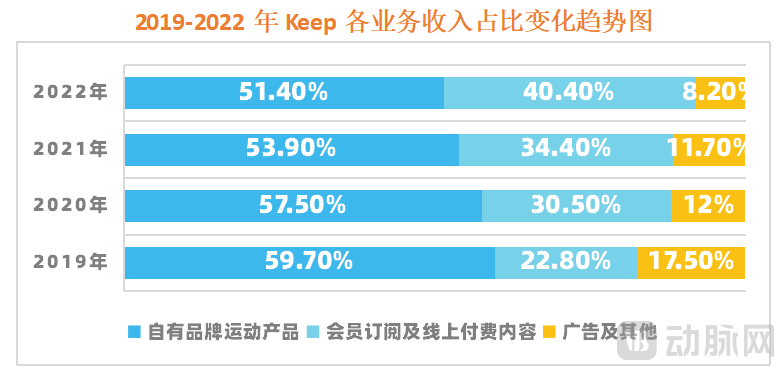

据招股书,Keep将营收分在三大业务板块中,自有品牌运动产品占总营收的比例最大,达到了51.4%;会员订阅及线上付费内容排第二,占比为40.4%;广告及其他最低,占比为8.2%。

(数据来源:招股书 动脉网制图)

可以看到,自有品牌运动产品的销售占据了Keep营收的“半壁江山”:“卖货”无疑是其收入的重要支柱。

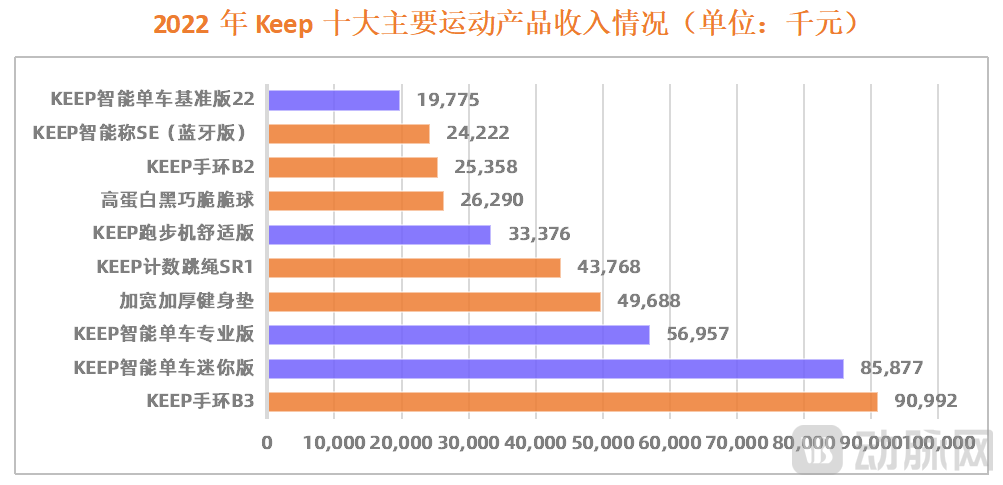

而再细挖下去,在披露的十大主要运动产品中,小物件更是撑起大营收。招股书显示,2022年收入最靠前的产品是Keep手环 B3,接近1个亿。另外,客单价在几十元到百元出头的智能秤、健身垫、计数跳绳等小物件也取得了数千万元的收入。

(数据来源:招股书 动脉网制图)

公开信息显示,对自有品牌运动产品,Keep采用的是OEM模式,销售渠道包括直销(DTC)和批发。其中,直销渠道包括龙头电商平台,如京东、天猫旗舰店等,以及Keep自建商城;批发渠道包括京东等。从这里可以看出,Keep更多依赖的是线上流量的转化。

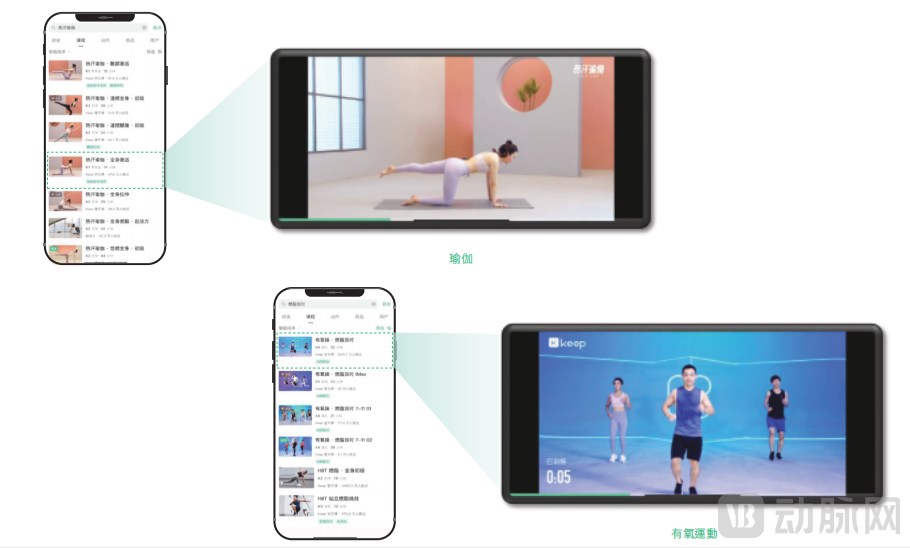

在会员订阅及线上付费内容方面,Keep主要打造录播课和直播课,两者均由内部开发或由第三方(如达人和其他健身内容提供商)创建。据招股书显示,Keep已积累超过2万节录播课程,覆盖健身、瑜伽、跑步、冥想、舞蹈等多种运动品类。

(keep平台上的录播课 图片来源:招股书)

为了保证课程内容专业度,Keep通过自研课程,从动作设计、视觉听觉等方面进行综合研究,让用户能循序渐进达到运动效果。在此基础上,Keep构建自身的IP,以及研发自有IP课,比如“气质芭蕾”“燃脂派对”等,提高了用户粘性。

但这不够,为了提高内容的丰富度,Keep 持续与PUGC、品牌机构合作,通过构建开放平台,吸引帕梅拉、周六野等国际知名健身IP入驻平台,以满足用户不同诉求。

可以说,正是超级IP的建立让Keep有了坚实的商业护城河,并让其以IP为圆心,向更完整的运动健身生态迈进。

目前,Keep平台会员渗透率稳步增长,由2020年的6.4%增长至2021年的9.5%,并进一步增长至2022年的10.0%。

广告和其他服务则主要是针对B端相关品牌方,是互联网传统的将流量变现的思路。

从逻辑上来看,会员订阅及线上付费内容是主要针对健身用户的引流产品,该产品的轻资产且用户粘性高,在此流量基础上,Keep能为B端相关品牌方提供广告和其他服务,自有品牌产品则是对核心用户群体的深入服务,以增加营收空间和拓宽商业边界。

也就是说,Keep在业务发展的过程中,摒弃了作为互联网健身工具这一变现方式主要依赖广告的商业模式,而是逐渐靠向了平台或消费品牌这一更具有想象空间的的打法。财务数据也印证了这一路径的可行性。

当然,在今日IPO后,Keep亟需收窄亏损额,且跑通盈利模式以给到资本市场更大信心。

作为率先IPO的运动健身企业,Keep在招股书中提到了未来的一些方向。

比如,Keep会持续推出更多的健身类别、硬件设备,以及寻求课程与设备之间的一种联动,增强课程交互性,提高线上体验,促进硬件产品消费。

此外,从2019年开始,Keep也在尝试打造社区氛围,以将其工具平台的形象向社区平台转化,从而拥有更多的付费抓手。

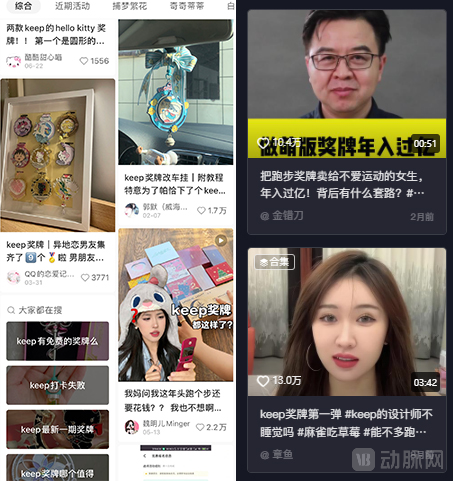

而在社交性上,最火爆的便是此前在社交平台疯转的Keep奖牌,其是Keep中虚拟体育赛事的完赛奖牌,普遍定价为39元。一经推出,便在小红书、抖音等平台掀起了广泛讨论。

(小红书、抖音等平台上关于Keep奖牌的讨论 动脉网截图)

根据Keep官方的说法,线上虚拟赛事通常为5公里以内的线上跑活动,活动时间长、配速要求低,降低了参赛门槛。而实体奖牌的推出,为虚拟赛事增加了更强的社交属性。

奖牌有多吸金?Keep官方数据统计显示,Keep大耳狗云上漫跑活动共吸引了40多万付费用户。其中,新注册用户10分钟内浏览大耳狗页面的报名用户超过20万,付费用户超过10万。以此为基数,按每块奖牌39元进行计算,此次线上慢跑活动为Keep赚到了1560万元。

借助奖牌的火爆出圈,Keep吸引了更多大学生、白领、潮玩爱好者,亦提高了会员转化率。据招股书显示,包含2021年四季度以及2022年前五个月在内的八个月,参与Keep虚拟赛事活动的付费用户人数超过110万,商品交易总量超过5000万元,这与泡泡玛特的盲盒取得了一样的成果,使得不少人认为Keep似乎已触到第二增长曲线。

但其实,强调社交粘性和打造共同信念一直是Keep的强项。在Keep创业早期,随着用户数激增,王宁就意识到,健身内容只是软性壁垒,这对于用户来说,并没有对Keep形成与百度、知乎或者健身论坛等相关的信息提供方差异化的认知。于是当时王宁对用户需求进行了重新梳理,且重新定义了Keep的品牌形象。

典型的事件是,在Keep拥有了3000万用户之后打造了一支广告片,并提出了“自律给我自由”这一经典slogan。一时之间,“自律给我自由”通过广告的大规模宣传成为了众多健身爱好者的座右铭或口头禅,也让用户对Keep的品牌认知变得牢固。

这不是长宜之计。毕竟,奖牌的热度只能管一时,当用户的热情消退,奖牌带来的社交情感价值就会迅速下降,从而回归到常态。

因此,如何提高社区粘性,以及带给用户更多的附加值,将成为未来较长一段时间Keep需要思考的命题之一。

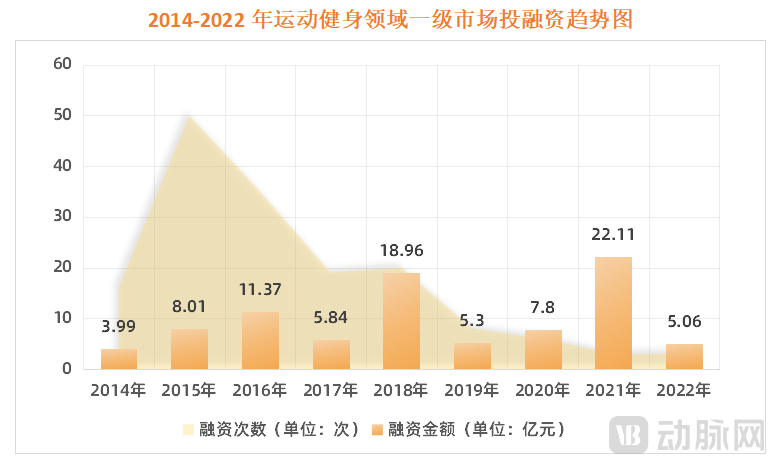

运动健身市场曾是处在“风暴眼”的赛道。

比如在2015年前后,除此次上市的Keep拿下融资外,悦跑圈、咕咚运动、全城热炼、健美乐等近40家企业相继拿下多轮融资,腾讯、奇虎360、软银中国、高瓴、SIG海纳亚洲等知名企业或资本竞相入局。

(数据来源:动脉橙数据库 动脉网制图)

千帆竞技后,到2020年,市场上大量企业在激烈的竞争中随着行业退潮逐步消逝。一方面,是因为行业头部企业跑出,已占据较大市场份额,市场趋于饱和,马太效应浮现;另一方面,融资热潮降温,资本在角逐头部企业,新创立的企业较难获得融资。这一时刻,行业赛点由野蛮生长占地盘,过渡到了快速商业化变现的阶段。

从Keep当下取得的成绩来看,商业化变现已实现,但盈利能力有待提高。

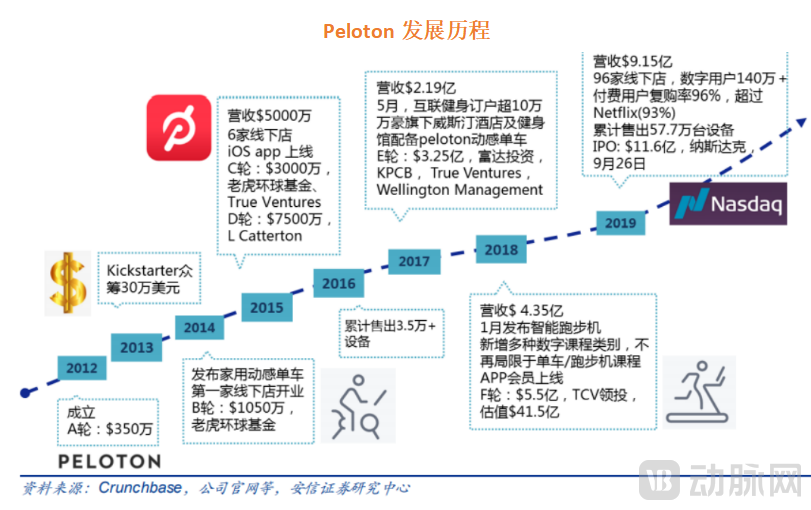

这里不得不提到Keep的对标企业Peloton,自新冠肺炎疫情爆发初期股价暴涨之后,后者市值从逾500亿美元高点跌至当前90亿美元左右,缩水超80%。背后的核心原因是,Peloton在盈利上仍未取得实质性进展。根据Peloton2023财年第三季度业绩报告,其四季度净亏损达2.759亿美元,盈利压力巨大。

(图片来源:安信证券)

不难看出,中美两家互联网运动健身巨头都面临着相似问题。

当然,如果站在更长期的角度来看,运动健身仍是一个庞大的市场。根据灼识咨询报告,2022年中国的健身人群数量为3.74亿,位居世界第一,预计到2027年将达到4.64亿。不过,2022年中国健身人群的平均年支出为2518.3元一人,远低于美国的16425元一人,显示出强大的增长潜力。

机会是广阔的,但行业又该如何选择合适的路径呢?这要回到用户的需求上寻找答案。

根据《2022中国健身行业数据报告》,当下运动健身行业需求端有三大趋势。

一是女性成为健身消费市场主力。调研显示,2022年女性健身消费者占比达61.93%,较2021年增长迅猛,女性与男性在健身消费市场中的占比差距不断扩大。在消费支出方面,2022年,女性消费者在万元以上的健身消费和周边消费支出均高于男性消费。这意味着,更多挖掘并满足女性用户的运动健身需求,将成为相关企业业务未来的重要增长极。

二是80后、90后是运动健身最大消费群体。从年龄结构来看,最大的体育消费群体是26-35岁的青年人,占比超过四成,其次是36-50岁和19-25岁的群体。对于行业企业而言,洞悉80后、90后年轻人群的消费倾向,如居家健身等场景或能找到新的商业化可能性。

三是一线和新一线城市是健身消费者的主要聚集城市。从全国各城市的数据来看,上海市的健身消费者数量大幅领先,占到总量的19.63%,其次是北京、重庆、天津、广州、深圳等城市,合计占比达50%。从健身消费金额来看,上海和北京的消费能力最强,他们在5000-10000元的消费占比中,平均高出总体水平3.7%。

此外,随着人们对于运动健身认知的提高,行业也将有越来越细分趋势出现。

而善于把握趋势,不断为用户创造更多价值的企业,终将获得更多发展机遇。