随着临床研究的深入,GLP-1在多个领域展现出优秀的应用场景,并对细分赛道如减肥市场产生了重大影响。因此,市场一度对GLP-1是否会对糖尿病细分赛道如CGM产生负面影响充满担忧。

近日,雅培公布了2023Q3业绩,同时调减了其年度利润指引。雅培Q3营收101亿美元,2023年前三财季累计收入298.68亿美元、累计净利润41.29亿美元,分别同比减少11.01%和30.02%。

尽管雅培的诊断业务营收下滑了32%,但雅培的CGM在今年Q3销售增长30.5%,单季营收达14亿美元,是财报中为数不多的亮点。截至2023年Q3,雅培CGM业务共实现收入39亿美元,全球用户超500万。

无独有偶,另一家专注于CGM的龙头企业德康医疗,在10月底公布的Q3业绩显示,其单季度营收同比增长27%,CGM业务同样获得快速增长。截至2023Q3,德康共营收25.88亿美元,其中美国地区收入增长24%,国际收入增长33%。

除了美国医保对于CGM的持续支持外,雅培和德康不约而同地提到了GLP-1药物对于CGM的带动,同时更多的临床研究也支持将CGM中的多项核心指标作为HbA1c之外新的标准引入糖尿病临床管理中。

CGM正迎来加速放量的时机,对于国产品牌来说,如能趁此机会加入出海浪潮,或将迎来高速发展契机。

雅培和德康先后发布了各自的研究,证实GLP-1药物对于CGM的正向带动。

之所以两家CGM龙头企业都不约而同地做了这件事情,是因为市场一度担忧,随着GLP-1药物的应用,会影响CGM的发展前景。市场的担忧并不是空穴来风,随着GLP-1药物的上市,对许多细分赛道产生了重大影响。

如减肥赛道,直观外科达芬奇手术机器人的减重手术量已经连续两个季度迎来下滑,尽管今年Q3达芬奇的手术量同比增长了19%,但市场依然不买账,股价迎来下跌。强生也表示,受GLP-1药物的影响,对减重手术器械造成冲击,旗下相关产品增长不及预期。而美敦力投资的胃内减肥球囊企业Allurion,8月上市至今股价已跌掉一半以上。

这样的恐怖故事,并没有发生在CGM身上。

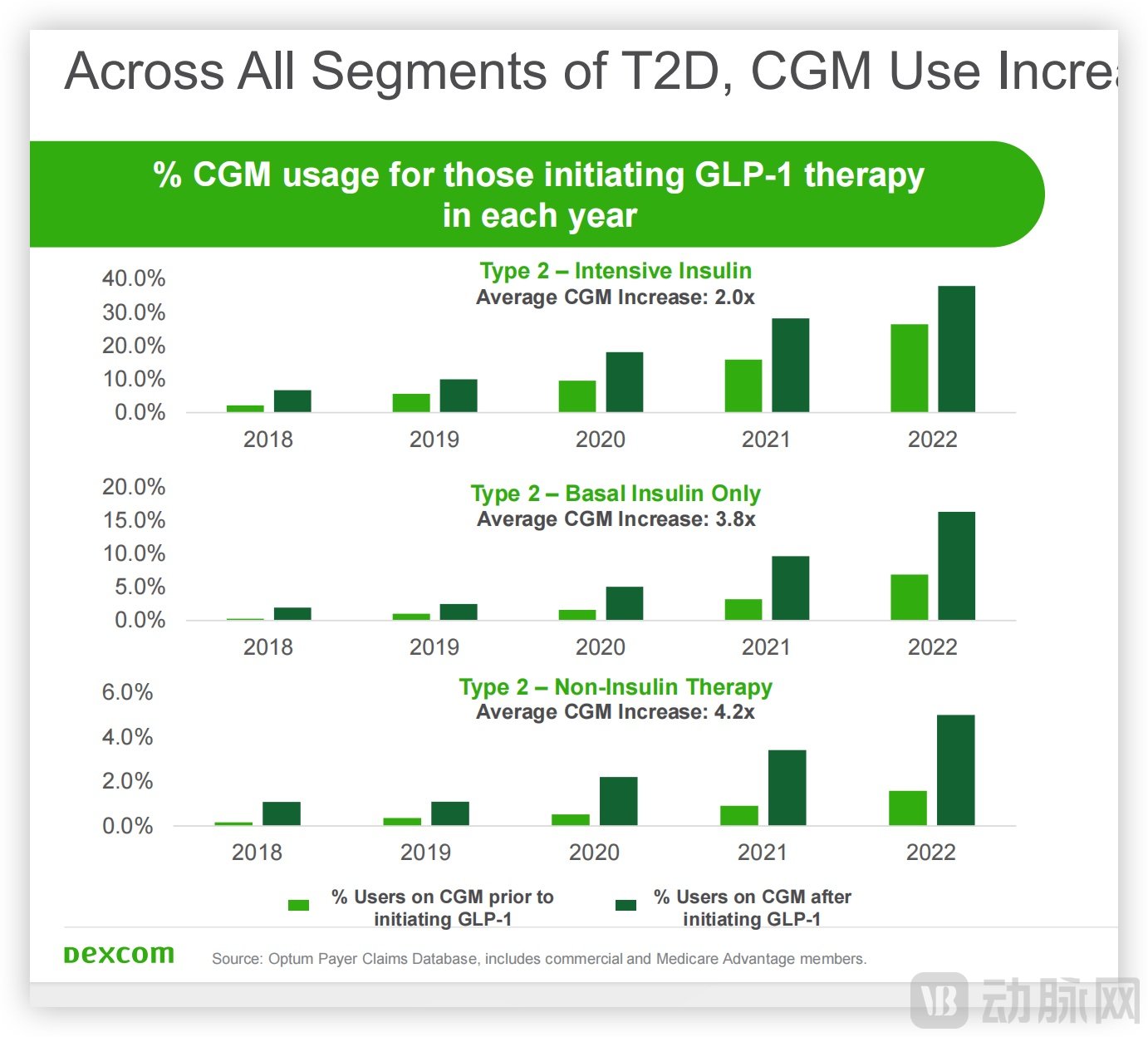

9月份,德康在其投资者大会上也公布了其一项基于Optum保险的研究,称强化胰岛素使用者在开始使用GLP-1药物后,CGM的使用量相比过去翻了一番,而基础胰岛素使用者和非胰岛素使用者在使用GLP-1药物后,CGM的使用量翻了近两番。

德康研究CGM和GLP-1之间的正向驱动,图源官网

GLP-1+CGM的联动成为新的临床驱动因素。

德康认为,无论是从长期人体代谢健康所需要的支持,还是短期治疗方案的调整,CGM+GLP-1的组合都能帮助患者实现更持久的健康状态,两者呈现互相促进的正向作用。

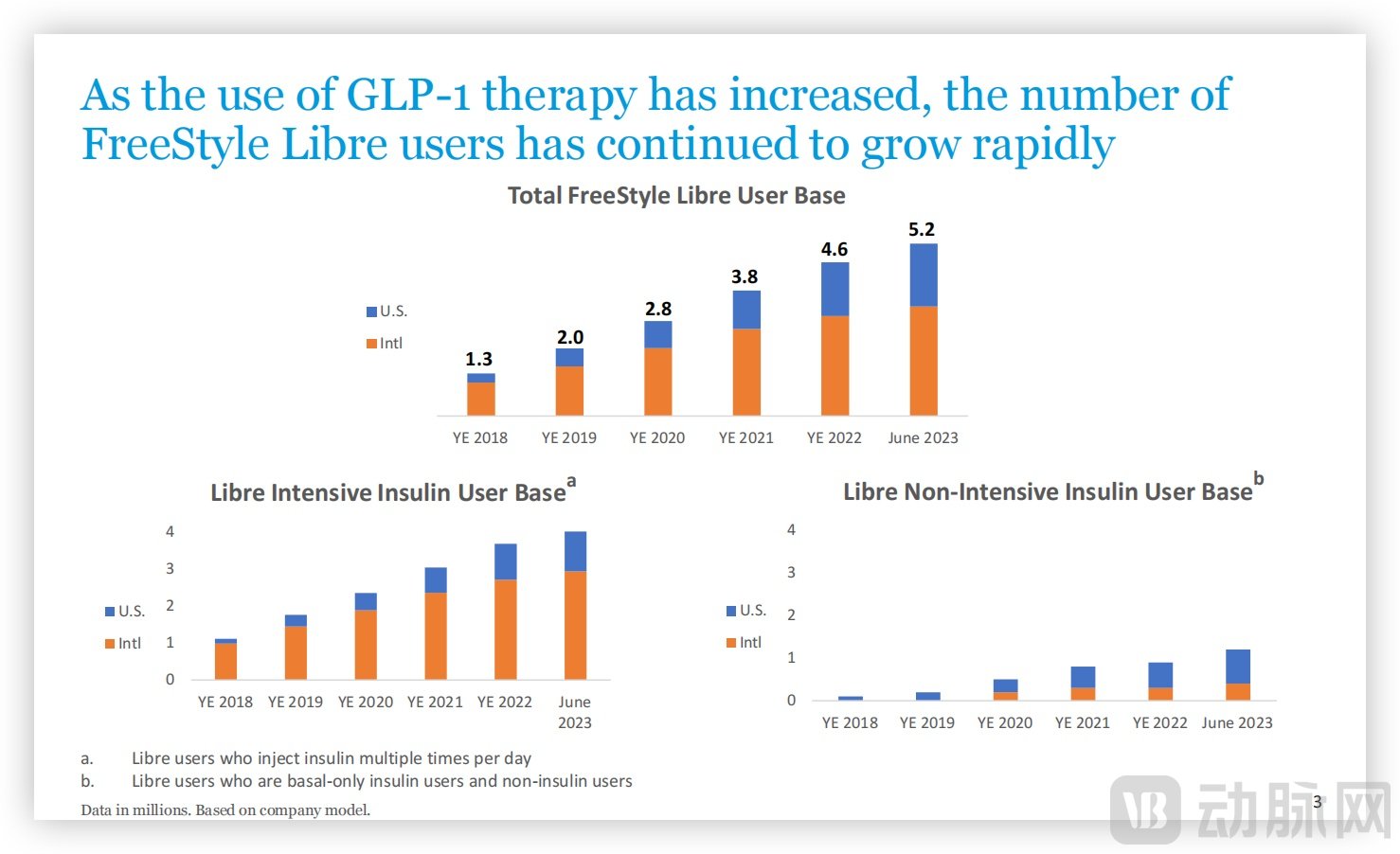

尽管德康的这项研究对于GLP-1和CGM之间的关系作出了说明,但其样本量较少,市场还存有一定的疑虑。紧接着,雅培公布了其基于美国零售药房渠道的保险报销数据,涵盖美国市场主流的医疗保险,包括近3亿用户,其中有约2/3的雅培CGM产品用户,样本数量足够多。

雅培也认为GLP-1与CGM是双向促进,图源官网

从雅培公布的数据来看,无论是在美国市场还是国际市场,随着GLP-1药物市场渗透率的增加,CGM用户也在快速增长。双方并没有形成非此即彼的局面,反而是共同上涨。此外,雅培统计了自身Freestyle Libre用户中使用GLP-1药物的占比,可以看到在雅培CGM用户群体中,GLP-1药物使用的比例也呈逐渐上涨趋势。

值得注意的是,同时采用GLP-1药物+CGM的群体,治疗依从性更高。因此雅培得出了CGM与GLP-1的关系更像互相促进,而非相互竞争的结论。

不仅是德康和雅培,另一家糖尿病巨头Insulet也做了类似的研究,得出了近似的结论。

行业巨头的研究,加上自身业绩的佐证,让一度笼罩在CGM赛道上的阴霾烟消云散。未来随着GLP-1应用范围的扩大,也会带动CGM迎来新的增长。

越来越多的临床研究证实,CGM未来将在糖尿病管理中跟HbA1c处于同样重要的位置。

在刚结束的第59届欧洲糖尿病研究协会年会(EASD)上,多国专家围绕糖尿病作了许多报告和分享,CGM是其中一个重要的议题。过去,人们普遍认为CGM是对传统指尖血糖的一种升级替代,而此次会议上的报告,展示了CGM在糖化血红蛋白(HbA1c)之外能够提供更多指标作为血糖管理新标准的重要价值,同时还有多个专家从不同角度分享了CGM的临床优势。

CGM能在HbA1c之外提供新的血糖管理参数。

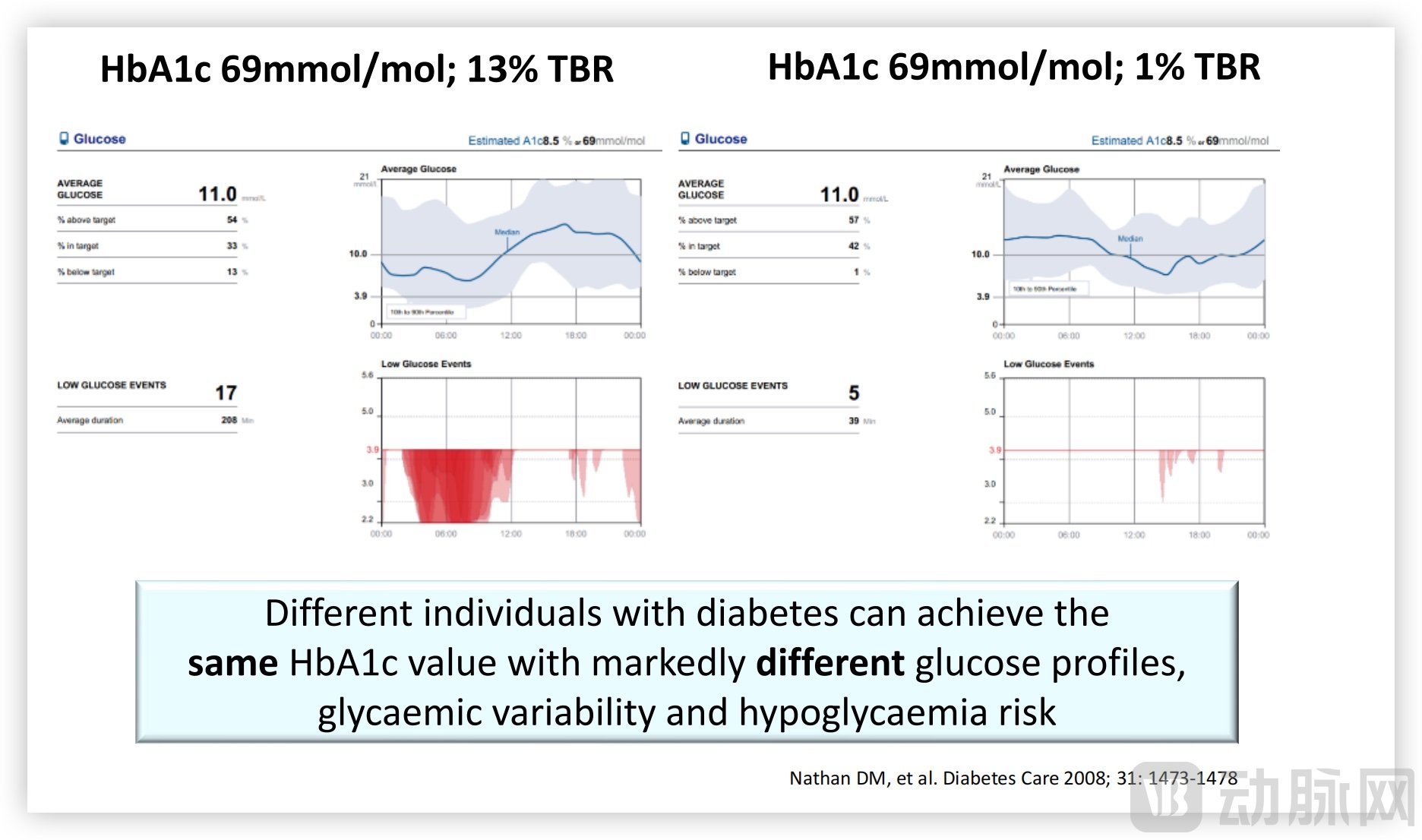

来自诺丁汉大学的Emma Wilmot教授指出,虽然HbA1c与微血管并发症呈正相关态势,是评价糖尿病并发症风险的有用指标,过往在临床上使用十分普遍,但不同糖尿病患者即使是相同的HbA1c水平,其血糖谱、血糖变异和低血糖风险也存在显著差异。HbA1c更多是反映过去一个时间段内的血糖水平而非即时血糖浓度,是一个相对粗糙的指标,它不能实时反映当前血糖水平,也无法显示血糖波动趋势、高低血糖预警以及具体控糖建议。

相同HbA1c数值,不同血糖状态;图源EASD

CGM所提供的葡萄糖目标范围内时间(TIR)以及动态葡萄糖图谱(AGP)都可作为血糖调整的重要参数引入糖尿病管理之中,它们能有效强化降糖治疗和风险预警,同时也开始改变传统诊疗模式。过去,医生评估的HbA1c水平,告知调整方案,患者被动执行;现在,患者告知医生TIR结果并结合自身生活方式提出方案调整想法,由医生评估后进行指导建议。

糖尿病管理是一件复杂的工程,需要结合临床结果和生活经验,如果说HbA1c是临床结果,那么CGM能提供生活经验,两者结合才能平衡。

来自明尼苏达大学的Richard M. Bergenstal教授的报告,也认为需要在HbA1c之外引入CGM来提高糖尿病管理的质量。Bergenstal教授认为优质的糖尿病管理离不开以下几点:1.尽力减少高血糖事件发生;2.避免低血糖风险;3.降低血管并发症风险;4.合理的生活计划。

过去,临床一直以HbA1c作为诊断标准,然而多年的流行病学调查发现1型糖尿病和2型糖尿病患者中高血糖和低血糖的比例仍在持续上升,HbA1c这项指标对于实现优质糖尿病管理远远不够。从实际案例来看,CGM的引入不仅能帮助患者控制血糖,还能解决体重问题、调整生活方式、缓解糖尿病相关情绪问题以及优化药物治疗方案。

以CGM中的葡萄糖管理指标(GMI)指标为例,在一项超过1440名患者参与的研究中,GMI和HbA1c在视网膜病变的持续进展中具有相似的分布和相关性。作为CGM的核心指标之一,GMI对于临床血糖的管理能起到重要支撑作用。

GMI可以评估患者短时期内血糖控制情况,并及时提供生活方式调整指导。过往研究显示,14天的CGM数据就足以预测患者未来3个月的血糖变化趋势,也就是说GMI指标能在中远期的血糖管理中体现更多价值。随着GMI、TIR/TBR等新参数的引入,能让患者拥有更精细的糖尿病管理方案。

此外,还有专家针对CGM对降低1型糖尿病和2型糖尿病患者住院率的研究,以及CGM关键参数TIR反映成人2型糖尿病患者中认知功能障碍和海马区损伤的关联等。多项临床研究都表明,未来CGM不仅是查看血糖数值,它还将发挥更多临床作用。

欧洲正成为巨头下一个激烈竞争的市场。

在Q3财报中,无论是雅培还是德康都认为欧洲市场将是未来发力的重点。目前欧洲市场CGM的增速保持在18%~20%,主要靠二型糖尿病患者的渗透率提升拉动。2023年,欧洲主要国家包括英国、德国、法国等预计都会将CGM纳入2型糖尿病患者报销医保范围。

欧洲CGM的发展普及与美国市场一样,离不开保险的支持。美国市场对CGM报销的门槛价格从2016年的166美元提升到今年的226美元,超出部分给予报销(自费部分约占20%),同时扩大保险范围以求覆盖更多患者群体。其背后的逻辑是保险鼓励患者持续使用CGM以帮助控制病情减少并发症,从而减少医疗费用支出。

雅培积极推动在欧洲进行的多项关于CGM的真实世界研究,如对法国国家索赔数据库的回顾性研究表明,每天使用一次胰岛素的2型糖尿病患者在使用CGM后,糖尿病急性并发症显著减少,住院人数减少67%。

正是有了临床研究支持,今年6月,法国宣布批准扩大CGM的报销范围,从过去仅适用于需要强化胰岛素治疗的1型和2型糖尿病患者扩大到所有使用基础胰岛素的糖尿病患者,预计将新增约300万患者使用CGM,雅培和德康都将从中受益。法国成为欧洲首个扩大CGM保险覆盖范围的国家,并且这股扩张的浪潮或将持续下去。

不仅是雅培,德康也在欧洲也动作频频。在去年新一代G7获得欧洲CE认证后,德康就为与雅培展开竞争做好了准备。今年伊始,德康宣布将在爱尔兰投资3亿欧元建立其欧洲的首个生产基地,预计年产量达数百万个,以应对快速增长的欧洲市场需求。

尽管欧洲基本实行了全民医保,但是疫情后各国医保资金都较为紧张,因此对于更具性价比的CGM产品是有刚性需求的。

从产品端来看,雅培Freestyle Libre 3和德康G7功能接近,差别不大,但是1个Libre3的使用周期14天,而G7的周期为10天,雅培的日均成本更便宜。以德国市场价格为例,雅培年均费用约1250欧元,德康年均价格约为1650欧元。

目前,欧洲市场还是被雅培和德康所占据,美敦力新一代CGM Simplera刚获得认证,进入市场参与竞争尚需时间。

这样的竞争格局,对于从国内市场在雅培和美敦力围剿下走出来的国产CGM来说,是熟悉的剧本。未来参与欧洲市场的竞争也是国产CGM行业发展所要面临的挑战。

国内市场越来越卷,国产CGM需要第二增长曲线。

在双十一期间,今年新近获批的两家CGM企业,三诺生物和鱼跃医疗对旗下CGM产品展开了大力促销,将CGM单价下探到100元~200元区间,在血糖制品的天猫V榜中,两家排名前列。两年前,国内CGM产品售价普遍在400元~600元。两年过去,CGM步入“白菜价”区间。

尽管双十一促销只是一个短期行为,但它却反映出一种趋势——国内CGM市场开始内卷。

一位CGM业内人士向动脉网表示:“CGM原材料成本并不高,良品率的高低决定成本的高低,虽然各家技术路线的不同决定了工艺的不同,很难进行统一评价,但打到100多的价位,也接近底价了。”

随着国内企业技术的不断更迭,在突破雅培和美敦力的封锁后,近年来市场上国产产品数量逐渐增多并且产品力逐渐达到主流水准。如传感器使用寿命普遍达到14天,三诺生物和美奇医疗甚至做到了15天;衡量测试精度的平均绝对相对误差MARD值也越做越低,如硅基仿生达8.83%、三诺生物更是做到了8.71%。与早期产品相比,新近上市的 CGM 产品使用体验更佳,提升了患者的消费意愿。

卷完产品卷价格,终究不是长远之策,国产CGM开始瞄向海外市场。

新近获批的三家国产CGM企业,硅基仿生、三诺生物和鱼跃医疗,都宣布出海欧洲。其中三诺生物和硅基仿生的CGM系统都获得了基于欧盟医疗器械法规(REGULATION (EU) 2017/745,简称MDR)的符合性证书。也就是说,这两家的产品获得了进入欧洲市场的准入资格。而鱼跃医疗也表示其新一代CGM产品正在进行MDR认证中。

要想在欧洲市场取得成绩,国产CGM需要满足保险、医生和患者三方的需求。

对于保险而言,获得同类产品时支付的成本最低是他们的诉求。对医生而言,了解产品,管理的患者使用过这个产品,或是在学术活动中接触过产品后才有向用户推荐的意愿,同时需要产品被不同类别保险所覆盖。对于患者,医生推荐、产品纳入保险报销范围,自费金额可以承受是接受产品的关键。

因此,在2023EASD年会中我们见到了鱼跃和三诺的身影,积极参与国际会议,打造自身品牌影响力。

对于海外市场,踩着巨头的肩膀过河不失为一种合理的战术。如德康医疗2016年进入德国市场,早期采用经销商模式,效果并不好,后来建立直销团队才出业绩,雅培同样如此。目前,德国市场约占雅培欧洲销售额的30%~40%,约占德康欧洲销售额的10%。

有了行业巨头的打样,国产CGM企业也早早布局。

如三诺生物早在2016年通过对美国THI和PTS的收购,在糖尿病领域进行了国际化的布局,并且近几年在亚非拉区域持续推动本地化市场团队建设,设立了多国子公司。未来,三诺生物依托PTS、THI和Sinocare建立起来的全球销售和服务网络体系,依靠国内生产优势,加大CGM海外的推广力度,为更多糖尿病患者服务。

鱼跃医疗在过去几年同样在欧洲进行了布局,无论是德国普美康还是意大利美诺医疗,他们的渠道和团队都为鱼跃今后在欧洲的发展打下了良好的市场基础。

在欧洲市场,因为雅培和德康两大巨头所设立的高标准,使得后来者充满挑战。以产品论,MARD值要低于9%、同时免校准,才能获得医生的信任;以价格论,如果不能低于现有产品20%以上,则很难获得保险的青睐。

可以预见的是,在国内市场艰难突围的国产CGM并不惧怕这样的竞争。无论是GLP-1的助推,还是临床研究让使用场景的拓展,都对市场起到了正向影响,借此高速发展契机,国产CGM出海正当时。

参考资料:

Riddlesworth TD, Beck RW, Gal RL, et al. Optimal Sampling Duration for Continuous Glucose Monitoring to Determine Long-Term Glycemic Control. Diabetes Technol Ther. 2018 Apr;20(4):314-316.

Nathanson D, et al. SO 67-821. EASD Annual Meeting 2023.

Eeg-Olofsson K, et al. SO 67-818. EASD Annual Meeting 2023.