突然袭来的新冠肺炎像极了当年肆虐的SARS。面对更加迅猛的疫情发展,我们的应对策略也不再如2003年一般手足无措。在成功控制人员流动,隔离疑似病例之后,疫情发展似乎已经得到了一定的控制。而这时,如何对患者进行治疗,就成了所有人关注的重点。

前一段时间在朋友圈中频繁出现的瑞德西韦(Remdesivir),在人们的口口相传中成为了治愈新冠肺炎的神药。瑞德西韦背后的开发者,美国吉利德科学公司也因为迅速的响应国内疫情组织临床试验。

那么瑞德西韦为何会成为人们口中的治病良方?其背后的药企巨头吉利德又为何能在业绩连年下滑中保持稳定的股价?今日,我们就带各位一起去一探究竟。

在人们的口口相传中,瑞德西韦几乎成了一天治愈疾病的神药。尽管相关部门已经及时对不实信息进行了辟谣,但是人们似乎更加愿意相信一天治愈的奇迹。即使瑞德西韦用于治疗新冠肺炎的所有证据就只有一些体外试验和一个美国病例。

1月31日,顶级医学学术期刊NEJM上发表了一篇有关美国第一例输入型新冠病毒感染病例的brief report。该患者在1月21日至1月26日期间持续发热38.8度以上,然后在1月27日,开始接受瑞德西韦治疗。随后其临床症状发生了迅速的改善,不再需要吸氧,氧饱和度也恢复到了94%-96%。研究并没有其他患者进行对照,也没有患者在用药前后的外周血病毒血征或病毒载量数据,只有鼻咽/口腔拭子的病毒RNA数据。而且由于该患者在使用瑞德西韦的同时,还接受了其他各种支持治疗,因此无法判断其症状减轻是否直接归因于瑞德西韦。

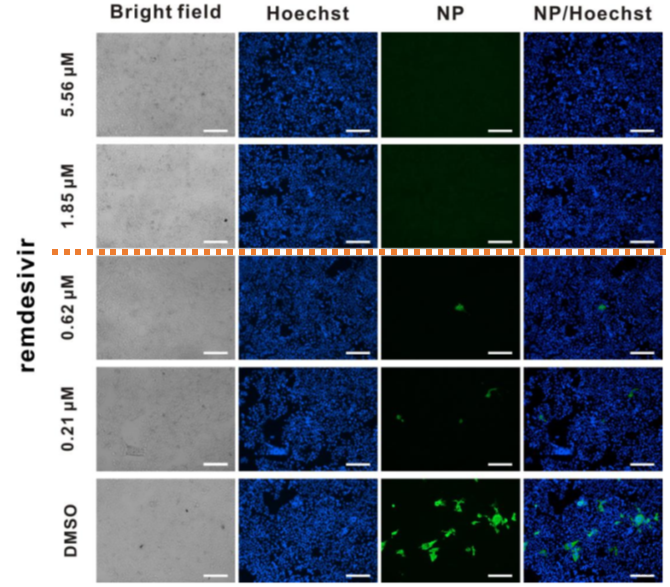

瑞德西韦在不同浓度下对新冠病毒的抑制效果

在此之后,武汉病毒研究所于2020年2月4日在《Cell Research》上在线发表了文献,在体外实验中证实了瑞德西韦对冠状病毒的有效性。在该文章中,武汉病毒所团队检测了七种不同抗病毒药物对新冠病毒的有效性,随后发现,瑞德西韦、氯喹(Chloroquine)以及Nafamostat在体外具有抑制新冠病毒的效果。在进一步的细胞实验中,最低1.85μM浓度的瑞德西韦就可以完全清除绿猴肾细胞系Vero E6的新冠病毒感染。这些证据都指向瑞德西韦可能是对抗新冠病毒的特效药。

瑞德西韦其实是一款“老药”,而且是一款从一定意义上说失败了的老药。瑞德西韦的设计初衷,是用于抑制埃博拉病毒中一个叫RdRP的蛋白,一种RNA聚合酶,对埃博拉病毒的繁殖过程极其重要。

在WHO对于埃博拉病毒药物的一项对比实验中,瑞德西韦与REGN-EB3、ZMapp和mAb114进行了平行试验。然而在参与临床试验的低病毒载量人群中,使用瑞德西韦的患者死亡率最高,达到了33%。过高的死亡率也迫使该项临床实验被提前中止。

虽然瑞德西韦并没能达成使命,但是自2017年以来,却不断有文章支出,瑞德西韦可能对冠状病毒有明显的抑制作用。就在2020年1月10日,新冠病毒疫情肆虐之前,还有研究机构在《Nature Communication》上发文,证实相比于洛匹那韦、利托纳韦和干扰素β,瑞德西韦对同为冠状病毒的MERS病毒有更加明显的疗效。并且在小鼠实验中,预防性或治疗性的使用瑞德西韦,都能在感染后改善肺功能,减少肺病毒载量和改善肺部病理。正是以这些研究为基石,美国才会允许以“同情用药”的方式给新冠肺炎病人使用瑞德西韦。

吉利德方面在了解到瑞德西韦可能对新冠病毒有效之后,就开始积极的与国内卫生部门接洽。2月1日,美国华尔街日报发布报道,称吉利德即将在中国开展关于瑞德西韦的Ⅲ期临床试验。其他一些消息也指出,吉利德正在积极采购瑞德西韦的中间体药物。紧接着在2月2日,国家药监局药审中心透露瑞德西韦治疗新冠肺炎的临床试验获受理,将由中日友好医院牵头,在武汉开展。

两项瑞德西韦治疗新冠肺炎的注册临床试验

2月5日,中日友好医院的王辰、曹彬团队在武汉市金银潭医院宣布启动瑞德西韦治疗新冠病毒感染的研究。

两项临床试验分别针对轻中度患者和重度患者,均由中国医科大学赞助(轻中度试验中中国医学科学院以合作者身份参与试验),中日友好医院的曹彬教授担任PI(主要研究者)。轻中度试验预计招募308名患者,而重度试验预计招募452名。参与试验的患者会接受第一天200mg剂量的安慰剂/瑞德西韦治疗,并在接下来的9天中每天接受100mg剂量的治疗。

本次开展的两项试验均以随机、双盲、安慰剂对照的形式展开多中心研究。双盲试验指研究对象和研究者都不了解试验的分组情况,完全由研究设计者来安排和控制临床试验方案。这也就意味着在临床试验开盲之前,没人能了解瑞德西韦是否有效。这两项试验的预计完成日期分别是4月27日(轻中度)和5月1日(重度),瑞德西韦究竟是不是治愈新冠肺炎的神药,也只有到时才知晓。

瑞德西韦究竟是不是神药我们暂时放下不表。但是瑞德西韦背后的吉利德在这段时间着实是赚足了眼球。人们都想知道这家在危难关头拿出“救命良药”的公司到底是什么来头。

吉利德诞生于1987年,自成立以来就致力于抗病毒领域的药物研发。在仅33年的发展史中,吉利德在抗病毒领域的优势发挥的淋漓尽致。旗下的丙肝药Sovaldi在上市的第一年就完成了超百亿美元的销量,成为药物研发史上增长速度最快的药物之一。而在艾滋病领域,吉利德的抗艾药物长期占据着全球50%以上的市场空间,并且这一数字还在逐年扩大。

2014年,凭借丙肝药物的强势发挥,成立仅27年的吉利德就冲进了全球十大制药企业的名单中,与其并列的辉瑞、诺华、罗氏等都是发展了上百年的大药企。在全球知名医药咨询机构IDE Pharma发布的2019医药创新指数排名中,吉利德也凭借极具创新性的产品管线排名第一。

吉利德的创始人迈克尔奥丹早年曾感染过登革热,很多人都认为这与吉利德选择抗病毒药物研发这个赛道密切相关。在最初一段时间的发展中,吉利德其实并未取得成功。其上市的第一款药物西多福韦(Vistide)虽然帮助吉利德在二级市场上募集到了大量资金,但是药物本身却销量平平。真正帮助吉利德摆脱长期亏损的,是1999年的收购案。

1999年吉利德以5.5亿美元的总价收购了NeXstar pharma,并同时获得了其旗下的两款药物,用于治疗严重真菌感染的AmBisome和治疗艾滋病患者卡波济氏肉瘤的DaunoXome。第二年在这两款产品销量的推动下,吉利德的年营收首次破亿,其营收的主要来源也首次从合作收入变成了销售额。

2001年,吉利德首个抗HIV药物替诺福韦酯获批上市。并且自此开始,吉利德开始将自己的主要精力分配到抗HIV药物的研发中。随后,几乎每隔两年吉利德都会推出一款新的抗HIV组合疗法药物,凭借稳定的产品输出,迅速侵吞原本在抗HIV领域的巨头GSK的市场空间。这一情况一直持续到今日。

然而最终将吉利德推上十大药企宝座的,却不是抗艾药物。2011年,吉利德斥资112亿美元收购Pharmasset,并获得其管线中的丙肝药物Sovaldi。这项交易究竟是否值得,从吉利德的收入中一看便知。

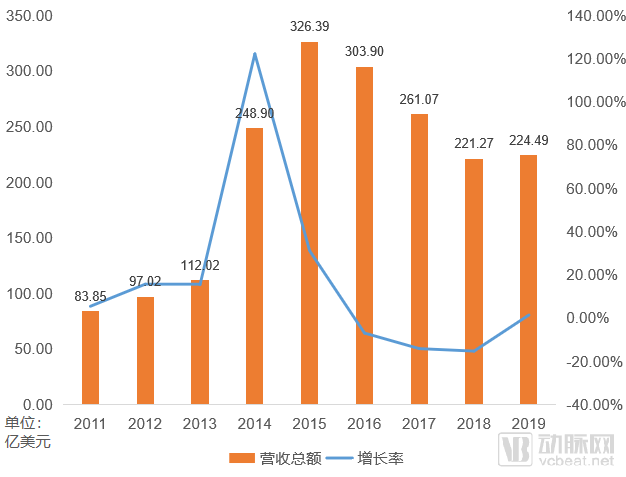

吉利德2011年以来的营收走势图

2014-2015年,是吉利德发展以来最辉煌的一段时期。其营收从2013年的112.02亿跳到了2015年的326.39亿。但是在接下来的三年中,吉利德却接连经历了三年的连续营收下滑,营收从2015年的峰值326.39亿美元,又回落到了2018年的221.27亿美元。短短三年的时间,业绩下滑了30%多。

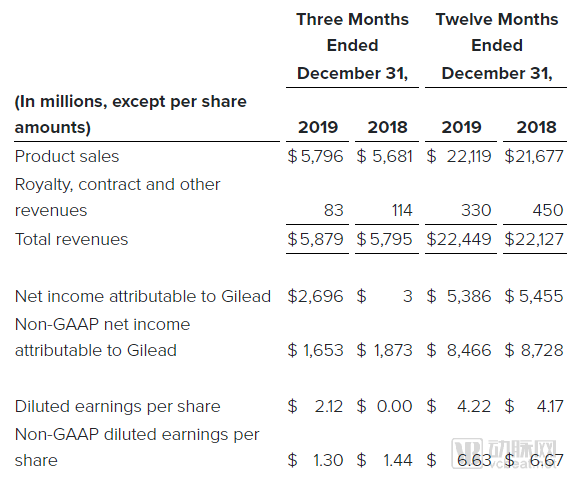

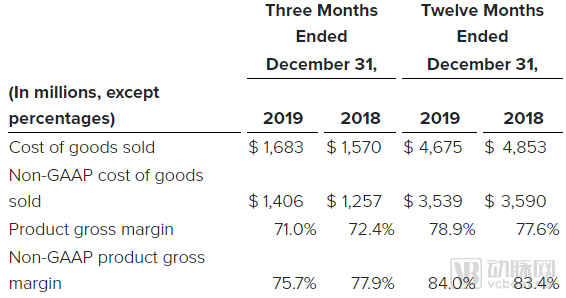

吉利德公布的2019年部分财务数据

2020年2月6日,吉利德公布了自己2019年的财务数据,营收终于恢复增长,来到了221.19亿美元的新起点,终结了此前三年的业绩接连下滑。扣除成本,吉利德的净收入达到了53.86亿美元,调整后净收入更是高达84.66亿美元。

同大多数药企一样,吉利德的毛利率保持在70%以上的高位,调整后毛利率更是超过80%。而在研发方面,随着多项临床试验的开展,吉利德在2019年显著提高了研发投入,未自己未来的发展提供保障。

业绩在大起大落之后终于回复平稳。而这背后的原因,正是前面提到的丙肝药物——Sovaldi。

丙肝,是一种由丙型肝炎病毒(HCV)感染导致的肝脏疾病。丙肝患者如果不能得到及时的治疗,慢性丙肝会进一步引起肝硬化、肝衰竭、肝癌等致命疾病。丙肝的传播途径和艾滋病类似,主要通过血液、母婴和性传播,另有少量散发性丙型肝炎,其传播途径尚不明确。

在2011年之前,聚乙二醇干扰素α(后文简称干扰素)注射液和利巴韦林联用是主要的治疗方案。这两款药物联用的治愈率大概只有40%左右。到2011年,口服抗病毒药物,如默沙东的boceprevir,大幅提升了丙肝的治愈率。但是当时的口服药物却不完全是口服。患者需要使用“口服药物+干扰素注射液+利巴韦林”的组合方案,才能将治愈率从40%提高到约80%。这一数字对于治疗丙肝来说其实已经是非常大的突破了,如果没有吉利德出现的话。

2013年12月,吉利德的丙肝药Sovaldi获批上市,在治愈率、依从性和不良反应三个维度上完爆了其他对手。使用Sovaldi进行为期12周的一个疗程治疗,丙肝的治愈率可以达到90%左右;特定疾病分型的丙肝患者无需同时进行干扰素注射,只需要口服Sovaldi就可以达到治疗效果;更重要的是,Sovaldi的临床试验中未发现严重不良反应,不良反应出现率也显著低于对手。于是上市之后Sovaldi迅速占领市场,成为丙肝治疗的新标准。仅2014年一年,Sovaldi的销量就突破了100亿大关。

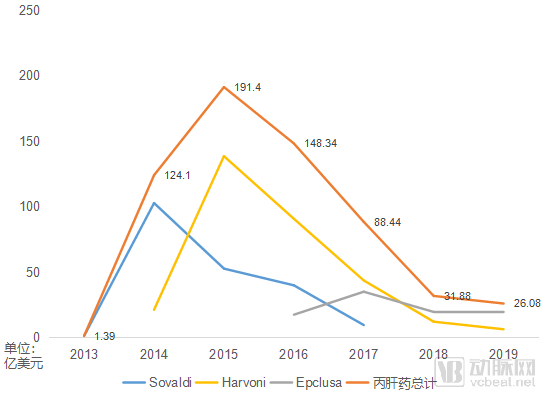

三代丙肝药物的年销量(2018年起,吉利德不再单独披露Sovaldi销量)

Sovaldi大幅提高了丙肝的治愈率和患者依从性,但是同时也带来了患者的减少。面对不断减少的丙肝患者和竞争对手带来的压力,吉利德不得不将Sovaldi的价格定到1粒1000美元,一个疗程8.4万美元的价格,以在短时间内收回研发成本并获取利润。

随后,就在Sovaldi上市后的第二年,吉利德又赶忙将Harvoni,也就是我们俗称的“吉二代”推入市场。Harvoni的疗效更加惊人,对于不同类型的丙肝患者平均治愈率可达95%,对于特定类型的丙肝患者,在24周的治疗之后,治愈率甚至可以达到100%。随着Harvoni的推出,丙肝药物市场也走上了历史最高峰。据统计,2015年的全球丙肝市场达到了史上最高的237亿美元,吉利德的两款产品在其中占据了80%以上。

Sovaldi和Harvoni让丙肝病毒无处可躲。然而飞鸟尽,良弓藏,丙肝患者的减少也加速了Sovaldi和Harvoni的市场萎缩。吉利德自己推出的“吉三代”Epclusa也在仅仅达到35亿美元的年峰值销售之后,就迅速衰落。吉利德甚至自己成立了丙肝药物的仿制药企业,覆盖尾部市场。到2019年,吉利德三款丙肝药物销量已经只剩下不到30亿美元,不及峰值市场的1/6。

2017年11月,吉利德宣布Sovaldi在中国正式上市,商品名为索华迪。随后,Harvoni和Epclusa也相继进入中国市场,商品名分别为夏帆宁和丙通沙。在2019年底的医保谈判中,夏帆宁和丙通沙携手默沙东的择必达一同进入医保目录,平均降幅85%,患者单疗程治疗费用从5万元左右降低到1万元左右。

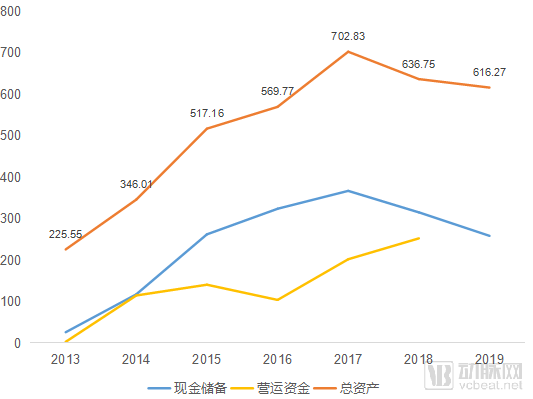

吉利德近几年的资产变化情况

吉利德在丙肝市场的表现,让企业得到了快速发展。2013年,吉利德的流动资金曾跌到了谷底,现金储备只有25.71亿美元,营运资金更是只剩下2.59亿美元。而在Sovaldi上市后,第一年吉利德的财务情况就有了巨大的改观。现金储备和营运资金双双破百亿,总资产接近350亿美元。2017年,吉利德仅花了三年的时间就让自己的资产总额再次翻番,突破700亿美元。

但现实是,吉利德因为自己的药物治疗效果太好,而降低了丙肝市场空间。

对于治疗比丙肝更加棘手的乙型肝炎,吉利德同样做出了巨大的贡献。2002年推出的Hepsera(阿德福韦酯)是第一个获得FDA批准用于治疗慢性乙型肝炎的核苷酸类似物。该药在2008年时达到了3.4亿美元的销量,但是相对于整个乙肝市场来说,这款产品的销售情况并不算好。

随后在2008年,吉利德又将自己的抗艾明星药物Vilead(替诺福韦,中文商品名韦瑞德)推向乙肝市场。Vilead上市前与Hepsera进行了头对头的临床试验,然而上市后却仍然没能帮助吉利德扩大在乙肝领域的优势。

在接下来的几年中,吉利德的业务在抗艾领域和丙肝领域迅猛增长,在乙肝领域却一时没了消息。然而实际上,吉利德的动作却从未停歇。

2016年11月,吉利德带着自己的乙肝药Vemlidy(中文商品名韦立德)再次冲击乙肝市场。韦立德是韦瑞德的升级版,相对于自己的前代产品,韦立德在剂量减少到1/12的前提下保持了前代产品的有效性。同时由于剂量的降低,肾毒性大幅下降。除了终末期肾病患者不能使用之外,轻、中、重度肾病患者都可以在医生的建议下使用韦立德。2018年12月,韦利德同样进入了国内,成为最新的乙肝药物。

有如此大的升级,吉利德却没能全面替代韦瑞德的地位。这其中的关键原因,就在于韦瑞德的高价格。目前正在使用中的乙肝药物,与韦瑞德直接竞争的产品,主要就是自己的前代产品替诺福韦和BMS的恩替卡韦,然而这两款药物早已超出了专利保护期的范畴。

庆幸的是,国内患者再也不需要担心韦立德的价格问题。在2019年12月进行的最新一轮医保谈判中,韦立德顺利的通过了谈判,进入医保范畴。

即使是韦立德,也只能保证患者长期带病生存。作为抗病毒领域的专家,吉利德始终没有放弃寻找治愈乙肝的可能性,而转机或许已经显现。2018年9月,吉利德宣布与Precision Bioscience合作研发基因疗法,彻底消除人体内的乙肝病毒感染。

在成功攻克了丙肝之后,吉利德的信心大涨,并借此乘胜追击,希望在更广泛的肝病领域继续前进。而这次吉利德显然碰上了一块硬骨头。

吉利德希望突破的是一个临床上未被解决的难题,非酒精性脂肪性肝炎(NASH)。目前对于NASH,不仅没有合适的治疗方案,甚至连病因都还不十分清晰。在2019年初时有分析师认为2019年是NASH药物研发的关键一年,其中吉利德的Selonsertib被寄予厚望。

然而事情并不像大家想的这么乐观。2019年2月吉利德遗憾的宣布Selonsertib在Ⅲ期临床试验STELLAR-4中没能达到临床终点。随后在2019年4月,Selonsertib的另一项Ⅲ期临床试验STELLAR-3也宣告失败。吉利德随即放弃了这款药物,着力推动其他两款产品管线的研发进展。

然而吉利德的坏消息并未到此为止。2019年12月,吉利德宣布自己药物管线中另一款治疗NASH的关键药物Cilofexor,单药治疗和联合治疗都没能达到其Ⅱ期临床试验ATLAS的主要临床终点。但是好消息是,Cilofexor和Fisocostat联合治疗的试验结果达到了次要终点,联合治疗有效的减轻了NASH的各项症状,并且治疗耐受性良好。这也意味着这一药物组合还有很多的机会和发展空间。

除此之外,Cilofexor和吉利德的另一款NASH药物Firsocostat的联用,也改善了受试患者的相关症状。虽然在单药治疗上屡次碰壁,但是联合治疗似乎为吉利德打开了一扇窗。而从吉利德的态度上看,这家药企巨头与NASH之间的战斗还远未终止。

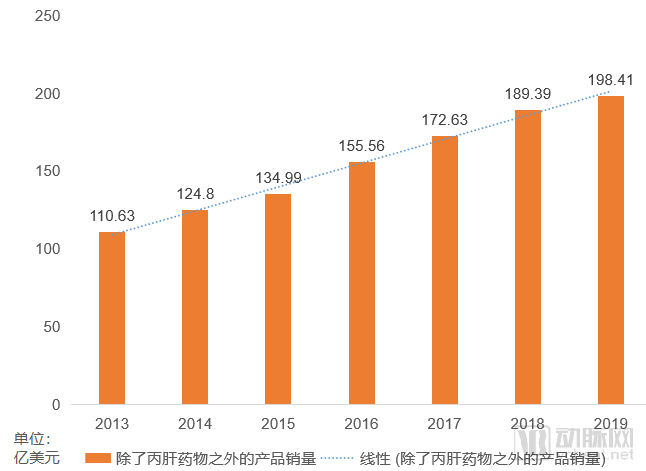

除丙肝药物外,吉利德的营收走势

除去吉收入中的丙肝药物部分,吉利德也从未停止过增长,增长速度基本稳定在10%左右。

2013年Sovaldi上市之前,抗艾药物一直是吉利德的支柱产品。在丙肝市场萎缩之后,吉利德的营收支柱也从丙肝药再次转向了抗HIV药物。2019年抗艾药物为吉利德创造了164.38亿美元的营收,占其总收入的73.22%,已经成功接棒丙肝药物成为其下一阶段的主要营收支柱。

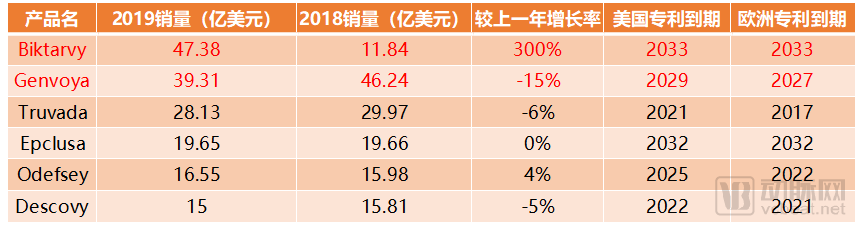

吉利德2019年销售额超过10亿美元的产品

2019年吉利德的产品中共有6款产品销量超过10亿美元,其中只有一款丙肝药物,“吉三代”Epclusa。

在其余的五款抗艾药物中,年销量接近39.31亿美元的Genvoya虽然略有下滑,但是仍然排在了第二畅销的药物。其相关专利期还有6-8年的时间,仍有非常大的市场空间。另外2018年初获批上市的Biktarvy在发售不满一年的时间内就销售了11.84亿美元,2019年更是飙升300%到47.38亿美元。其市场专利期一直持续到2033年,已经成为了吉利德的又一款核心产品。在抗艾药物的持续发力下,未来几年吉利德保持当下的业绩稳定看起来应该没有问题。

1996年,美籍华裔科学家提出了艾滋病的鸡尾酒疗法,使用三种或更多的抗病毒药物联用来对抗HIV。这样的组合方式和调制鸡尾酒很相似,因此被称为“鸡尾酒疗法”。

在鸡尾酒疗法出现之前,GSK的齐多夫定是单药治疗艾滋病的明星药物。但是与所有的单药治疗方案一样,齐多夫定也会在患者长期服用后产生耐药性,影响疗效。鸡尾酒疗法的出现彻底解决了患者耐药的问题,让艾滋病患者长期带病生存成为可能。

但是比鸡尾酒疗法更复杂的是患者的服药依从性。那么能否把多种药物浓缩到一片药中?当时的艾滋病巨头GSK率先开展研究,先后出产了几代产品,却始终离单药实现鸡尾酒疗法差了一步。而完成这一目标的,正是吉利德。

2006年,吉利德的三合一治疗药物Atripla获批上市,成为第一款单药鸡尾酒疗法。在临床试验中,244名使用Atripla的HIV感染者有80%在服药后HIV病毒显著减少,并且CD4细胞(HIV病毒的主要攻击对象)明显增加。里程碑式的药物加上优秀的疗效,FDA只用了3个月的时间就利用快速审评程序通过了Atripla的上市申请。

随后几年,Atripla保持着高速增长的态势,并在2010年取代了畅销艾滋病药物Truvada成为了吉利德当年最畅销的药物产品,销量29.27亿美元。

被Atripla挤下宝座的Truvada是吉利德在2004年推出的另一款传奇药物。最初FDA只批准Truvada用于治疗艾滋病,出于对其副作用的担忧,FDA直到2012年都没有批准Truvada的预防用途。获批用于预防不仅延长了Truvada的市场独占期,而且让这款药焕发了销量的第二春。直到今天Truvada仍然是艾滋病预防药物的金标准,仍然保持着每年接近30亿美元的销量,已经成为了抗艾药物史上最畅销的产品。

在抗艾药物领域能战胜吉利德的可能只有吉利德自己。Atripla的统治持续了很多年,而最终,在Atripla专利期临近之际,吉利德推出了Atripla的接任者Stribild,并很快又推出其升级版Genvoya,继续延续自己在抗艾药物领域的统治。

Genvoya从Atripla的三合一进化到了四合一,除了保留恩曲他滨之外,依发韦仑被替换成了新药埃替拉韦,替诺福韦酯被替换成了在血浆中更稳定的丙酚替诺福韦,又额外添加了药物增效剂考比司他。Genvoya上市后很快便置换掉了Atripla和Stribild的市场份额。在2018年迎来了其销售峰值,46.24亿美元。

这时吉利德遭到了自己在艾滋病领域的老对手GSK的挑战。GSK推出的新药Triumeq市场份额迅速上升,在短期内增速甚至超过了Genvoya。

对于这样的挑战吉利德自然不会坐视不理。吉利德自己最新产品Biktarvy的临床试验直接进行了Biktarvy与Triumeq三种有效成分药物组合的对比试验,相当于与Triumeq之间的头对头试验。最终,Biktarvy在有效性上与Triumeq基本一致,但是药物不良反应事件较少。

在优秀试验数据的带动下,2018年刚上市的Biktarvy已经成为了吉利德药物管线中销量最高的产品,2019年销量高达47.38亿美元,而且未来还有增长空间。

吉利德早已在艾滋病治疗领域站稳了脚跟,而在艾滋病预防领域,吉利德的探索并未止于Truvada。

Descovy于2016年在美国率先上市,随后在2018年进入国内,中文名为达可挥。达可挥自销售以来已经成为了吉利德的支柱产品之一,目前的年销量超过15亿美元。但是其美国和欧洲的专利将在2021年和2022年到期,看起来留给吉利德的时间已经不多了。

但是吉利德对于达可挥的期望并不仅仅是在治疗艾滋病上。2019年11月,在第17届艾滋病会议上,吉利德宣布达可挥在艾滋病暴露前预防(PrEP)疗法的Ⅲ期临床试验中,表现出与同类产品Truvada(舒发泰)非劣势的功能和疗效。在96周的实验中,接受达可挥和舒发泰的高风险人群感染HIV的比例分别为0.16%和0.30%,证实达可挥相比于舒发泰的非劣效性。同时达可挥比舒发泰更快达到HIV感染的药物有效浓度,并且停药后的药物存在时间延长了60%以上。

根据这样的临床结果,吉利德很可能会在2020年提交达可挥用于PrEP的新适应症申请。而这也将推动达可挥的销量进一步提升。

在单一片剂治疗之后,长效抗艾药可能会成为下一阶段艾滋病药物的主要发展方向。目前上市的长效抗艾注射剂大多是每周注射一次,而GSK和辉瑞共同持股的ViiV正在开发一种新药产品,可能会将注册频率延长到每月一次。面对GSK新一轮的挑战,吉利德自然不会将自己多年经营的江山拱手让人。

2019年3月,吉利德公布了自己有关GS-6207的临床实验结果。GS-6207是一种HIV-1衣壳功能抑制剂,未来将成为长效HIV组合疗法的一部分。40名健康受试者参与的临床试验支持了GS-6207 在剂量大于100mg时维持3个月的给药间隔,并且几乎无不良反应。2019年11月GSK又公布了进一步的试验结果,皮下注射的GS-6207潜在给药间隔可以达到6个月一次。吉利德能否在长效抗艾药上再次击败GSK,值得我们拭目以待。

肿瘤一直是各大药企的兵家必争之地,依靠丙肝药物和抗艾药物大赚一笔之后,吉利德自然也想在肿瘤领域分一杯羹。但是其最初的布局并不太成功。

2014年,吉利德的重磅肿瘤药Zydelig获批上市,同时登陆美国和欧洲市场,用于三种B细胞血液肿瘤的治疗。在上市之初,Zydelig的药物标签中就包含一个黑框警告,告诫消费者要警惕该药潜在的副作用,包括肠炎、肺炎以及可能致命的肝脏问题。到2016年,这些副作用导致Zydelig在因安全性问题被EMA(欧洲药品管理局)警告,并中止了其六项在研的临床试验。

在Zydelig的失败之后,吉利德在肿瘤学上的布局开始从自研向合作与收购转向。其中最关键的一笔交易,自然就是以119亿美元的价格收购了风筝制药,并随即获得了全球第二个获批的细胞治疗产品Yescarta。

刚刚获批两年的Yescarta正在逐步展现出自己惊人的吸金能力。2018年是其正式上市销售的第一年,当年销售额就达到了2.64亿美元。2019年,随着欧洲市场的开放,Yescarta的销售额冲上4.56亿美元。未来随着成本的下降和技术可及性的提高,我们有理由认为,Yescarta在未来的几年中还有巨大的增长空间。

吉利德对于细胞治疗的期望还不止于此。目前Yescarta还在推进有关弥漫性大B细胞淋巴瘤的临床试验,希望能从目前的三线治疗角色上升至二线治疗。在Yescarta之后,另一款细胞治疗产品,靶向CD19的KTE-X19也已经蓄势待发。在2019年,吉利德先后展示了KTE-X19在急性髓性白血病(ALL)和套细胞淋巴瘤(MCL)中取得的优异成绩。

在治疗ALL的Ⅰ期ZUMA-3临床试验中,41位接受了治疗的患者在随访两个月以上后,有68%的患者达到完全缓解或完全缓解伴有不完全血象恢复。而在治疗MCL的Ⅱ期ZUMA-2临床试验中,60名可以评估的患者有67%达到完全缓解;中位随访时长12.3个月时,57%的患者仍然维持缓解;并且12个月的无进展生存率和总生存率分别达到了61%和83%。尽管KTE-X19仍然可能会引起脑卒中、多器官衰竭等严重不良事件,但是这样的总体缓解数据仍然令人振奋。

在其他疾病领域,吉利德主要采取了合作的研发策略。

吉利德在2015年底与Galapagos达成了最高达20亿美元的协议,共同开发其JAK1抑制剂Filgotinib。这款产品也没有辜负吉利德的期望。2019年8月,吉利德与Galapagos宣布,EMA已经受理Filgotinib治疗类风湿性关节炎成人患者的申请。

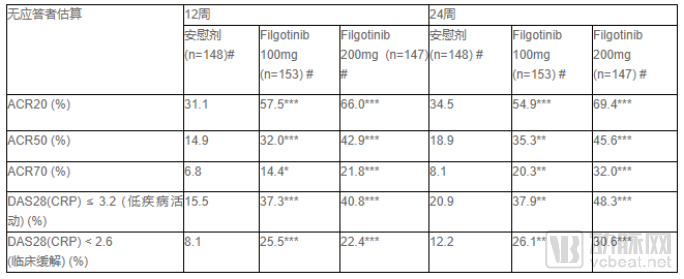

Filgotinib的临床试验结果

从目前的Ⅲ期临床试验结果上看,Filgotinib将会在同类药物中非常有竞争力。2019年FDA刚刚批准了艾伯维的JAK抑制剂Rinvoq上市。这款药物在其披露的临床试验结果中,达到20%缓解的患者比例保持在65%-71%。而使用200mg的Filgotinib在同一指标上同样可以达到66%,效果与Rinvoq相当。但是Filgotinib的患者耐受性数据非常好,治疗引起的不良反应只停留在轻度到中度,而且200mg组的患者只有4.1%曾产生不良反应。Filgotinib很可能将成为先头产品,吹响吉利德进军免疫疾病领域的冲锋号。

发展至今,吉利德已经凭借自己的独到眼光抓住了多款优质药物管线,在抗病毒药物之外,又将自己的足迹迈向肿瘤、免疫系统疾病等更广泛的医疗领域。如今业绩回稳,后续产品跟进,还坐拥250亿现金,2019年可能会是吉利德新时代的开始。这家击溃了丙肝病毒的企业,能否在下一个时代中战胜更强大的敌人?