又一家眼科连锁企业成功上市。

今日,朝聚眼科(02219.HK)正式登陆香港联交所主板,其开盘价为10.6港元,和发行价一致。截至上午9点57分,朝聚眼科股价为12.96港元,涨幅22.26%,市值89.1亿港元。

(图片来源:老虎证券)

据招股书显示,2018年、2019年和2020年,朝聚眼科分别实现收入6.33亿元、7.15亿元以及7.94亿元,同比分别增长12.95%和11.05%;归母净利润分别为0.39亿元、0.76亿元、1.24亿元,形成稳定的营收能力和盈利能力。

值得注意的是,朝聚眼科三年收入的80%以上来自内蒙古与邻近地区。其中,包头医院、呼市医院和赤峰医院占据了三年总收入的60%左右。可以看见,朝聚眼科在营收结构上极具地域特色。

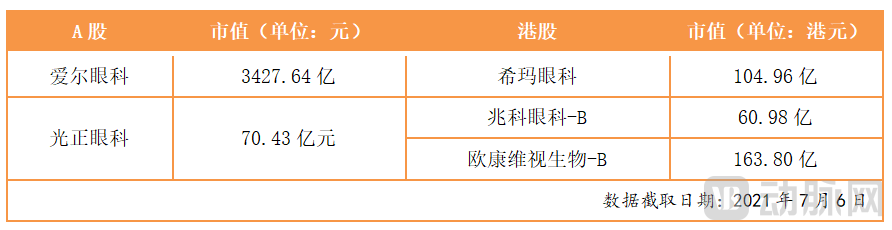

一直以来,作为黄金赛道的眼科是国内股市的稀缺概念。例如在A股,目前只有爱尔眼科(300015.SZ)与光正眼科(002524.SZ);而此次朝聚眼科登陆的港股,在此前也只有希玛眼科(03309.HK)、兆科眼科-B(06622.HK)和欧康维视生物-B(01477.HK)。

正是在股市上的稀缺性,使得眼科相关企业的IPO备受市场关注:在去年,华厦眼科、何氏眼科、普瑞眼科等区域性眼科龙头纷纷递交招股书,一时间掀起民营眼科上市大讨论。但一年过去,三家企业还未过会,反而是今年1月递交招股书的朝聚眼科率先登陆二级市场。

从成立时的一间门诊发展到17间眼科医院及23间视光中心,并在今天成功IPO,朝聚眼科经历了怎样的发展历程?区域化的连锁机构能走向全国吗?眼科赛道还有机会诞生下一个爱尔眼科吗?针对这些问题,动脉网接下来将进行解析。

朝聚眼科的发展史,就是一部医学世家几代人的创业史。

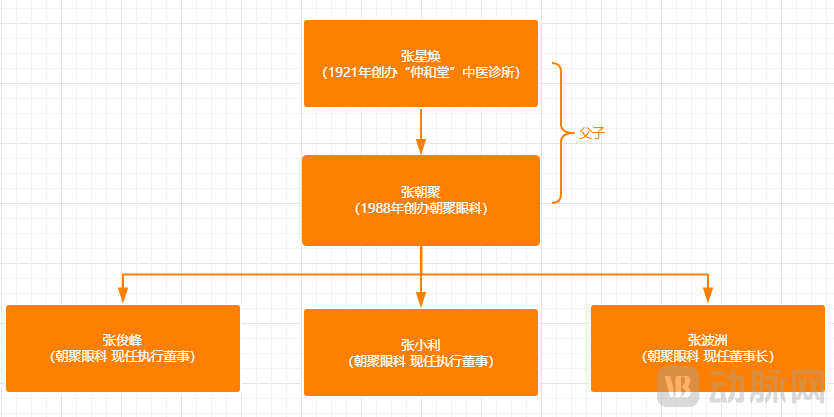

根据招股书,生于1893年的张星焕(朝聚眼科现任董事长张波洲的祖父)在年轻时通过游学的方式,了解和学习了医学,并通过中西医结合的方法于1921年创办了一所名为仲和堂的中医诊所。

在耳濡目染之下,张星焕之子张朝聚也走上了医学之路,在不满20岁时便成为了河南省石人山林场卫生院的一名医生。后来为了学习眼科相关知识和技能,张朝聚考入河南医学院就读,并在1976年被任命为达拉特旗人民医院眼科主任。

改革开放以后,充满闯劲的张朝聚决定自主创业,于是在1988年拉上大女儿张小利和儿子张波洲,在内蒙古自治区包头市创立了朝聚眼科前身——一家有三四名医师提供眼科服务的诊所,建筑面积约350平方米。而后,在家族人共同的努力下,朝聚眼科慢慢有了起色,从一间诊所起家,逐渐扩大到多家医院,并持续增长中。

(人物关系图 动脉网制)

在上市之前,朝聚眼科也得到了资本青睐,并经历了3轮融资,投资者包括弘晖资本、兰馨亚洲、景旭创投、融汇资本等。

经过30多年的发展,朝聚眼科从内蒙古出发,现已横跨中国五个省份或自治区,主要覆盖了我国华北地区。截止招股书日期,朝聚眼科经营着由17间眼科医院及23间视光中心所组成的眼科连锁网络。人员规模上,朝聚眼科现有257名注册医师(包括69名并非全职雇员的多点执业医生)。

按照2019年总收益计算,在国内眼科医疗服务这条赛道上,朝聚眼科在内蒙古排名第一,华北地区排名第二。其中,若按临床眼科收益计算,朝聚眼科在中国排名第五。

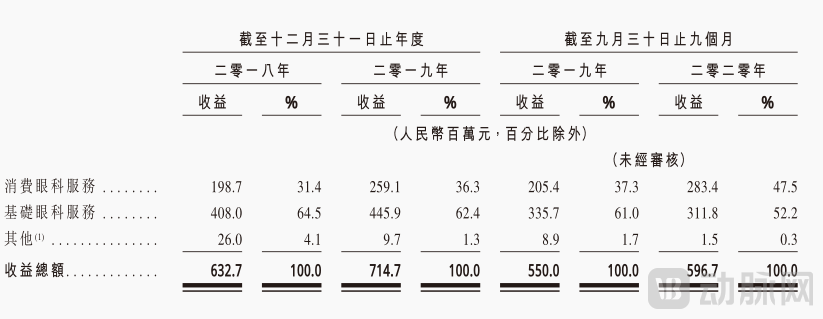

经营方面,目前朝聚眼科的收入主要来自于“消费眼科服务”和“基础眼科服务”两部分。

(朝聚眼科营收结构 图片来源:招股书)

首先,消费眼科服务包括屈光矫正(包括老视矫治)、近视防控、视光近视防控以及视光产品及服务。招股书显示,该类服务在2020年总收入的占比为46.5%,毛利率为50.5%。

再者,基础眼科服务包括公共医疗保险计划可能涵盖的白内障、青光眼、斜视、眼底疾病、眼表疾病、眼眶疾病及小儿眼病等多种常见眼科疾病治疗。该类服务在2020年总收入的占比为53.2%,毛利率为38.2%。

从发展趋势来看,消费眼科服务的增长最为迅速。要知道,2018年时,消费眼科服务占朝聚眼科总收入的比例为30%左右,而去年则提升到了46.5%。

这背后的原因一方面是消费眼科服务的高毛利,以及消费属性使其更具有想象空间;另一方面,基础眼科服务容易造成医疗纠纷,这迫使企业更倾向于发力相对更为安全的消费眼科服务。

需要注意的是,朝聚眼科净利水平保持稳健增长,已接近行业龙头爱尔眼科(7月6日市值为3427.64亿元)。根据招股书,朝聚眼科净利率从2018年的4.6%提升至了2019年的9.9%,并进一步提升至2020年前三季度的17.2%。同期爱尔眼科的净利率约为18%。

当然,净利增长的背后,与朝聚眼科医院就诊人均费用的增加有直接关系。数据显示,2018年至2020年前9月,就诊人均费用分别为434元、488元、504元、657元,呈现快速上涨趋势。这表明,朝聚眼科在挖掘就诊患者的消费能力上得到了持续开拓。其中,视光中心客户保持持续增长,三年时间就诊人次各为73935名、79903名及91660名。

综上可以看到,从一间小诊所到上市眼科连锁集团,朝聚眼科近年来发展迅速。这背后既有创始家族团队持续在当地的深耕,也有朝聚眼科在业务方向选择与市场开拓能力方面的不断发力。

不过,作为区域眼科连锁龙头,朝聚眼科此次上市,有机会复制爱尔眼科的发展路径吗?这需要从区域性眼科龙头们的布局中一窥答案。

不止今日上市的朝聚眼科,此前申请IPO的华厦眼科、何氏眼科、普瑞眼科都具有鲜明的区域色彩:朝聚眼科扎根华北,华厦眼科深耕东南,何氏眼科主攻辽宁,普瑞眼科立足西南,四家眼科医院从各自的区域出发,现已进行了全国布局。

从上市融资的需求来看,四家企业也主要是将所募资金用于新建或扩建更多医院,以促进企业的规模化扩张。

根据招股书,朝聚眼科欲将所融资金用于新建呼市的两间眼科医院、杭州的一间眼科医院与屈光手术中心、舟山的一间眼科医院等;何氏眼科则打算将所募资金的一半用于沈阳何氏医院的扩建项目、北京何氏眼科新设医院项目和重庆何氏眼科新设医院项目;华厦眼科计划将资金投入到天津华厦眼科医院项目;普瑞眼科则规划将资金用于长春普瑞眼科医院新建项目和哈尔滨普瑞眼科医院改建项目。

不难看出,四家眼科医院选择的扩张路径是通过自建眼科医院模式,继续实践从区域走向全国的目标。

在具体的推进业务布局的策略上,四家企业大同小异,采取的都是以点带面的方式。以朝聚眼科为例,在拓展新地区时,朝聚眼科一般首先会对当地市场的特色进行深入调查,再集中资源在可符合预期市场定位和当地需求的地区建立第一家医院,然后在第一家医院的周边不断辐射,逐渐形成集群化效应。

根据招股书,朝聚眼科在拓展蒙东及邻近地区时,团队从早期调查得知当地人口密集并主要分布于县城地区,于是在赤峰建立了第一家医院并在短期内迅速积累了当地口碑。随后以赤峰为点,朝聚眼科先后在承德、通辽及呼伦贝尔建立了多家眼科医院。

值得一提的是,朝聚眼科在内蒙古率先引入了先进的医疗设备,例如欧堡超广角眼底照相机、玻璃体切割机、白内障超声乳化仪、准分子激光、VisuMax全飞秒激光、血流量化的光学相干断层扫描、微视野检测仪及角膜共聚焦显微镜等,该举措大大提高了朝聚眼科在医疗服务质量上的把控。

基于不断增加的医院数量,朝聚眼科开始通过集群化促进高水平医师的多点执业,并加强医院之间的区域协作、协同效应及资源共享,如该地区的各医院发展自身专科方向,员工跨院培训也更容易实施。

从点到面,朝聚眼科的区域深耕逐渐取得效果。截止招股书递交时的数据,朝聚眼科位于内蒙古的医院已接诊全国各地患者高达4300万人次以上,实施手术逾56万例。

另外,朝聚眼科也在积极参与当地公益活动,从而塑造良好口碑。例如朝聚眼科的包头医院是全国健康普查定点医疗机构,于2007年获评为全国眼科专科疾病科学检测与规范治疗示范单位,并于2012年获评为国家临床重点专科建设项目单位(眼科)。

不仅如此,朝聚眼科还承担多个政府及社会责任项目,并于2015年至2020年在内蒙古推动“光明行”社会公益活动,为超过2.7万名贫困患者成功复明,且进一步强化了企业在内蒙古的品牌影响力。

从上可以观察出,区域眼科连锁龙头通过扎根当地来吸引用户,当积聚一定品牌势能后,再由点到面进行拓展,接着通过集群化的协作优势来进行医院和人才联动,从而在规模化的优势下实现扩张。

不过,尽管向全国扩张是区域眼科连锁龙头企业们都想达成的路径,但在这个过程中,四家企业也不得不面临扩张所带来的管理风险。例如随着经营规模的不断扩大,企业在资源整合、医疗管理、财务管理、人才管理、市场开拓等方面都将面临较大的挑战,管理的复杂性和难度逐步增大,如果公司未来无法提升管理水平和服务能力,将对企业的经营产生不利影响。

纵观爱尔眼科的发展历程,其也经历了从区域性布局到全国性布局的战略部署。这是在于,连锁企业通过向外扩展市场,将为公司的营收带来更大的想象空间。这背后,是对企业可复制能力的极大考验,包括管理能力、品控能力、品牌能力等各个方面。

深耕区域的眼科龙头们,能顺利走向全国吗?又或者说,眼科赛道里还会诞生下一个爱尔眼科吗?要回答这个问题,还是得回到眼科连锁这个赛道中去寻找。

在眼科连锁行业,亦或是整个民营医疗服务领域,爱尔眼科都是典型的代表。这是在于,爱尔眼科从登陆创业板的十多年中,已经暴涨60多倍,目前市值近3500亿。

(爱尔眼科近一年股价变化图 来源:东方财富网)

面对如此强劲的对手,其他眼科连锁还有没有机会?这需要去追问眼科连锁行业的天花板在哪里。

众所周知,“金眼银牙”在医疗行业已是默认的共识。因为作为人们90%信息的输入源,视觉对人们的生活质量具有重要的影响。因此,眼部的健康受到了人们的广泛关注。在治疗方面,眼科领域的市场主要集中在医疗服务机构上。

根据朝聚眼科的招股书显示,我国眼科医疗服务市场快速增长,行业规模从2015年的730亿人民币增长至2019年的1275亿人民币,期间复合增长率为15%,并预计2024年会进一步增长至2231亿人民币。

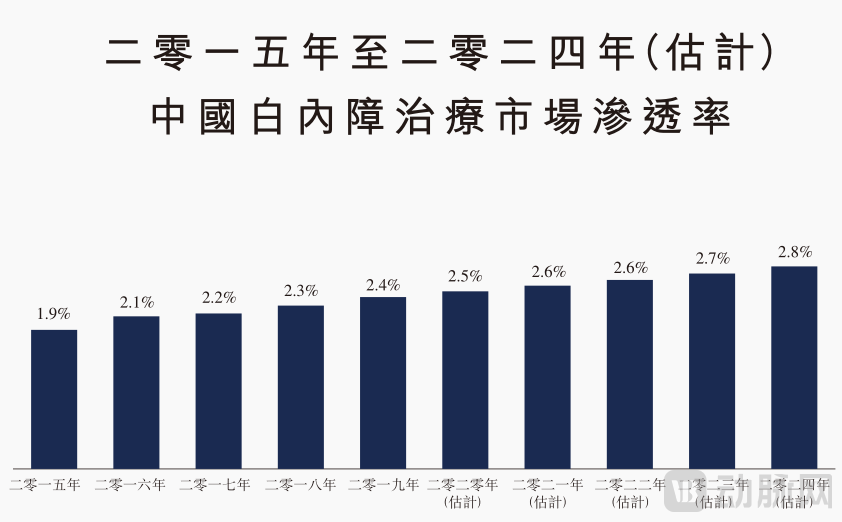

在这个广阔的市场中,有两部分需求增长最为迅猛,一是以白内障为主的老年人相关的眼部疾病,二是与近视眼为主的青少年眼部疾病。

具体来说,根据北京大学发布的《国民视觉健康报告》,在60到89岁的老年人中,白内障的发病率达80%,90岁以上人群发病率可达90%以上。由于我国白内障患病人口基数较大,但手术率较低,白内障手术的发展空间巨大。

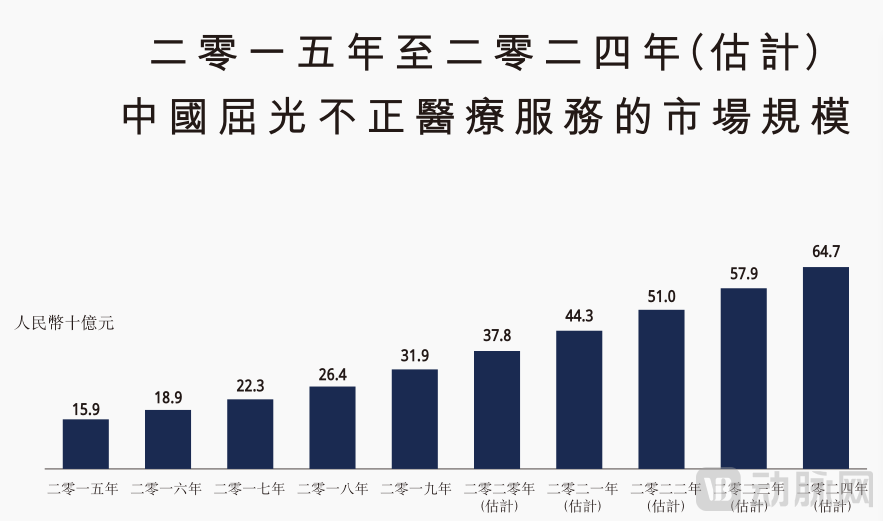

(图片来源:朝聚眼科招股书)

在近视患者的数据方面,今年6月,国家卫生健康委发布的报告显示,我国儿童青少年近视总体发生率为53.6%,高中生为81%,大学生总体发生率为90%。而根据世界卫生组织早前统计数据显示,2018年我国近视患者达6亿人,其中青少年近视率居世界第一位。

(图片来源:朝聚眼科招股书)

可以看到,眼科医疗服务市场仍有强劲的市场需求动力,这使得区域眼科连锁龙头们未来仍有不错的空间。不过,对于这些企业来说,究竟该怎样做才能抓住此次机会呢?

首先,需要继续走连锁化道路,从而通过规模化摊薄成本,并加强医疗服务的标准化建设。以设备投入为例,在眼科行业,眼科大型设备成本普遍高昂,门槛较高。因此,对于眼科服务机构来讲,通过连锁的方式来摊薄设备的成本费用以及营销费用就具有了很高的操作性。

第二,提高运营效率,加大人才引进力度。由于民营眼科连锁自负盈亏,经营压力大,使得民营眼科医院可做到价格略低于公立医院的情况下,能为消费者提供更好的设备和更优的服务,竞争优势较为明显。但这也要求眼科连锁机构在运营效率上下苦功夫,并持续培养优质医疗服务人才。

第三,构建强学术能力,持续投入医学建设。尽管在医疗服务行业中,研发往往在整个支出的占比与其他医疗细分领域差别很大,但随着企业逐渐规模化,其是否拥有独特且行业领先的医疗技术也成了能否走得更好的重要因素。以爱尔眼科为例,该企业目前已经形成了“三院”、“七所”、“两站”医教研体系和成立了武汉大学附属爱尔眼科医院、武汉大学爱尔眼科临床学院、武汉大学爱尔眼科研究院,从而构建了行业领先的医学学术能力。

除了以上提到的方面外,区域眼科连锁龙头们还有很多需要突破的能力。毕竟市场空间足够大,能做多大规模则主要看企业们能否有实力逐步开拓了。

当然,医疗的本质在于回归救死扶伤、回归人性关怀的本真。因此,对于此次上市的朝聚眼科,以及正在申请上市的其他眼科服务企业来说,上市的目标并不是终点,而是迈向成为一家伟大企业的起点。