2月27日,辉瑞正在和Seagen就并购交易进行初步谈判的消息一出,虽然两家公司之间的谈判还处于早期阶段,但Seagen 股价应声涨了13%。

行业翘首以待,如果谈成,这将使其成为自2019年以来生物制药行业规模最大的一笔交易。

当然,障碍不少。即使不谈反垄断的障碍,2022年的大环境和由此带来的谨慎情绪仍然笼罩着整个行业,一场高达甚至可能超过400亿美元的并购,命运注定多舛。

重要的是,如果说2022年最大的一笔生物制药并购交易——安进(Amgen)以 285 亿美元收购Horizon Therapeutics在去年12月对外宣布,是该行业在并购轨迹上加速的第一个迹象,那么不管辉瑞和Seagen的交易能不能谈成,这个信号已经足够明确——大企业要在创新浪潮中寻求稳步增长,保持自身商业模式不过时,并购将会扮演核心战略角色。

2022年很可能是风暴前的平静。随着企业不仅在投资组合中寻求创新,而且在整个运营模式中寻求创新,2022年的交易量下降有可能在2023年演变为一场交易热潮。

这么大交易能谈成吗

首先,我们看看传闻被并购的一方Seagen。目前,Seagen的估值约为300亿美元,是当之无愧的ADC龙头。这也不是Seagen第一次就收购和MNC谈判,去年7月,据彭博社报道,Merck就准备以超过400亿美元收购Seagen,最终交易因为价格流产。

去年整个行业的交易并购市场都十分不景气,Big Pharma出手十分慎重。Merck和Seagen最终谈崩,具体细节不得而知,但是价格和行业大环境必然是考虑因素。

分析认为,潜在的收购可能对辉瑞公司有意义,但对Seagen来说意义不大。辉瑞的新任首席执行官David Epstein最近完成了一项广泛的内部审查,以便为Seagen的长期增长提供最佳定位。分析师们大多对出售Seagen的决定感到惊讶,当然,除非其交易价格达到或超过先前公布的400亿美元。

总之,价格是关键因素。

但是行业还是有理由对“2019年以来该行业规模最大的一笔交易”心存期待。一来,美国国内对并购的行业情绪已经在逐渐发生变化,Amgen以278亿美元收购Horizon在2022年年底达成就是一个证明。

另一个原因是,这次的收购方是辉瑞。辉瑞手上有钱已经不是什么秘密,因为新冠疫苗和口服抗病毒药物的销售,公司现金充裕。2022年,辉瑞公司的收入达到创纪录的1003亿美元,一跃又成全球最大药企。

辉瑞想要甚至必须要通过收购维持可持续增长,更不是什么秘密。2025-2030年,疫苗和新冠药物关键专利到期,仿制药快速跟进,预计辉瑞的疫苗和特效药收入在未来几个月将快速下降。该公司还预计,由于关键专利到期,在2025年至2030年期间,其年收入将损失约170亿美元。

Big Pharma普遍面临创新瓶颈,曾经的“老牌药厂”辉瑞更是如此,特别是辉瑞的肿瘤业务需要复兴。由于新的竞争,辉瑞最大的肿瘤资产,乳腺癌药物 Ibrance的销售一直在下降。辉瑞的商业化和pipeline portfolios缺乏新的明星产品。并购才是“宇宙第一大药企”立于不败之地的根本选择。

在辉瑞的计划里,到2030年,其非冠状病毒产品组合的年收入将从约700亿美元增至840亿美元以上。其中,约250亿美元将来自通过业务发展交易获得的药品。

辉瑞一直表示,交易撮合对其增长至关重要。在今年1月的JP摩根大会上,辉瑞首席执行官Albert Bourla又一次明确表态,要实现公司的目标,小型、中型和大型交易的结合是必要的。

2022年年度并购报告显示,去年前三的交易并购,除了Amgen以278亿美元收购Horizon,排名第二第三的都是收购方都是辉瑞,分别以116亿美元收购Biohaven,以54亿美元收购Global Blood。

显然,辉瑞今年会努力寻求达成一个大型交易。ADC又是最近几年大热的赛道。Seagen手上有四种商业药物,去年的收入达到了20亿美元,比2021年增长了25%。其管道上还深度布局了一系列ADC药物。拿下ADC龙头,获得新赛道的主动权,似乎是辉瑞的最佳投资选择。

生物制药行业有超过1.4万亿美元的并购“火力”

如果本次并购最后真的成功,相信这对辉瑞和行业来讲,将是另一个强有力的信号,代表着2023将迎来并购大年。

首先,行业人士都知道大药企有钱,但是他们手上到底有多有钱?

著名投资机构RA Capital今年1月3日的发布的数据分析显示,排在前二十的MNC的战略部门,可以用他们现有的2200亿美元现金,和不到1.5年的2400亿美元年度自由现金流,以100%的溢价收购整个市场(包括660家在美国上市的、不盈利的制药公司,它们的市值都不到100 亿美元,总市值2840 亿美元)。

安永发布的2023年版的《并购火力报告》给了另外一些数据答案。

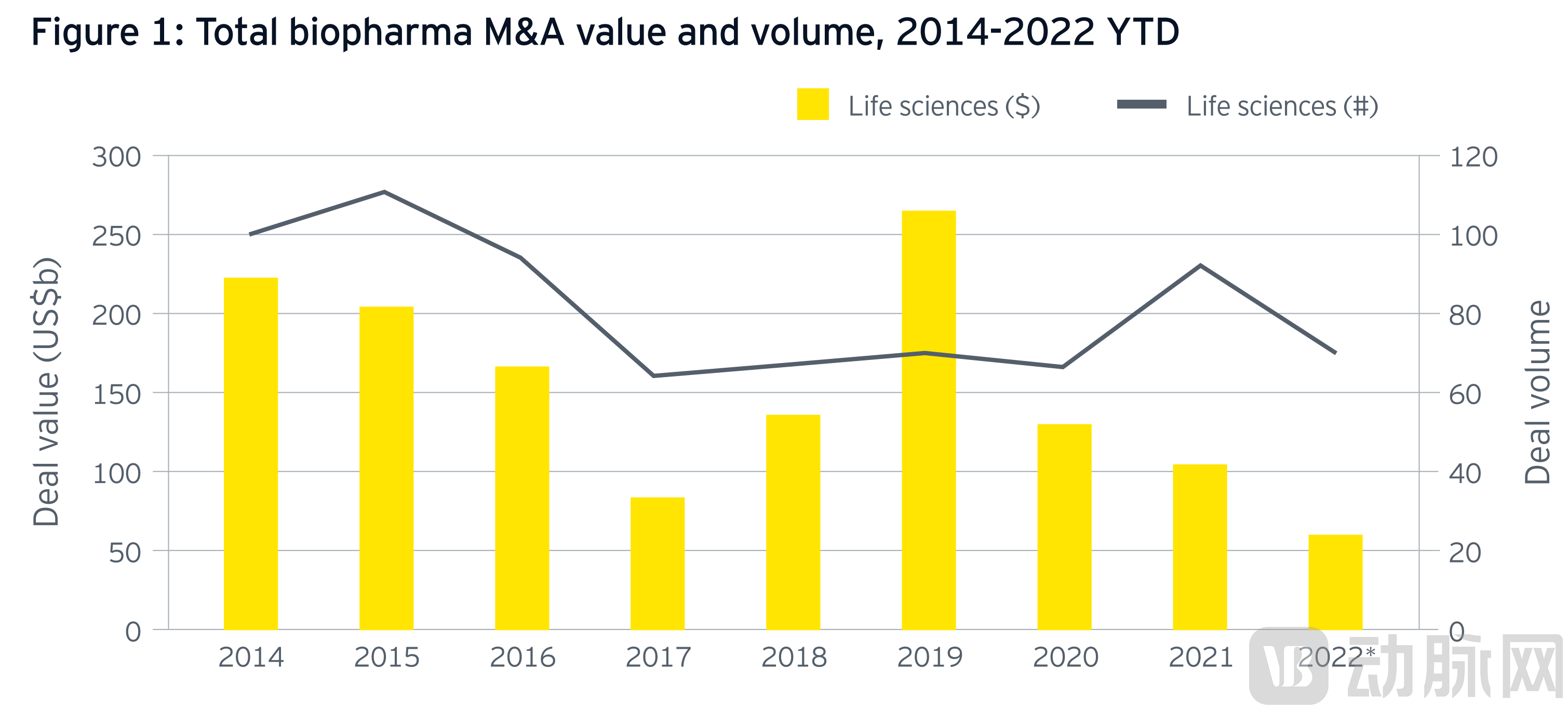

首先,2022年,生物制药行业的并购确实处在浅水区。截至2022年11月底,只有1,050亿美元的并购交易完成,生命科学领域的并购交易额将创下2017年以来的最低水平。截止到2022年11月30日,2022年的并购投资与2021年全年相比下降了53%,总共签署了117 项协议,与 2021 年相比下降了27% 。而且,2022年绝大多数的交易都是小规模的附加交易。

2022年前11个月的交易并购活动的缺乏尤其引人注目,并购支出是自安永(EY)2014年首次发布《并购火力报告》(M&A Firepower report)以来的最低水平。

现在,行业拥有充足的资本储备。截至2022年11月底,仅生物制药行业就持有超过1.4 万亿美元的“火力”资产: 比 2021年增长 11% ,创下自安永《并购火力报告》开始追踪生物制药的可部署资本以来的最高水平(见图1)。

资料来源:资本智商,EY分析。该分析只考虑了公开披露的价值大于1亿美元的交易。*第四季度数据截至2022年11月30日

图源:安永2023年版《并购火力报告》

不仅有强劲的并购“火力”,而且在2021-22年的市场调整之后,目标公司的高估值应该不会成为一个障碍。考虑到增长差距带来的压力以及获取新模式和创新的潜在收益。随着“买方市场”的形成,该行业的估值下降将刺激交易的增加。

三大结构性因素,两大并购趋势

尽管存在全球性的不确定性,但生命科学产业仍具有利好并购的强大结构性因素。在安永2022年1月发布的并购报告中,列举了一些制约2021年并购交易的主要因素:

· 创纪录的估值水平和高溢价的Biotech并购目标,因为在大流行的早期阶段,该行业吸引了相当多的投资者的注意。

· 资本流动性高,规模较小的公司更容易通过 IPO、SPACs 和风险投资(VC)融资进入公开市场。

在六个月后,这些制约因素基本消失了。生物技术估值的暴跌导致生物技术融资相应下降。2021年创纪录的IPO市场随着SPAC市场的下降而下降。这将使小公司进入公开市场的路线复杂化,并使并购退出更具吸引力。

大规模并购投资的障碍基本上已经降低,但大企业仍在举棋不定甚至退缩。他们为什么会2023年重新回到谈判桌上,背后还有更深层次的驱动因素。

安永的《并购火力报告》还阐述了并购活动将会增加另外三个理由:

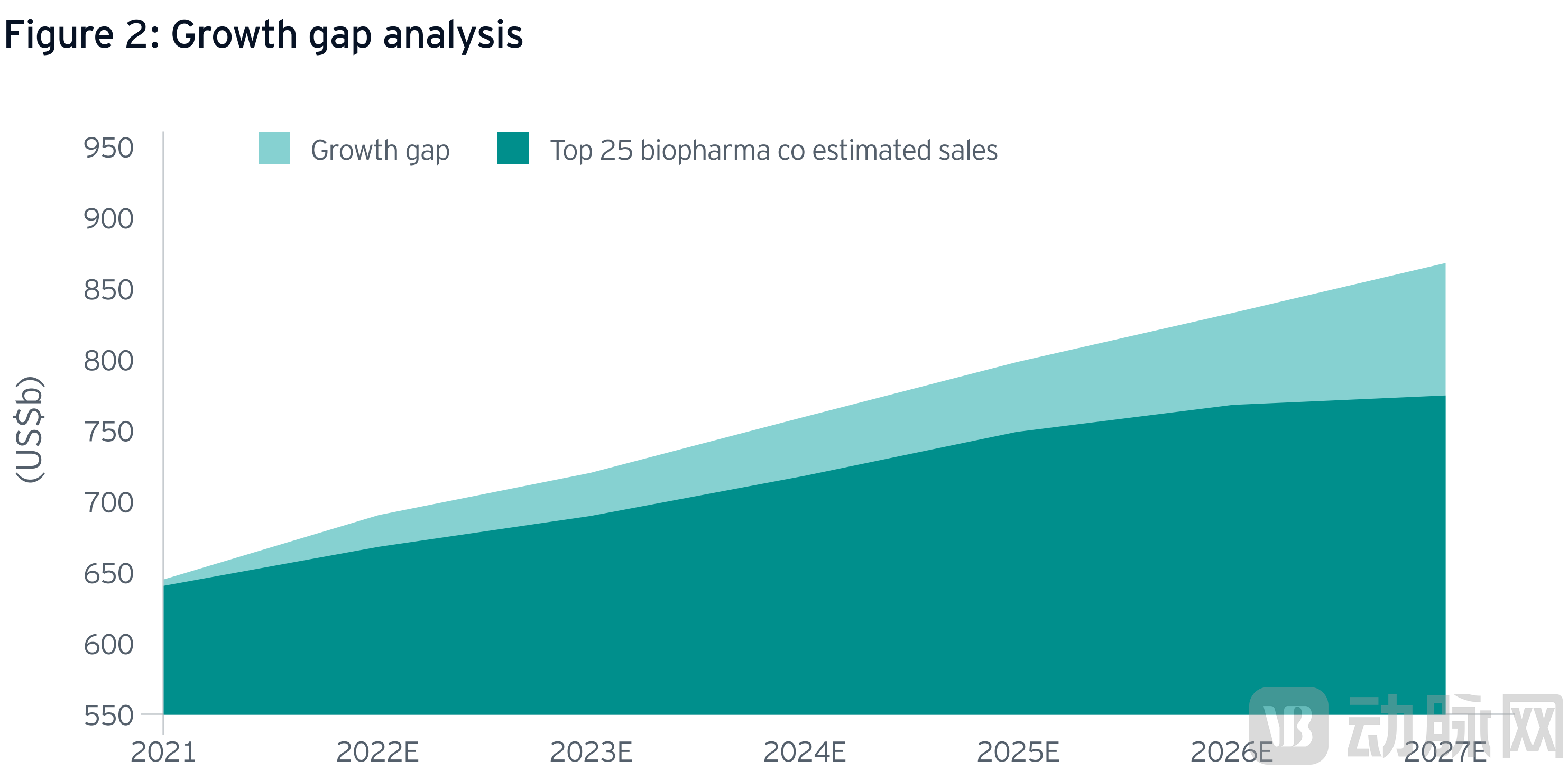

1.行业面临着隐约可见的增长缺口,特别是专利到期方面。根据目前的预测,随着主要产品失去专利保护,面临来自价格较低的仿制药和生物仿制药挑战者的竞争,生物制药行业在未来十年将面临严重的收入损失(见图2)。

注: 增长差距分析基于2022年10月的医药数据评估,不包括新冠疫苗和药物的影响,预计2021-23年间影响最大,2023-27年间影响中等收入损失逐年增加,Big Pharma减少损失的最好方式就是通过并购或者创新的方式获得新赛道的专利,保持自己的优势

图源:安永2023年版《并购火力报告》

2.行业正在进行创新复兴,这为公司提供了获得产品的潜在途径,以确保其未来的增长。因为疫情的影响,多种新的治疗方法将进入市场,包括细胞和基因治疗以及mRNA平台,在疫情过后,拥有开发新药的平台性技术公司将会成为被追捧的并购对象。

3. 规模较小的生命科学公司进入公开市场的机会变少,因为IPO和SPAC融资变得更具挑战性,增加了通过并购退出市场的可能性。IPO市场的迅速衰落,缩小了较小公司的选择范围。对融资的需求将推动小公司选择并购。

安永还在报告中总结了几点最近几年的并购趋势。

首先,想要降低贸易成本就应尽早进入并购市场。

长期以来,Biotech都是通过并购后期、相对成熟的临床资产,尤其是具有强大增长潜力的产品,来降低并购中的风险,但这么做降低风险的同时,Big Pharma就必须支付高昂的溢价。Big Pharma清楚地认识到,他们要么必须为降低收购风险支付溢价,要么在研发的早期采取行动获取创新。III期临床前的目标在2022年占并购交易量的50% ,这是自2010 年以来的首次。

其次,Biotech在特定领域深耕比广泛布局更容易卖出。

虽然没有明确规则,但对过去趋势的分析表明,当目标公司处于与收购公司核心portfolios的治疗领域接近时,补强交易会产生更好的结果。这些发现与安永的分析相一致,即对公司来说,在特定治疗领域建立深度和专业知识,比在广泛的治疗领域进行多样化布局成功的可能性更大。

原文链接:

1.2023 EY M&A Firepower report

https://www.ey.com/en_us/life-sciences/mergers-acquisitions-firepower-report

2.The top 10 biopharma M&A deals of 2022

https://www.fiercepharma.com/pharma/top-10-ma-deals-2022

3.Semper Maior: Time to Reboot Biotech

https://rapport.bio/all-stories/time-to-reboot-biotech